Alexsandro Nishimura: mês do desgosto ou que dá gosto?

O título deste artigo remete a um dito popular sobre o mês de agosto, que pode ser interpretado sob dois vieses, o negativo (mês do desgosto) ou o positivo (mês que dá gosto). Mas 2020 tem sido um ano tão ímpar que creio que não esteja seguindo qualquer regra, quem dirá ditos populares. Digo isto, pois, no mercado financeiro, há outro dito conhecido e que neste ano já não foi “respeitado”:

Sell in may and go away!

Este dito se popularizou pela crença de que o desempenho das ações, supostamente, é pior durante a temporada de férias no hemisfério norte.

Neste ano, maio, assim como o mês que o precedeu e os dois subsequentes foram bastante positivos para o mercado acionário. As tempestades de março foram tão fortes que os meses seguintes foram, senão de calmaria, ao menos trouxeram recuperação dos preços dos ativos, com os investidores atuando sob maior racionalidade e em busca de papeis fortemente penalizados durante as vendas de março.

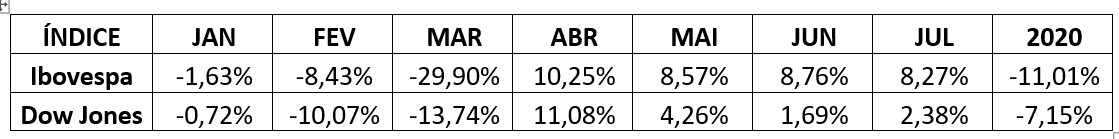

Veja abaixo a tabela, na qual podemos ver os desempenhos mensais do Ibovespa (IBOV) e Dow Jones (DJI) em cada mês já encerrado em 2020. Repare que já são quatro meses seguidos de valorização destes índices acionários. Ou seja, quem “foi embora em maio” pode estar passando por um desgosto profundo.

Nos despindo de crenças e ditos populares, vejamos o que podemos prever para o mês que se inicia, sabendo das dificuldades impostas pelas várias fontes de incertezas que nos cercam em um ambiente de pandemia. No exterior devemos continuar a perceber o acirramento das tensões nas relações entre grandes nações, especialmente entre EUA, China e países europeus.

As tensões pré-eleitorais nos EUA devem ganhar espaço, à medida que o presidente Donald Trump aparentemente está atrás do seu principal concorrente e, como de costume, deve partir para o ataque. As tentativas de reativação da economia ao redor do globo devem trazer algum apoio aos mercados, que desde o início da recuperação são sustentados em grande parte pelo forte fluxo de liquidez injetado pelos principais bancos centrais.

A esperança da descoberta da vacina contra a COVID-19 deve liderar as expectativas e reações positivas, com os mercados reagindo a cada notícia de avanço nos testes finais que alguns estudos se encontram.

Internamente mantemos a compreensão de que, em um primeiro momento, as vendas externas brasileiras deverão ser beneficiadas em consequência de conflitos comerciais internacionais. Os questionamentos sobre posições políticas, econômicas e de saúde continuam a alarmar o País e formam um cenário de instabilidade ainda aliado à baixa confiança do consumidor.

Por outro lado, a retomada das atividades econômicas, ainda que haja avanço nos casos registrados de COVID-19, deve garantir a retomada de vendas e consumo de serviços. O câmbio elevado segue afetando positivamente as empresas exportadoras e negativamente as companhias endividadas ou com custos em dólar, porém já se trabalha com um cenário de queda da moeda mais rápido que a expectativa inicial.

O cenário político traz a retomada das discussões sobre privatizações e reforma tributária, com a chegada da proposta do Governo podendo envolver a criação de novos impostos, inclusive com a possibilidade de envolver a taxação de dividendos.

Logo na primeira semana de agosto teremos a reunião do Copom, na qual se espera por nova redução da Selic, que deve ser conduzida para 2% a.a., um corte de 0,25 p.p. O Bacen segue flexibilizando sua política monetária na tentativa de estimular a atividade econômica, uma vez que o cenário inflacionário benigno permite. Este, porém, deve ser o último corte deste ciclo de redução da taxa básica de juros da nossa economia, que teve início há um ano, quando o Copom cortou a Selic de 6,5% para 6,0% e de lá para cá aplicou outras 7 reduções.

O mês também traz as três prévias da carteira teórica do Ibovespa para o último quadrimestre do ano. A primeira indicou as entradas das ações ordinárias da Eztec (EZTC3) e PetroRio (PRIO3), sem qualquer saída.

Essas movimentações de entrada e saída de ações do principal índice da B3 são acompanhadas pelos investidores, pois podem influenciar nas alocações de carteiras que seguem o Ibovespa. Além disso, haverá a continuidade da temporada de balanços do segundo trimestre que, devido à pandemia, neste ano foi estendida para até o final do mês, uma vez que a Comissão de Valores Mobiliários (CVM) atendeu aos pedidos e prorrogou em 15 dias o prazo final para as companhias abertas apresentarem suas demonstrações financeiras.

Que venha agosto e, com gosto, possamos ter mais um mês positivo. Mas para isto serão necessários avanços nas várias frentes citadas ao longo do texto. Além disso, há componentes até certo ponto não controláveis, como os testes das vacinas, que podem ou não se mostrar eficazes. Para quem busca oportunidades de curto prazo, atenção ao dia a dia, com as divulgações de dados econômicos e balanços, nos avanços dos testes das vacinas e desdobramentos da cena política.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)