Coincidência? Ibovespa sobe 33,84% em 2025 e mostra que não depende da Nasdaq ou S&P 500

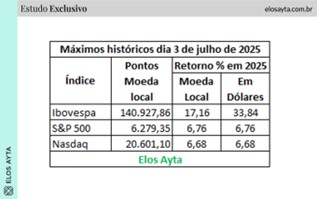

Na última quinta-feira, dia 3 de julho de 2025, os três principais índices de ações das Américas — Ibovespa, S&P 500 e Nasdaq — atingiram simultaneamente suas máximas históricas nominais. O fato ganhou destaque nas mesas de operação e nas manchetes econômicas como um possível sinal de sincronia entre o apetite global por risco e a recuperação da Bolsa brasileira.

Mas será que esse alinhamento pontual representa uma correlação estrutural entre o Ibovespa e os índices americanos? A resposta técnica é: não.

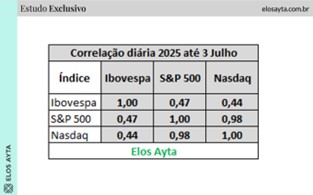

Correlação abaixo de 0,5: Estruturas diferentes, trajetórias distintas

Estudos empíricos mostram que a correlação estatística entre o Ibovespa e o S&P 500 ou Nasdaq costuma ficar abaixo de 0,5, o que indica uma relação fraca e instável. Em termos práticos, isso significa que, na maioria do tempo, os movimentos do Ibovespa não seguem os padrões dos principais índices americanos.

A explicação está na composição setorial e nos motores de desempenho:

- O Nasdaq é dominado por empresas de tecnologia e crescimento: inteligência artificial, semicondutores, software e inovação.

- O S&P 500 também tem peso relevante em big techs, além de consumo e saúde, refletindo a economia dos EUA.

- O Ibovespa, por sua vez, tem um perfil muito mais ligado à economia real brasileira: commodities (Vale, Petrobras), bancos (Itaú, Bradesco) e empresas de energia elétrica — setores altamente sensíveis ao câmbio, à Selic, à política fiscal e à percepção de risco Brasil.

Coincidência, não causalidade

A máxima histórica do Ibovespa em julho pode até parecer, superficialmente, alinhada com o otimismo global. Mas é, na verdade, resultado de dinâmicas internas específicas, como:

- A expectativa de corte da Selic, que reacendeu o interesse por setores de utilidade pública e consumo;

- A reversão do fluxo estrangeiro, com entrada líquida na B3 após meses de saída de capital;

- A valorização de ações ligadas a commodities e bancos, que têm peso elevado no índice.

Enquanto isso, nos Estados Unidos, o impulso vem de projeções de corte de juros pelo Federal Reserve e do desempenho vigoroso das gigantes de tecnologia.

Ou seja: não é o mesmo vento que está soprando os dois barcos.

É comum no mercado financeiro confundir sincronicidade com causalidade. Apenas porque dois ativos sobem ao mesmo tempo, não significa que estão correlacionados. Essa falsa correlação pode induzir decisões equivocadas, como acreditar que o Ibovespa vai seguir os ganhos do Nasdaq — o que historicamente não se sustenta.

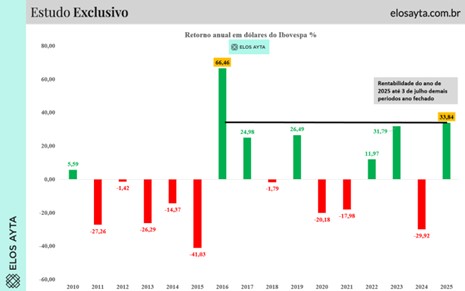

Ibovespa: o melhor desempenho em dólares desde 2016

O movimento de 2025 tem peso estatístico. Até o dia 3 de julho, o Ibovespa acumula alta de 33,84% em dólares — maior valorização desde 2016, quando o índice subiu 66,46%, impulsionado por commodities e pela transição política do impeachment.

Nos últimos 16 anos (2010 a 2025):

- O Ibovespa teve retornos positivos em dólares em 7 anos e negativos em 9.

- A pior queda foi em 2015, com -41,03%.

- A melhor performance completa segue sendo 2016, com +66,46%.

Esse desempenho atual marca um ponto fora da curva positiva na trajetória recente da Bolsa brasileira — especialmente após o tombo de -29,92% em dólares em 2024.

Segundo levantamento da Elos Ayta, o Ibovespa não só recuperou sua máxima nominal como também lidera em desempenho frente aos principais índices americanos:

A performance brasileira reflete expectativas internas realinhadas e uma recomposição parcial do valuation, sem depender diretamente do que acontece em Wall Street.

Conclusão

“A simultaneidade das máximas nominais do Ibovespa, S&P 500 e Nasdaq deve ser lida como um reflexo momentâneo de otimismo global — e não como uma convergência estrutural.”

O Ibovespa segue uma lógica própria, com fundamentos domésticos que, neste momento, estão mais favoráveis à recuperação. A correlação com os índices americanos é fraca, e o investidor precisa manter esse ponto em mente antes de traçar estratégias com base em paralelos frágeis.

Num mundo hiperconectado, compreender que coincidência não é causa é um dos diferenciais entre análise e ilusão.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)