MT Labs

Esta construtora teve lucros recordes nos últimos 2 anos e está pagando praticamente tantos dividendos quanto o Itaú (ITUB4) e quase o dobro da Ambev (ABEV3); veja 3 motivos para investir agora

Lucros recordes em um dos piores períodos da economia mundial das últimas décadas. Máximas históricas em vendas em um período de extrema sensibilidade no bolso dos consumidores. Tantos dividendos quanto o maior banco do Brasil e praticamente o dobro da empresa de Jorge Paulo Lemann. Está extremamente barata, sendo negociada no menor valor dos últimos cinco anos.

Parece bom demais pra ser verdade, mas uma construtora brasileira apresenta todas as exatas características citadas.

Tudo isso sem receber a devida atenção dos investidores, que parecem acreditar que o setor de construção civil é sensível demais ao cenário econômico para ser um investimento rentável e com bom pagamento de dividendos.

Mas, enquanto muitos ignoram esta clara oportunidade na bolsa, você pode ir na contramão e conhecer a oportunidade de investimento a partir de agora.

Existem 3 motivos que justificam o investimento na ação desta construtora, segundo o analista e sócio-fundador da Empiricus Research, Rodolfo Amstalden:

- Dividendos robustos;

- Gestão competente e resiliência frente a crises;

- Ação no preço mais barato dos últimos 5 anos.

E é sobre cada um deles que vamos falar a seguir.

1) Bons dividendos

Antes de ir adiante, vamos deixar claro um fato: embora não seja possível acertar nenhum tipo de previsão quando se fala de bolsa de valores, existem algumas premissas que tornam uma empresa boa pagadora de dividendos.

Mais do que estar em um setor estável, uma “vaca leiteira” (como são chamadas as companhias que pagam bons proventos) precisa ser rentável, lucrativa, ter um balanço sólido e uma gestão muito competente em termos de alocação de capital. Na visão de Amstalden, a construtora em questão tem todas essas qualidades.

Não por acaso, seu dividend yield médio (índice de pagamento de dividendos) nos últimos cinco anos até 2021 foi de 6,3% a.a.

Isso é extremamente próximo do Itaú (ITUB4), 6,8% a.a., que é uma das maiores referências do mercado brasileiro em dividendos, e praticamente o dobro da Ambev (ABEV3), 3,3% a.a.

Mesmo com vários fatores jogando “contra”: a empresa está em um dos setores mais cíclicos da economia; teve que usar parte relevante de seus recursos para reduzir a alavancagem e passar por um período de crise na construção civil.

A melhor notícia disso tudo é que os 6,3% podem ser “esmola” perto do que está projetado para este ano e o próximo. Para Amstalden, podemos enxergar a construtora pagando dividendos de 8,3% a.a. em 2022 e 9% em 2023.

ESTA CONSTRUTORA PODE PAGAR DIVIDENDOS DE 8,3% AINDA EM 2022; ACESSE O NOME E TICKER AQUI

Por si só, esse já seria um ótimo motivo para colocar a ação da construtora em sua carteira. Afinal, quem não está em busca de renda extra, sem precisar fazer nenhum esforço além de comprar um papel na bolsa?

Mas dividendos não vêm “de graça”. Para ser uma boa pagadora, a empresa precisa ser gerida de forma competente para poder gerar lucros. O que nos leva ao segundo motivo que justifica o investimento na construtora.

2) Gestão competente e resiliência

Lidar com construção civil não é exatamente fácil. O setor acaba sofrendo muita influência dos ciclos da economia, já que a compra de imóvel exige dos compradores uma boa poupança, estabilidade no emprego, taxas amigáveis de financiamento e inflação sob controle.

Em um país como o Brasil, que se vê em crise com uma certa frequência, esses ciclos ficam mais intensos e tornam a vida das construtoras ainda mais difícil, por isso muitas não conseguem prosperar.

Um dos “baques” mais recentes para o setor foi a crise econômica iniciada em 2015. A construtora indicada por Amstalden não saiu “imune”, claro. Seria ingenuidade pensar que uma única empresa poderia se esquivar de uma crise que tomou proporções nacionais.

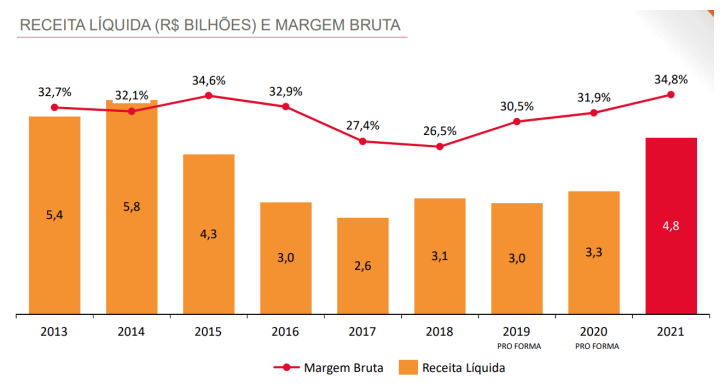

“Mas mesmo diante de um cenário extremamente negativo, a companhia ainda conseguiu entregar vendas, com margens minimamente interessantes, e com prejuízos praticamente irrelevantes em 2017 e 2018, dada a péssima conjuntura daquele momento e também dos resultados positivos que vieram logo depois”, explica o analista.

Os dados provam isso. É só observar seu histórico de receita líquida:

R

Depois que a crise passou, os juros caíram (lembrando que a Selic estava a 2% a.a. no começo de 2020) e a demanda por imóveis acelerou novamente, toda essa disciplina financeira e preparação (com dinheiro e terrenos) valeram a pena.

A construtora pôde aproveitar bastante essa melhora econômica, com vendas e lançamentos retornando para as máximas históricas e lucros recordes nos últimos 2 anos.

Ao mesmo tempo, a construtora aproveitou algumas mudanças na legislação e fez alterações na sua estratégia de lançamentos para melhorar a saúde financeira. Hoje, a companhia tem uma posição de caixa confortável para honrar suas dívidas, caso as coisas piorem novamente.

Embora não seja possível dizer o que vai acontecer no futuro em relação à taxa de juros e inflação, olhar para o passado pode dar um indicativo que a companhia está preparada “para o que der e vier”.

“A empresa tem um posicionamento único para capturar um novo ciclo de crescimento”, diz Rodolfo Amstalden.

AÇÃO ‘PARA O QUE DER E VIER’? CONHEÇA A CONSTRUTORA QUE PODE COLOCAR BONS DIVIDENDOS NO SEU BOLSO AINDA ESTE ANO

Acontece que o mercado parece não ter percebido isso…

3) O menor valor em 5 anos

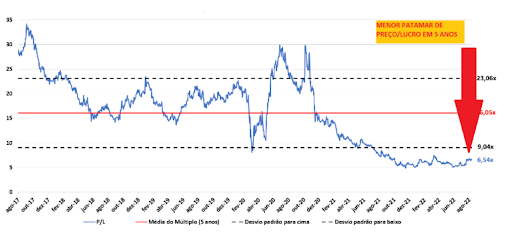

Mesmo com lucros recordes, ótima performance de lançamentos e vendas e baixos níveis de endividamento, o mercado ainda está receoso com os possíveis impactos da Selic e da inflação no setor de construção civil nos próximos anos.

“Em outras palavras, os investidores temem que as vendas desabem e as companhias voltem a enfrentar situações tão delicadas quanto aquelas vistas entre os anos de 2015 e 2018”, explica Amstalden.

O resultado desse “medo” é que a ação foi duramente penalizada e está em seu menor valor dos últimos 5 anos, de acordo com o indicador Preço sobre Lucro (P/L), um dos principais indicadores do mercado para medir se uma ação está cara ou barata:

Para você, como investidor, a vantagem desse “medo” é que você pode adquirir uma boa empresa pagadora de dividendos para a sua carteira, por um preço bem menor do que ela realmente vale.

Estamos falando aqui de duas oportunidades de ganhar dinheiro:

- Com os dividendos, que podem chegar a 8,3% a.a. ainda em 2022;

- Com a valorização da ação no médio a longo prazo.

Além do mais, como o preço está bem descontado, você pode ir “molhando os pés” aos poucos neste investimento. Dá pra aplicar pouco dinheiro agora e ir aumentando sua posição na empresa, conforme o tempo. Vale lembrar que quanto mais ações você tem, mais dividendos você recebe.

QUERO ACESSAR O NOME E TICKER DA AÇÃO DE CONSTRUTORA QUE ESTÁ NO MENOR PREÇO DOS ÚLTIMOS 5 ANOS

Vá além na sua decisão de investimentos: veja um relatório completo sobre a ação

Como prometido, estes são os 3 motivos que tornam o investimento na ação desta empresa uma decisão quase óbvia. Dividendos, robustez e preço barato é o que praticamente todo investidor busca (ou, pelo menos, deveria buscar) na hora de “turbinar” seu patrimônio com ações.

Mas, se você ainda não estiver totalmente convencido, não tem problema. Sei que, para tomar uma decisão de investimento, é preciso ir além de apenas uma reportagem na internet.

Por esse motivo, recomendo fortemente que você acesse o relatório completo feito pelo analista Rodolfo Amstalden. Ele está sendo disponibilizado gratuitamente pela Empiricus Investimentos para todos os interessados que clicarem no botão abaixo:

QUERO ACESSAR O RELATÓRIO SOBRE A AÇÃO DA CONSTRUTORA BARATA E COM PROJEÇÃO DE ‘GORDOS’ DIVIDENDOS

No documento, você vai descobrir não só o nome e ticker da ação da construtora, como também vai entender “tim-tim por tim-tim” por que ela está sendo recomendada ‒ acredite, os 3 motivos apresentados aqui foram somente uma prévia.