Daniel Barbosa: Ibovespa a 110 mil pontos – estratégias simples e lucros obscenos com opções

Obs: Antes de prosseguir o leitor concorda que as informações deste artigo não representam aconselhamento de qualquer espécie para uso em seus investimentos e o autor não pode ser responsabilizado por eventuais riscos ou danos decorrentes da indevida utilização das informações aqui contidas em operações no mercado financeiro.

Hoje, numa “edição extra” da coluna, vamos falar rapidamente sobre excelentes oportunidades que se apresentam diante da queda do IBOV para o patamar atual em torno dos 110.00 pontos.

Pela primeira vez vamos falar de operações cujo sucesso está em aberto, pois seu desfecho está no futuro. As oportunidades a seguir são as possibilidades que enxergamos nestes dias.

Vamos acompanhar “ao vivo” como as situações propostas evoluem. Assim aproximamos a leitura desta coluna o tanto quanto possível da realidade do mercado.

Lucros obscenamente gordos numa estratégia simples com o IBOV

Observando o gráfico do IBOV, analise o curso entre os pontos “A” e “B”. Notamos que o curso caiu mais de 15.000 pontos num período de 32 pregões equivalente a 49 dias entre 08/01 e 26/02.

O quadrado azul claro na figura abaixo projeta este mesmo espaço de tempo no futuro aonde chegaríamos a 14/04. Ou seja, se o curso do IBOV voltar a subir nesta segunda-feira (01/03) com a mesma velocidade da queda, atingiríamos os 125.000 pontos na metade de abril. Mas as opções da série “C” do IBOV vencem em 17/03.

Até o vencimento em março são apenas 13 pregões. Então para chegar ao ponto “C” e superar os 125.000 pontos o IBOV precisaria voltar a subir com mais que o dobro da velocidade com a qual caiu.

Os cursos geralmente caem mais rápido do que sobem e uma disparada do curso é algo raro, normalmente associada a eventos como as eleições americanas em novembro.

Mas mesmo naquela velocidade seria difícil o IBOV subir mais de 15.000 pontos até o vencimento (17/03) em apenas 13 dias de negociação em bolsa.

Vários atores do mercado também perceberam e aproveitaram a oportunidade como nos mostra o site Opcoes.Net. Detalhe: diante dos dados sabemos o prêmio máximo, mas não podemos afirmar com certeza que as operações tenham acontecido de uma determinada forma.

Trata-se de uma estimativa com boas chances de acerto. Porém suficiente para avaliar o lucro potencial em relacao ao risco.

Na figura acima, alguém vendeu na última sexta, 26/02, 100 IBOVC129, que são calls do IBOV, no strike 129.000, com vencimento em março.

O prêmio foi de R$ 71/call e o prêmio total recebido pela operação foram R$ 7.100. Sim existe risco, mas só se o curso superar os 129.000 pontos antes de 17/03. E a cada dia que passa esta chance diminui com o curso do IBOV no patamar atual.

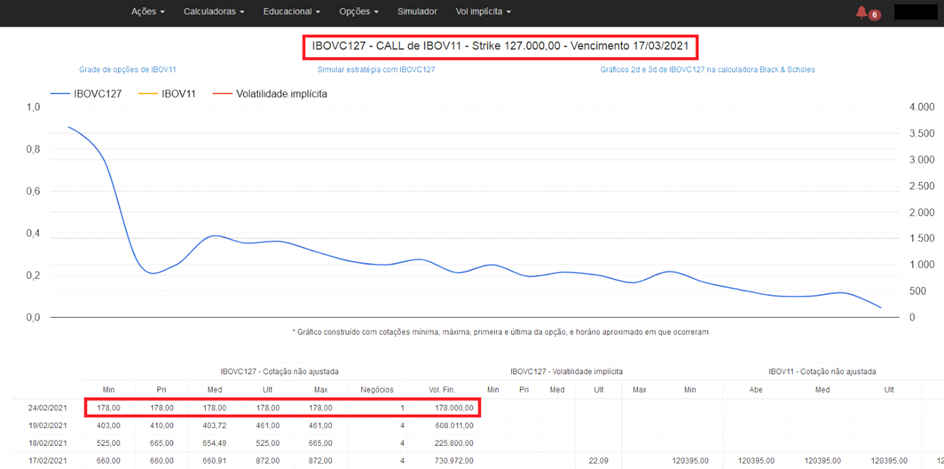

Neste outro exemplo abaixo, alguém vendeu, em 24/02, 1000 IBOVC127, ou seja, 1000 calls no strike 127.000 do IBOV, com vencimento em 17/03, por R$178/call. São R$178.000 de prêmio total caso o IBOV não supere o seu recorde em mais de 1500 pontos antes das opções expirarem.

Como explicado, não sabemos (nos dois casos) se o prêmio foi recebido integralmente por não sabermos se uma das vendas foi parte de uma trava, por exemplo.

Os dados do Open Interest de sexta-feira mostram que das 2990 calls no strike 129.000, apenas 228 estavam descobertas enquanto no strike 127.000, 1579 das 2468 calls estavam descobertas.

Apenas como hipótese, vamos assumir que tenham sido feitas duas vendas descobertas. Neste caso, o prêmio máximo resultante pela venda de 1000 IBOVC127 seriam R$178.000. O prêmio máximo pela venda de 100 IBOVC129 seriam R$7.100.

Até se fosse só 70% menor, ainda seria um prêmio farto para um período entre 12 e 16 pregões.

No strike 132.000 podemos ter mais certeza. Aqui temos 1519 calls das quais nenhuma está travada, todos os lançadores receberam os prêmios da venda integralmente. O preço médio dos últimos negócios listados em 23/02 foi de R$72,76.

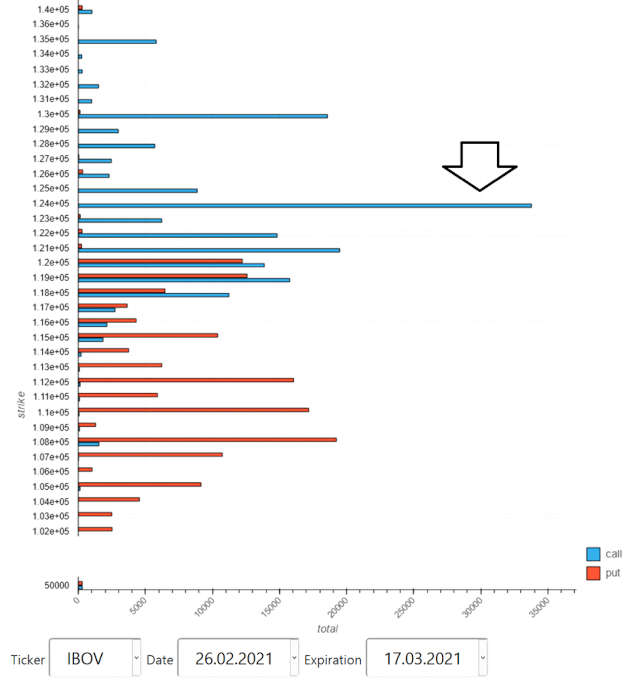

Escrevemos um programa para analisar o Open Interest, o link está abaixo. Este mostra que atualmente o “Big Strike” da série “C” é o IBOVC124 com quase 34.000 calls vendidas.

Isso nos proporciona uma noção sobre o posicionamento geral do mercado, uma vantagem estratégica valiosa, especialmente se tiver o cuidado de cruzar seus dados com outras fontes! Nós usamos o Open Interest da B3 elaborado pelo nosso programa comparados aos dados preparados pela Opcoes.Net.

Apesar do risco da venda de calls nos strikes mais altos ser relativamente pequeno neste momento, ele não deve ser subestimado. Se por acaso o curso disparar a situação pode ficar complicada e o lançador (vendedor) deve sempre ter um “plano B” firme na manga como já mencionei tantas vezes.

Finalmente, para vender calls do IBOV é preciso ter uma margem sólida. Margem é o depósito de segurança necessário para operar a este nível e pode variar segundo a corretora.

Concluindo, existem sim ótimas possibilidades de lucros na última queda do índice e descrevemos algumas. Vender calls OTM acima dos 125.000 pontos neste cenário foi particularmente simples.

Se lhe pareceu atraente vender calls OTM, pergunte-se:

- Qual o prêmio pago pelas puts OTM, por ex., a IBOVO900 ou IBOVO800? É maior ou menor?

- O que acontece com a sua margem se vender IBOVO900 e o curso voltar a subir?

- Existe vantagem numa venda (OTM) na ponta superior e na ponta inferior?

Seja qual for a estratégia, obviamente é necessário que esta ofereça alternativas caso um determinado cenário não se confirme. Vamos aguardar o desfecho e comentar os resultados no dia do vencimento da série “C”. Até lá vamos acompanhar de perto as evoluções do curso.

Uma boa semana de negócios!

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)