Depois da ressaca, vem a nova alta das Bolsas globais

Os mercados financeiros globais entraram em 2024 a todo vapor. A primeira semana de janeiro foi marcada por uma ressaca dos investidores, após o excelente sprint na reta final de 2023. A boa notícia é que já na segunda-feira (8) vimos um efeito “engov” agir sobre a aspiração ao risco: as Bolsas globais voltaram a disparar e praticamente zeraram as perdas da semana anterior.

A acomodação frente ao bom desempenho dos últimos dois meses deve ser lida como natural e não representa riscos à continuidade das altas do mercado. Nos pregões recentes, o que ficou perceptível foi o avanço dos juros dos títulos de dez anos da economia americana, suportados parcialmente pelo leilão do tesouro americano, que acontece amanhã (10), e, também, pelo sentimento quanto à situação no Oriente Médio, envolvendo as rotas de navio que passam pelo Canal de Suez.

Conflitos geopolíticos têm impactado logística e preços

O problema logístico causado pelos ataques dos rebeldes Houthis empurraram os preços do frete para cima e suscitaram a hipótese momentânea de um possível aumento na inflação. O impacto recairia mais fortemente sobre a Europa (sempre ela), dado que o canal é uma rota bastante representativa na balança comercial do continente.

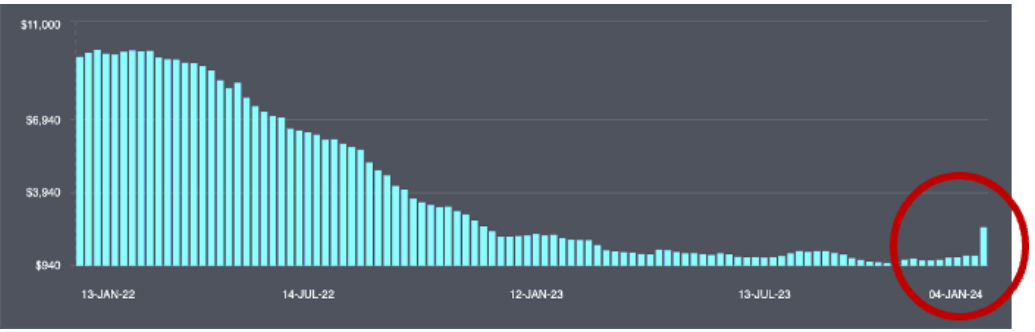

De fato, pode-se perceber um avanço substancial dos preços do frete de contêineres. Em questão de dias, eles avançaram 88% e atingiram a marca média global de US$ 2.519 por contêiner. De acordo com o Freightos, o frete para transportar um contêiner da China para o norte da Europa subiu impressionantes 176% e atingiu a marca dos US$ 4.506.

A preocupação dos investidores novamente recaiu sobre os efeitos dessa dinâmica sobre a economia. Ao que tudo indica, eles deveriam ser passageiros, já que os Houthis não têm recursos e nem inteligência bélica suficiente para manter o front ativo contra as embarcações de guerra que chegaram por lá. Mas, momentaneamente, pode causar soluços inflacionários capazes de inibir a celeridade da implementação do processo de afrouxamento monetário.

Hora de separar ruído de sinal

Pelo menos essa é a narrativa. Do meu ponto de vista, eu apostaria que a desaceleração das economias globais já em curso seria suficiente para segurar os preços para baixo. Por outro lado, caso esse problema logístico se prolongue por mais tempo, poderemos ver alguma deterioração nos balanços das companhias mais dependentes do fluxo de comércio global.

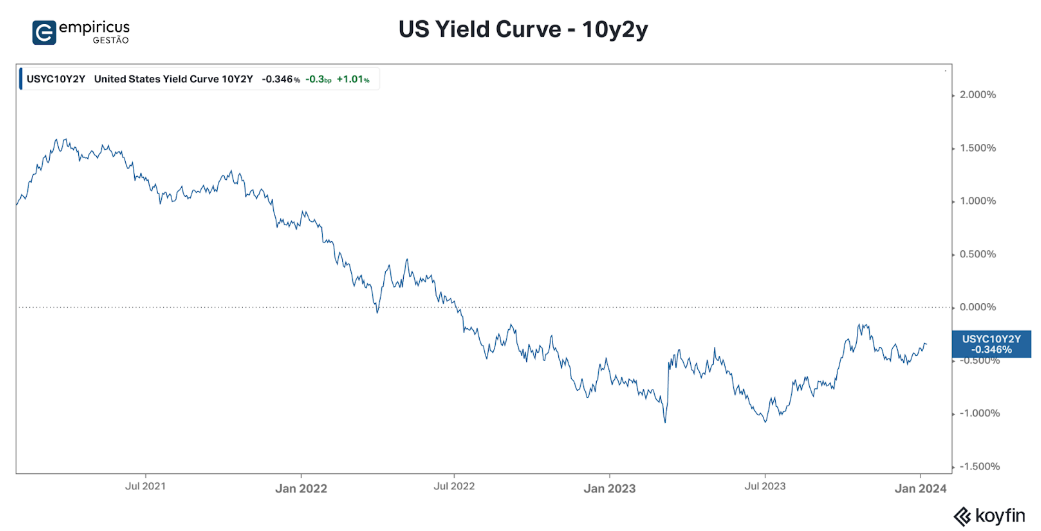

Por ora, não vejo riscos ao nosso cenário base. O processo deflacionário em curso provocará o Bull Steepening na curva de juros americana e provocará a corrida para os ativos de risco. As nossas previsões, descritas no Outlook 2024, seguem firmes e fortes. Separar o ruído da informação, nestes momentos, é algo crucial.

Gráfico 2 — Diferencial da curva de juros americana: 10y vs 2y. Fonte: Koyfin.

Como os mercados têm andado em janeiro, e os primeiros ajustes nos fundos em 2024

Depois de uma primeira semana atribulada, as Bolsas globais respiraram. Até o fechamento desta newsletter, por volta das 16h de hoje, o índice S&P 500 marcava uma desvalorização de 0,31% no mês de janeiro. Aqui no Brasil, o Ibovespa devolvia uma parte maior dos ganhos de 2023 — cai -1,93% —, machucado pelo efeito mais duro nos preços das commodities, em especial no minério de ferro.

O anúncio do corte dos preços de venda do barril de petróleo feito pela Arábia Saudita também pegou muitos no contrapé. A leitura de primeira ordem é de que a demanda pela commodity energética não tem se recuperado conforme o esperado, e, para que os estoques não fiquem abarrotados, os árabes decidiram que o melhor é mexer nos preços.

De fato, a estrutura a termo dos preços de petróleo tem apresentado um leve “contango”, processo no qual os preços do vencimento dos contratos derivativos de curto prazo são mais baixos do que os vencimentos de contratos mais distantes. Em outras palavras, isso significa que a demanda iminente dos compradores dos barris não é grande o suficiente para empurrar os preços para cima.

A falta de apetite pelo petróleo também pode ser vista do lado do mercado financeiro. O “short-interest (SI)” dos principais ETFs ligados à commodity estão extremamente elevados. O XOP, por exemplo, cuja carteira é composta pelas empresas de exploração americanas, está com um índice SI de 47,5%. O USO, cuja carteira replica os contratos futuros do WTI, está com um SI de 29,8%, ante números mais próximos dos 10% em dezembro.

Por aqui, a Petrobras até segurou as pontas e suas ações avançam cerca de 2,63%. Mas fica um ponto de atenção para o curto prazo — ainda reitero minha previsão para o ano para as ações da empresa, feita no Outlook 2024. Já as ações da Vale recuaram com mais força e acabaram por segurar o ânimo dos investidores locais.

Do lado da renda fixa, as curvas de juros seguiram a dinâmica lá de fora e aguardam a virada da liquidez para voltarem a ganhar fôlego. Os indicadores de inflação que devem sair nos próximos dias podem dar o tom mais positivo necessários para a redução da ansiedade dos investidores.

Também preciso fazer menção à excelente arrancada dos preços das criptomoedas. O bitcoin rompeu a marca dos US$ 47 mil, impulsionado pelo fluxo de capital e expectativas associadas à aprovação dos ETFs à vista por parte da SEC. Continuamos com uma visão bastante construtiva para o mundo cripto, dado os avanços recentes da regulação. Amanhã (10), será um dia importante para o seu futuro.

Sobre as carteiras dos fundos de renda variável, fizemos alguns ajustes ao longo dessa primeira semana com o intuito de aproveitar o momento mais áspero. Vamos a eles:

- Empiricus Tech Select FIA:

| Reduzimos marginalmente ASML, AMD em 1 ponto percentual |

| Reduzimos as posições em AAPL, AMZN e MSFT em 3 pontos percentuais |

| Reduzimos a posição em Meta em 2 pontos percentuais |

| Aumentamos a posição em AbbVie, Vertex e 1 ponto percentual |

| Aumentamos a posição em Netflix em 0,5 ponto percentual |

| Aumentamos a posição em SalesForce em 3 pontos percentuais |

| Aumentamos a posição de caixa para 10% |

- Empiricus MoneyBets BDR Nível I FIA

| Zeramos as posições nas Big Techs Apple e Meta, e no ETF MSOS |

| Reduzimos a posição em Intuitive Surgical em 2 pontos percentuais |

| Reduzimos a posição em Crowdstrike em 3 pontos percentuais |

| Aumentamos a posição em Stryker, Elastic e no iShares Healthcare ETF em 1 ponto percentual |

| Montamos uma nova posição em Instacart com 4% |

| Aumentamos o caixa do fundo para 20% |

- Empiricus Money Rider Dinâmico

| Reduzimos Crowdstrike em 4 pontos percentuais |

| Reduzimos Mercado Livre em 4 pontos percentuais |

| Reduzimos Nike, Microsoft e Autozone em 2 pontos percentuais |

| Aumentamos marginalmente as posições de Constellation Software e First Citizens BancShares, em 0,4 p.p. e 0,3 p.p |

| Aumentamos a posição em Booking Holdings em 2 pontos percentuais |

| Montamos uma nova posição em SalesForce com 5% |

| O caixa do fundo está em 16% |

- Empiricus Deep Value Brasil FIA

| Reduzimos a posição de Eletrobras em 6 pontos percentuais |

| Aumentamos a posição de Caixa Seguridade em 4 pontos percentuais |

| Aumentamos a posição em Yduqs em 5 pontos percentuais |

| O caixa do fundo está em 7% |

Enfim, o ano que se inicia será auspicioso. Em breve, mais exatamente na sexta-feira (12), a temporada de resultados lá fora se iniciará e poderemos ter uma visão mais clara nos números das companhias e do apetite dos investidores. Vamos ficar de olho. Que 2024 seja um ano bastante próspero a todos!

Forte abraço,

João Piccioni

PS 1. Na segunda-feira (9), fizemos a Live de Rentabilidades do mês de Dezembro. Comentamos sobre o cenário e passamos pelos resultados de todos os fundos da casa. Se você ainda não assistiu, aqui vai o link – aproveite para fazer a inscrição no novo canal do YouTube da Empiricus Gestão.

PS 2. Na semana passada, lançamos o Outlook 2024. Nele traçamos oito previsões para o ano e delineamos nosso cenário base para as carteiras. Se você ainda não acessou, siga este link.

PS 3. Relançamos o site da Empiricus Gestão. Não deixe de visitar! Segue o link.

PS 4. A partir desta semana, o tradicional canal do Telegram Ideias Antifrágeis também estará acessível no WhatsApp. Se você quiser ficar por dentro dos insights pré-mercado de Felipe Miranda, sócio-fundador da Empiricus Research, no aplicativo de mensagens mais utilizado do Brasil, clique aqui para entrar no canal.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)