Drops do Mercado: Deus abençoe os especuladores e os investidores

William Alves é sócio na Valor Gestora de Recursos e escreve em seu blog Bugg

Antes de fazer uns updates em alguns papéis (resultado de alguns calls com as empresas)…

Me deu na telha defender o tão famigerado especulador!!

Sim aquele cara “ganancioso” que só que ter um lucro fácil comprando e vendendo um papel no curto prazo… aquele que para muitos é um personagem de um livro do Buckowski ou se deleita em arremessos de anões diariamente….esses caras um dia vão receber uma estátua….um dia nacional! Sim esse cara tem uma função social! Que me desculpem é MTTOOO maior do que a do socialista Nutella que posta textão no face!

É tipo o conceito “homão da porra” que andaram vendendo por aí…. o “especulador da porra!!”

É um cara que toma riscos quando muitos não querem! É aquele cara que te dá dinheiro em troca de uma ação que está caindo ou subindo…faça chuva, faça sol ele tá lá…

É tipo a música do Roberto Carlos…um cara que pensa em você toda hora…que conta os segundos quando você demora (pra tomar a ordem no book)…que no meio da noite te chama (pra operar forex ou juros na Austrália), um cara que toma Sanepar e Copasa quando o governo faz cagada…um cara que vende SANB quando ninguém mais tem coragem….que compra JBS com todos os riscos inerentes…que se posiciona em Rossi e não tá nem aí pra distrato!

Esse cara não sou eu, porque tenho a teimosia de querer ser investidor….mas o especulador da porra … ahh esse merece meu respeito e por vezes admiração!

Para estes, deixo aqui algumas sugestões rápidas…3, 2, 1 podem criticar:

- CSMG: a cagada do governo deve ser corrigida e esse papel tem tudo pra voltar…não sei se amanhã ou em 6 meses, mas anotem!

- GGBR: a 12 e 13/ação tudo justificava para pagar mais caro…quem comprou está com o vergalhão na mão segurando a ronca. Mas abaixo de 10/ação e negociando a 5,8x EV/Ebitda muita gente não quer … vai entender…acho que vale o risco.

- Me impressiona a resiliência das construtoras…mercado realiza e o seu beta maior não tem se mostrado presente…é relevante…quem tem estômago pode se arriscar em EVEN, DIRR ou TEND …. quem não tem vai em CYRE ou EZTC mesmo que são as melhores.

- Gostaria de falar de algum short, mas me faltam ideias…

Ok.

Indo agora aos investidores…aquele cara que se apaixona e casa … que busca a mulher da vida .. Buffet seu oráculo mor definiu que temos que comprar ações como um católico se casa … vale lembrar que o véio teve 2 mulher e é ateu …kkk… bela ironia meu oráculo. Mas enfim, acho que me enquadro mais nesse grupo…abaixo algumas ideias em papeis que acompanho….

HERMES PARDINI (PARD3)

Fiz um call com a empresa e tô muito positivo para o resultado do 1T17. Pra quem não lembra falei dela em alguns posts aqui:

PARD3 – STOP CRYING YOUR HEART OUT

Volumes do 1T17. Aparentemente volumes serão fortes em ambos segmentos, mas com clara evolução para Lab-to-lab. Nesse segmento dá pra acreditar num crescimento forte acima de 20%, perto dos 30%. Já PSC cresce menos em volume e com desempenho diferenciado por praças – SP mais fraco, BH e Goiânia compensaram. Em geral janeiro foi fraco, mas março compensou com recorde histórico de exames (7,5MM ante 6,8MM de último recorde).

Guanabara. Nesse trimestre tem ainda a consolidação do Guanabara que adiciona ~110MM de receita bruta ~10% do total e uns 25% do PSC. E com o destaque ao fato do Guanabara ter uma margem Ebitda melhor que a média do Pardini (20% alto). Ainda em relação a este, tem observado que Rio tem apresentado demanda muito forte e que foco deles lá tem sido na otimização das formas de atendimento, definindo processos, fazendo melhorias com o objetivo de evitar filas e/ou mau atendimento. Mas devem conseguir (próximos trimestres) levar exames para minas, pois hoje ainda enviam para terceiros analisarem…com isso dá pra imaginar que margem do Guanabara pode melhorar.

Caixa. Por fim, com os recursos da oferta, devem encerrar o trimestre caixa líquido.

A meu ver vem crescimento forte de lucro e geração de caixa aí!

CIELO (CIEL3) E VAREJO

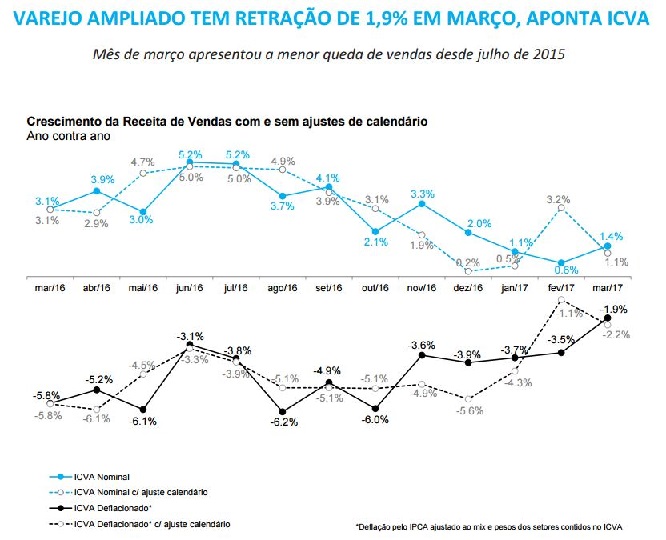

Saiu o indicador da CIELO (CIEL3) sobre o varejo a “picture” não foi lá essas coisas não… queda de 1,9% ante mar/16 descontado a inflação. Mas é notória a evolução como mostra o gráfico, ainda que se deva muito mais pela queda dos preços na verdade.

“A retração de março de 2017 é a menor desde julho de 2015”, observa Gabriel Mariotto, gerente da área de inteligência da Cielo. “O que ocorreu foi principalmente uma queda forte nos preços de 2016 para o primeiro trimestre de 2017, portanto o varejista ainda não viu sua receita recuperar o crescimento de anos anteriores”

Em termos setoriais, boas notícias para algumas empresas de bolsa. Os setores que não mostraram retração foram: Turismo e Transportes, Drogarias e Farmácias e Vestuário…. dá pra listar algumas: CVCB3, RADL3, PFRM3, HGTX3, GUAR3, LREN3, LLIS3, AMAR3, CGRA4.

Setores negativamente afetados foi o de Bens Não Duráveis , impactado principalmente pela retração dos setores de Supermercados e Hipermercados e Postos de Combustível…. ruim para PCAR4, UGPA3 e CSAN3 … mas lembro que tem que ver o balanço de market share pra dizer pra quem foi realmente ruim, dado que um player pode roubar mercado de outro.

All in All também não foi bom pra CIEL3…1T17 deve trazer crescimento nominal baixo e queda no real em termos de receita….e ainda tem a entrada de novos players no setor….então complica. Apesar de gostar da empresa e ela ser realmente muiiittoo rentável, cenário não tá lá essas coisas mesmo para ela isso pode seguir segurando o papel.

ECORODOVIAS (ECOR3)

Fiz um call com uma empresa acerca das expectativas de resultados para o 1T17. A ECORODOVIAS (ECOR3). Vou destacar aqui alguns tópicos:

Fluxo de veículos nas rodovias. Melhora de tráfego na Ecosul, Ecovia e Ecocataratas por conta do momento bom do agronegócio. Já nas rodovias que são mais influenciadas pela atividade industrial o fluxo foi mais fraco, ainda que melhor do que o ano passado. ECO101 foi um problema e afetou negativamente por conta da greve de policiais no Espírito Santo. No consolidado do trimestre, acredito que apresente um fluxo de tráfego de flat a levemente positivo em 2% a 5%.

Oportunidades de crescimento. Em alguns slides da última apresentação da empresa, ela cita algumas oportunidades de crescimento. Por exemplo em SP:

Penso que eles podem “bidar” a chamada Rodovias dos Calçados em São Paulo ligando Itaporanga a Franca, agora pelo dia 25 de abril (terça). O projeto prevê uma outorga 225MM+ágio e um Capex estimado de 5BI com uma TIR de 9,8% desalavancada…se alavancar chegaria uma TIR bem porrada. Certamente não vai sair nessa TIR, devendo ser menor…mas acho mega interessante para ela caso tenha uma comprometimento e disciplina de não “bidar” a qualquer preço. Vale a pena monitorar porque é trigger de curto prazo

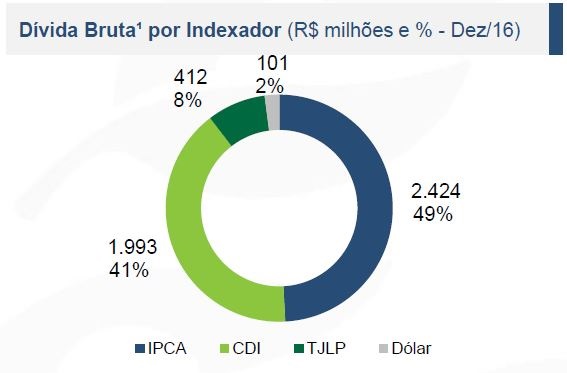

1 Motivo pelo qual a ECOR é muito impactada pelo corte de juros. Agora vale destacar o montante de dívida da empresa de 4,4 BI sendo 90% atrelado a CDI ou IPCA…ou seja, considerando 300 bps a menos de ipca (7% em 2016 para 4%) e 300 bps a menos de CDI (12,25 para 9,25%) teríamos 135MM a menos de despesa financeira e consequentemente mais lucro pra empresa.

Sigo achando que o papel vale seus R$ 11 a R$ 12/ação. No preço atual negocia a um P/L 2017E = 16,3x e um EV/Ebitda 2017E = 5,6x. Pra mim é baiiiiii!! Rs

LOG-IN (LOGN3)

Privatização porto vitória pode ajudar:

http://br.reuters.com/article/domesticNews/idBRKBN17J1RV-OBRDN

Produção industrial fraca, mas veem algum sinal tímido de melhora…conseguindo algum reajuste de preço. Março foi um mês bom. Algum movimento favorável de preço q pode beneficiar a empresa

EISA à nenhuma info a respeito. Vai ser definido esse ano, ainda esse 1S17. Decisão do conselho.

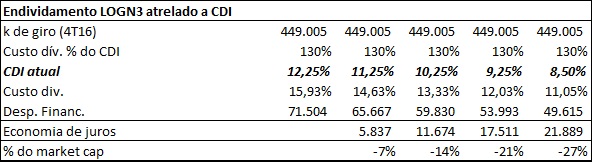

Divida 120%-130% do CDI. Com redução de Selic para 8,5% haveria uma economia de 27% do valor de mercado da empresa só em economia de juros sobre o custo do capital de giro. Ou seja, a empresa é muito alavancada na queda de juros…é algo MTO porrada para ela. Cada 100 bps a menos de juro representa 5,8MM de economia de juros (7% do Market cap da empresa).

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)