É hora de ajustar a vela para capturar o vento de cauda

Estamos chegando no final de dezembro, mês em que a sazonalidade historicamente positiva se comprovou mais uma vez no mercado financeiro. A probabilidade desse cenário mudar bruscamente para os ativos de risco até a virada para 2024 é mínima, dado que temos poucos indicadores econômicos até lá. Pelo menos no papel…

Sobre as recentes decisões de política monetária

Na semana passada, tivemos as decisões dos Bancos Centrais acerca das taxas de juros. Nada veio diferente do esperado. Nos EUA, na Europa e na Inglaterra, as taxas básicas foram mantidas; enquanto aqui no Brasil, o Copom decidiu reduzir a Selic para os 11,75% ao ano — queda de 50 pontos base.

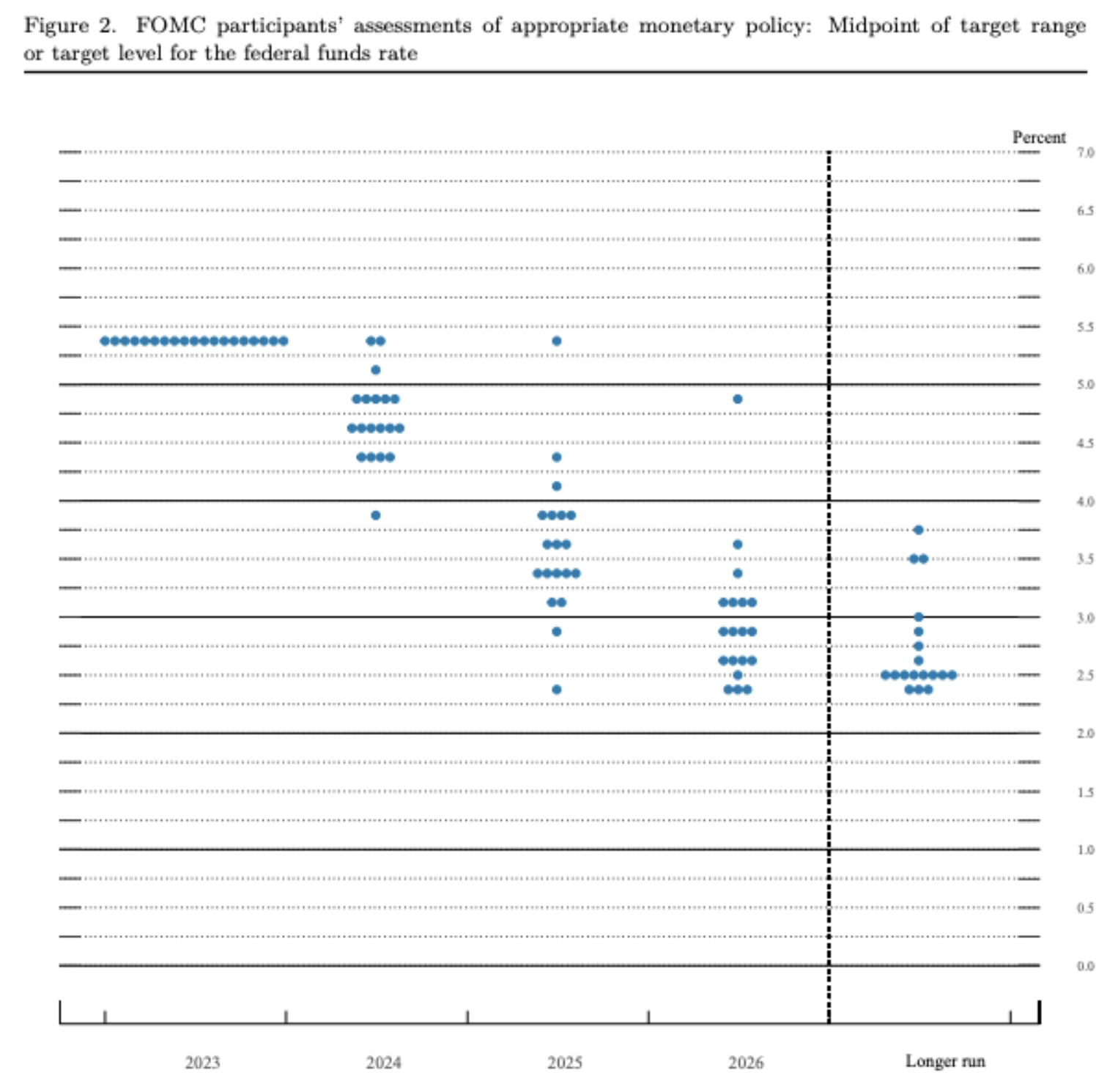

No Fed, apesar das inúmeras tentativas de Jerome Powell em segurar o ímpeto dos investidores com palavras mais duras (“do what it takes”), elas acabaram sendo vistas como um convite para dançar. Os ativos de risco ganharam impulso após a divulgação do famigerado “dot plot”. O gráfico, que traça as projeções individuais da taxa de juros dos diretores do Federal Reserve, reforçou as expectativas do mercado quanto à possibilidade de queda do Fed Funds no ano que vem. Isso seria suficiente para destravar os goldilocks (juro baixo, inflação sob controle e economia razoável) e levar as bolsas para cima.

O efeito positivo dos comentários feitos por Powell foi bem recebido ao redor do globo. Por aqui, o Ibovespa atingiu máximas históricas (131 mil pontos), puxado pelo apetite dos investidores internacionais. Os locais ainda relutam em voltar para as ações, olham para o mercado acionário brasileiro com desconfiança e, como sempre, serão os últimos a entrarem na festa. De acordo com o relatório publicado pelo BTG Pactual, os gringos já colocaram mais de R$ 34 bilhões na Bolsa brasileira, enquanto o volume de recursos retirados da bolsa pelos locais ultrapassa a marca dos R$ 59 bilhões.

Este comportamento arredio ainda está muito atrelado às questões macroeconômicas brasileiras, que ainda trazem certa hesitação. Mas como tenho pontuado, a força do processo desinflacionário, associada à questão da queda da Selic, abrirá espaço no balanço das empresas e o resultado virá na forma de margens e lucros maiores. Aos poucos, este cenário ficará mais claro (e os preços das ações bem mais altos).

Vem aí o “efeito janeiro”?

No curto prazo, o “convite para o baile” feito por Powell também reforça a construção do “efeito janeiro”. A arrancada da renda variável e dos títulos de renda fixa neste final do ano, fez com que as carteiras de muitos gestores e alocadores de recursos ficassem muito para trás dos índices. Nada mais natural que haja um movimento em direção ao risco na virada do ano — as small caps e as ações dos países emergentes devem receber boa parte do fluxo, após o maior ETF que segue o índice S&P 500 do mundo registrar aportes recordes na última sexta-feira (15).

Ajustando a vela (ou os fundos da Empiricus Gestão)

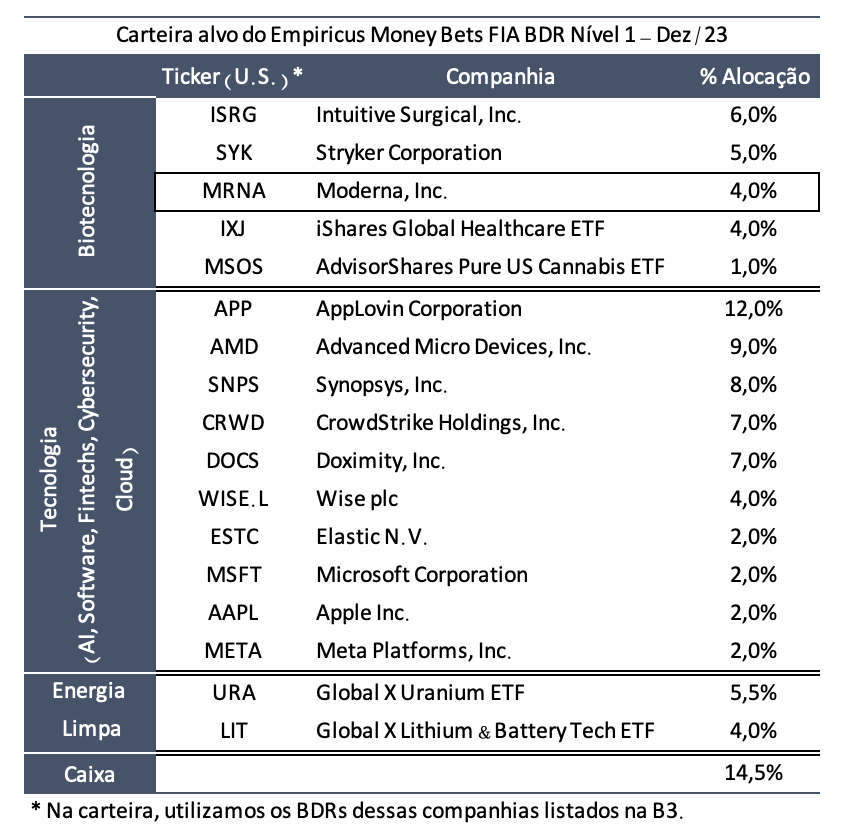

Nos fundos da Empiricus Gestão, fizemos pequenos ajustes na vela, com o objetivo de capturar o vento de cauda. Muito do que avaliamos como positivo no cenário base de 2024 já está presente nos portfólios. Porém, em algumas estratégias, o apetite ao risco abre espaço para novas teses de investimento. Minha meta é delineá-las aos nossos investidores nas próximas semanas. Enquanto isso, nas linhas a seguir, trouxe um breve resumo de uma das novas teses do Empiricus Money Bets FIA BDR Nível 1. Vamos lá.

Moderna (Nasdaq: MRNA) é referência em biotecnologia e tem front estratégico diferenciado

A Moderna ficou bastante conhecida nos últimos anos por ter sido uma das líderes no desenvolvimento da vacina contra a Covid-19. A abordagem pioneira da companhia envolvendo o uso do RNA mensageiro sintético (mRNA), capaz de instruir às células a construção de proteínas específicas para se combater doenças ou agentes patogênicos, fez com que a empresa conseguisse desenvolver uma solução rápida e eficaz na pandemia.

Não à toa, suas ações dispararam mais de 2.300% durante o biênio 2020-21. As receitas da companhia saltaram mais de 20 vezes e atingiram a impressionante marca dos US$ 20 bilhões em 2022. De lá para cá, entretanto, a demanda reduzida pelas vacinas do Covid-19 impactou fortemente seus resultados. As receitas caíram pela metade e o outrora forte lucro operacional passou a ser engolido pelos custos de produção e pelo forte investimento em pesquisa e desenvolvimento. Não à toa, as ações da empresa desabaram nada menos do que 80% frente às máximas históricas.

Mais do que a especulação em torno das ações, o ponto nevrálgico da tese de investimento na Moderna foge dos casos tradicionais no mundo da biotecnologia. Normalmente, as companhias do setor direcionam todos os seus recursos e esforços para o desenvolvimento de uma única droga, capaz de funcionar em apenas um linha terapêutica. O objetivo ao final, é buscar uma parceria com uma “Big Pharma” ou até mesmo sua própria venda. A Moderna, por sua vez, ao desenvolver sua plataforma tecnológica capaz de programar (ou reprogramar) células por meio do mRNA, delineou um front estratégico diferenciado, cujo investimento em pesquisa e desenvolvimento pode gerar uma gama infinita de tratamentos das mais variadas doenças. Sua chance de se tornar uma das “big pharmas” aumentou substancialmente após a pandemia.

Em outras palavras, o modelo estruturado pela Moderna é “adaptável”. Ou seja, a probabilidade de que uma nova terapia atinja seus objetivos é função do sucesso obtido anteriormente. Isso acontece porque a forma de “(re)programar” as células não muda, já que a “linguagem de programação” é o DNA. Já para as demais empresas do setor, o desenvolvimento de uma terapia não detém necessariamente um ponto de partida em comum. Por vezes, as equipes de desenvolvimento precisam começar seus projetos da estaca zero.

Além disso, apesar dos esforços direcionados ao lado da saúde, a tecnologia desenvolvida pela Moderna pode ser adaptada para utilização em diversas outras frentes, como por exemplo, nos segmentos de alimentação, vestuário, bens industriais, entre outros. Tudo aquilo que detém rastros orgânicos pode se beneficiar da tecnologia. Em resumo, a capacidade de “programar” as células é o grande vetor que deve gerar valor aos acionistas nos próximos anos.

Foi esta plataforma da Moderna que recentemente gerou resultados positivos nos “trials” voltados para o tratamento de câncer. A vacina inovadora apresentou respostas sólidas no combate contra o melanoma, quando testada em conjunto com o inibidor Keytruda, droga desenvolvida pela Merck. O protótipo MRNA-4157 é definido como “vacina” pois seu mecanismo de atuação difere das drogas tradicionais, ao estimular o sistema imune a reconhecer e atacar as células cancerígenas que contém mutações específicas. O aspecto interessante dessa abordagem é que ela utiliza os dados provenientes da sequência de DNA do próprio tumor do paciente. Isto permite maior acurácia e efetividade no tratamento.

As estatísticas obtidas nos testes clínicos de Fase II foram bastante positivas. Houve redução de 49% na possibilidade de recorrência do câncer ou de morte dos pacientes. Os dados foram tão bem avaliados que as chances de aprovação regulatória aumentaram substancialmente, mesmo antes da conclusão da fase III dos testes clínicos. Se a aprovação vier, todas as iniciativas ligadas ao segmento de oncologia desenvolvidas pela Moderna ganharão tração e destravarão substancialmente o valor da companhia.

Este é um daqueles casos de investimento que se encontram na fronteira tecnológica. Deixando de lado eventuais contrapontos e polêmicas, é preciso ter em mente que a Moderna obteve êxito em sua primeira investida (a vacina contra o Covid-19). Daqui para frente, caso os resultados clínicos das novas pesquisas se confirmem positivos, o mercado endereçável para suas terapias crescerá substancialmente. É o tipo do caso que cai como uma luva para a carteira do Empiricus Money Bets. Vamos ficar de olho nos seus próximos passos.

Forte abraço,

João Piccioni

PS 1. Lançamos na semana passada o Empiricus Renda Fixa Ativo FI RF PREV, um fundo de previdência conservador… Hoje mais cedo, fiz um bate papo com o Bruno Mérola, analista de fundos da Empiricus Research, para comentar sobre as opções de previdência. De novo, a gente está batendo na tecla da ampulheta do PGBL. Estamos nos últimos dias para você aproveitar a gigantesca vantagem tributária. Para acessar a Live clique aqui.

Ah, importante. Alguns clientes estão com dificuldade para investir em nosso FoF SuperPrev Arrojado e em outras previdências nossas com a Icatu. Siga este passo a passo para investir (lembrando que elas só são acessíveis via web. Você não vai encontrá-las no app)

PS 2. O Empiricus Cash Yield FI RF completou seu primeiro mês de vida e tem como objetivo ser um veículo para seus recursos de liquidez. O intuito é rodar com algum prêmio em relação ao CDI (ele já está disponível na plataforma do BTG — leia o seu regulamento antes de investir).

PS 3. Na semana passada, fizemos a Live (assista aqui) do Empiricus Deep Value Brasil FIA e publicamos sua primeira carta (link). Abrimos a carteira do fundo e a estratégia que adotaremos para conduzir sua gestão. Também fui entrevistado pela Paula Comassetto, repórter do Seu Dinheiro, na qual procurei aprofundar algumas teses de investimento da carteira (veja aqui).

PS 4. Não se esqueça de fazer o seu cadastro no Telegram da Empiricus Gestão! Siga este link

PS 5. Também criamos um canal no YouTube exclusivo da Empiricus Gestão. Em breve, nossas lives e todos nossos conteúdos serão oferecidos somente por lá. Já “siga e aperte os sininhos” do canal por este link.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)