Fórmula mágica revela as 20 melhores ações do Ibovespa. Exagero? Não para este guru

Desde o início da minha carreira de analista, tenho buscado aprofundar o meu conhecimento através da leitura e do conhecimento de métodos usados pelos grandes investidores da história.

Os leitores mais antigos devem se lembrar que volta e meia cito Warren Buffet, Charlie Munger, Ray Dalio, Howard Marks, dentre outros. Nessa edição, decidi aplicar o método que rendeu muito dinheiro para Joel Greenblatt, que também faz parte desse hall dos grandes gurus do mercado financeiro.

Quem é Joel Greenblatt?

Joel Greenblatt faz parte do seleto grupo de investidores acima da média do mercado financeiro. Ele é sócio-gestor da Gotham Asset Management, casa que possui quase US$ 14,3 bilhões sob gestão de acordo com o último registro (setembro/21).

Greenblatt também é professor da Columbia Business School e escritor, sendo sua obra mais famosa o best-seller “The Little Book that Beats the Market” (“O Pequeno Livro que Bate o Mercado”, em tradução livre).

Publicado em 2005, o livro detalha a sua estratégia de investimentos conhecida como “a fórmula mágica”. Hoje, trouxe justamente a aplicação desse método nos ativos que fazem parte do Ibovespa.

Sua filosofia de investimentos é baseada na compra de negócios que sejam ao mesmo tempo bons e baratos. Por meio de suas análises, o gestor alia fundamento e timing para realizar as operações.

A fórmula mágica

No livro, Greenblatt sugere a utilização de um método de investimentos que pode oferecer resultados semelhantes aos dos tubarões do mercado. Segundo o autor, a simples aplicação e manutenção dessa técnica anualmente seria capaz de gerar retornos acima da média para qualquer investidor.

Em resumo, o método é composto pela elaboração de um ranking de uma seleção de ações baseado em dois indicadores-chaves: earnings yield e ROCE.

– Earnings Yield (EY): é uma métrica financeira que representa a rentabilidade de uma empresa em relação ao seu preço de mercado. É calculado dividindo-se o lucro líquido da empresa pelo seu valor de mercado. O resultado do Earnings Yield é uma porcentagem que indica o retorno que um investidor obteria se comprasse todas as ações da empresa a preço de mercado e mantivesse essas ações por um ano;

– Retorno sobre o capital empregado (ROCE): o ROCE é expresso como uma porcentagem, que indica a rentabilidade da empresa em relação ao capital empregado. Por exemplo, um ROCE de 10% significa que a empresa gera um lucro operacional de 10 centavos para cada real de capital empregado. O ROCE é uma métrica importante para avaliar a eficiência financeira de uma empresa, pois permite que os investidores comparem a rentabilidade de diferentes empresas, independentemente do tamanho ou da estrutura de capital dessas empresas. Um ROCE mais alto indica que a empresa é capaz de gerar mais lucro a partir do capital que ela emprega em suas atividades, o que é geralmente considerado um sinal positivo para os investidores.

Feita essa análise, o autor sugere que o investidor aloque seus recursos nas ações mais bem posicionadas e reavalie anualmente o ranking — vendendo as que saíram do grupo de elite e comprando as novatas.

Ibovespa: O que a fórmula mágica revela?

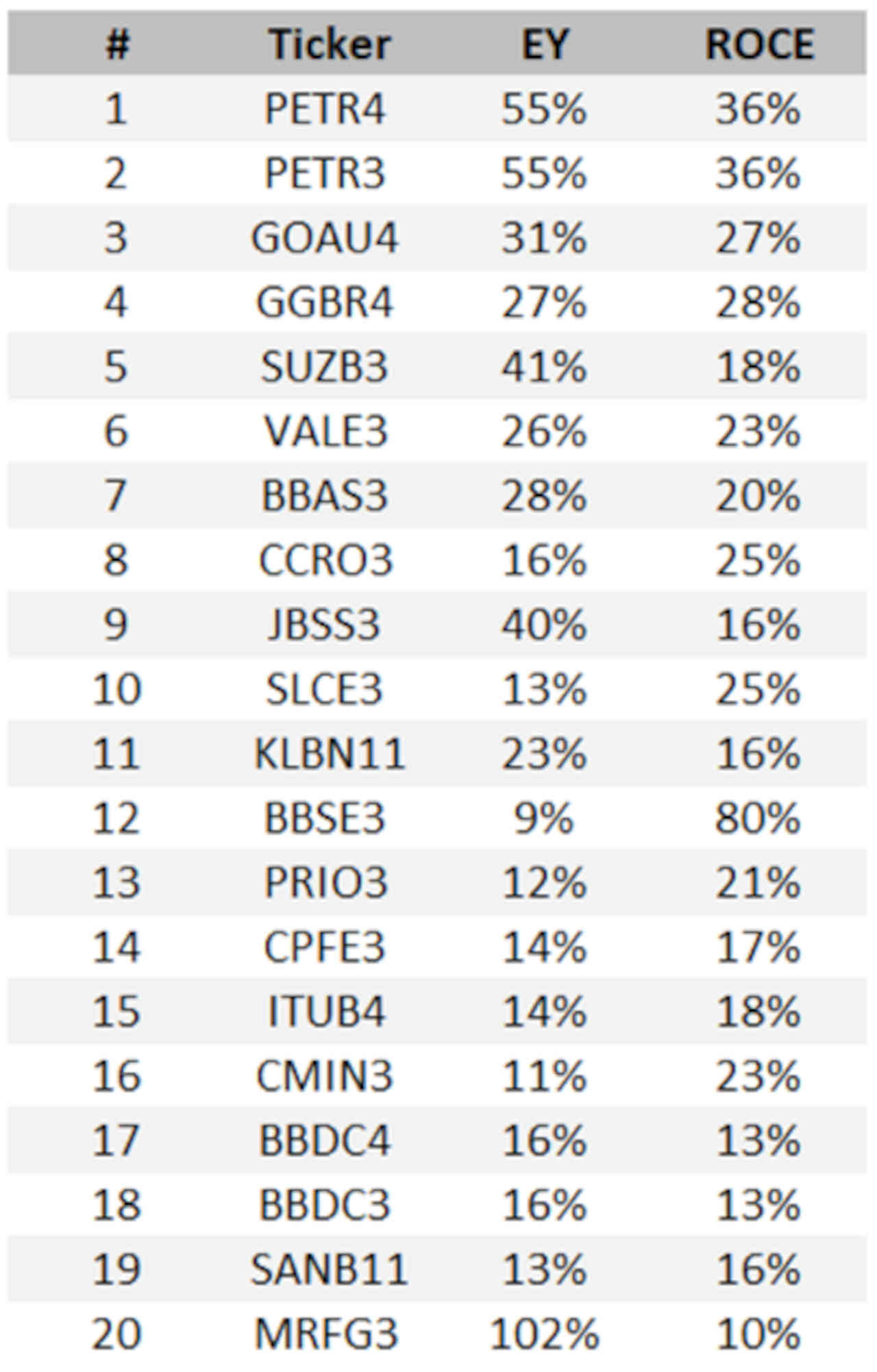

Na tabela abaixo, aplicamos a fórmula mágica proposta por Greenblatt ao Ibovespa, selecionando os vinte melhores resultados. Os dados foram baseados nos resultados de 2022 das companhias e com o valor de mercado atual.

Fonte: Empiricus e Bloomberg

É importante pontuar que o ranking não necessariamente se traduz em oportunidades claras de investimento, dado que a análise de uma ação deve se basear também na perspectiva futura de resultados das empresas. Além disso, esse método exclui a análise qualitativa do negócio, que é fundamental para a decisão de investimento. Ou seja, não considera a avaliação do setor em que a empresa está inserida, as barreiras de entrada, o endividamento e a governança, por exemplo.

Repare que o ranking é composto quase que inteiramente por empresas de commodities (Petrobras, Gerdau, Suzano, Vale, Prio e CSN Mineração) e bancos (Banco do Brasil, Itaú, Bradesco e Santander). De acordo com a fórmula mágica de Greenblatt, elas seriam as empresas mais atrativas para se ter em um portfólio no momento.

Como todos sabemos, o desempenho das empresas de commodities foi influenciado pelo boom ocorrido em função da guerra entre Rússia e Ucrânia. Desse modo, olhar exclusivamente o resultado passado para utilizar como parâmetro para posicionamento da carteira para o futuro pode não ser a melhor decisão de investimento. Afinal, caso não haja outro choque, dificilmente veremos as commodities atingindo novamente os patamares recordes no curto prazo.

Além disso, a presença da Petrobras e de Banco do Brasil na lista também não deveria ser novidade. Além de terem apresentado resultados históricos no ano passado (o que por si só já justificaria um bom posicionamento no ranking), ambas vem sofrendo no mercado em função dos ruídos de ingerência política, o que as torna mais atrativas pela ótica da Fórmula Mágica. Contudo, não necessariamente um bom investimento tendo em vista todos os desafios que teremos pela frente.

Enfim, acredito que métodos como o de Greenblatt são interessantes pois expõem ativos que estão verdadeiramente baratos e que, por vezes, podem acabar fora dos filtros dos analistas. Contudo, basear sua decisão de investimento exclusivamente por esse tipo de método pode ser uma decisão simplista, uma vez que não leva em conta variáveis qualitativas e nem as perspectivas futuras dos negócios.

Graduado em Engenharia Mecânica pela UFRJ e com MBA de Finanças pela mesma instituição, Fernando Ferrer atua na Empiricus como analista de investimentos há 5 anos. Atualmente, é responsável pela série best-seller As Melhores Ações da Bolsa e faz parte da equipe que comanda o Carteira Empiricus, o portfólio multimercado que é o carro-chefe da casa. Colunista da newsletter Day One, Fernando passou a integrar o time de colunistas do Money Times com sua série semanal Entre Altas e Baixas.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)