Henrique Florentino: Bolsa e economia andam juntas?

Desde o final do mês de março, quando as bolsas globais bateram suas mínimas, impactadas negativamente pandemia, os mercados iniciaram uma rápida trajetória de recuperação, que deixou muitos incrédulos por sua velocidade.

O mercado financeiro tem um ditado que diz: “a bolsa sobe de escada e desce de elevador”. A primeira parte se mostrou correta novamente. Entre os dias 07 e 23 de março o Ibovespa saiu de 107 mil pontos para 63 mil, uma queda superior a 40%.

Porém, dessa vez, a recuperação foi mais rápida. Não na velocidade de um elevador, mas podemos dizer que desta vez subiu de “escada rolante”.

Em 14/07 a bolsa já havia recuperado os 100 mil pontos, subindo mais de 58% desde as mínimas.

Essa rápida recuperação em meio a alta do desemprego e forte retração do PIB global gera um desconforto entre muitos investidores, que vêem a bolsa descolada dos fundamentos econômicos.

Por isso a pergunta do título é provocativa: bolsa e economia andam juntas?

É uma pergunta de difícil resposta “no duro”. Respostas secas tipo sim ou não são insuficientes para respondê-la. Explico:

Os agentes do mercado vivem de tentar “prever o futuro”. Dessa forma, se estes esperam uma piora da situação econômica, partem para as derivadas de segunda ordem: Essa piora vai gerar o que? Inflação? Elevação da taxa de juros? Desvalorização da moeda? Desemprego?

A partir dessas perguntas podem atuar nos mercados futuros dessas variáveis: Juros, câmbio e e bolsa de valores, por exemplo.

Depois passa-se ao famoso “stock picking”, que em português é algo como “seleção de ações”, onde buscam eleger as empresas que mais sofrerão com o que está por vir, além de selecionar também as que devem sofrer menos, ou mesmo se sobressair na crise.

Então, o início de resposta da pergunta é: depende. Eu sei, não respondi nada.

É claro que uma situação de crise econômica, em linhas gerais, é ruim para a bolsa de valores. Mas é preciso lembrar que a bolsa não é composta apenas por empresas voltadas para a economia local, por exemplo.

Nos EUA, o S&P 500 (principal índice de ações) possui atualmente mais de 25% de seu peso composto pelas famosas “Big Techs”, como Amazon, Apple, Google, Microsoft, Facebook, entre outras.

E sabemos que, embora os últimos dados da Economia dos EUA sejam animadores, ainda existe um longo percurso para chegar aos níveis pré-pandemia.

Mas a bolsa não está nem aí para isso, e já bateram novos recordes por lá. O que justifica isso? Liquidez abundante? Entrada maciça de novos investidores? Crescimento nos fluxos de caixa das empresas “tech”? Bolha?

São esses alguns dos “culpados” apontados. Ou seja, podemos ver que bolsa em máxima não significa economia na “máxima”.

E em nossas terras?

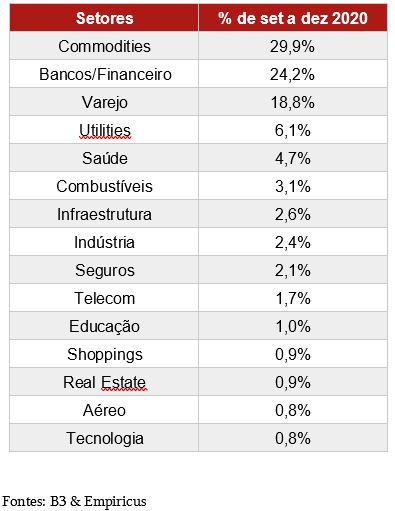

Vamos olhar para a composição atual do Ibovespa, que é nosso principal índice de referência:

Essa é a carteira teórica que vigorará até o final deste ano, que classifiquei em setores.

Podemos ver que a grande “massa” do índice é composta por empresas ligadas a commodities (desde proteína animal a minério de ferro, por exemplo), além dos bancos.

Esses dois segmentos correspondem, atualmente, por mais da metade (54,1%) do peso do índice.

O segmento de commodities, por exemplo, é mais sensível a economia global.

Caso ocorra, por exemplo, um novo “super ciclo” de valorização das commodities, como o vivido entre 2008 e 2012, mesmo com a economia doméstica indo mal, poderíamos ver a bolsa se valorizando, dando “de ombros” para o que ocorre no Brasil.

Os bancos brasileiros dão ainda mais lucro em um cenário de elevação nas taxas de juros. O retorno sobe correndo menor risco, já que os títulos do governo passam a pagar mais, por exemplo.

E essa composição do nosso principal índice é um fator que precisamos levar em consideração quando olhamos o desempenho do Ibovespa.

No lado positivo, o Ibovespa vem crescendo em número de empresas, reduzindo a participação de setores como commodities e bancos ultimamente.

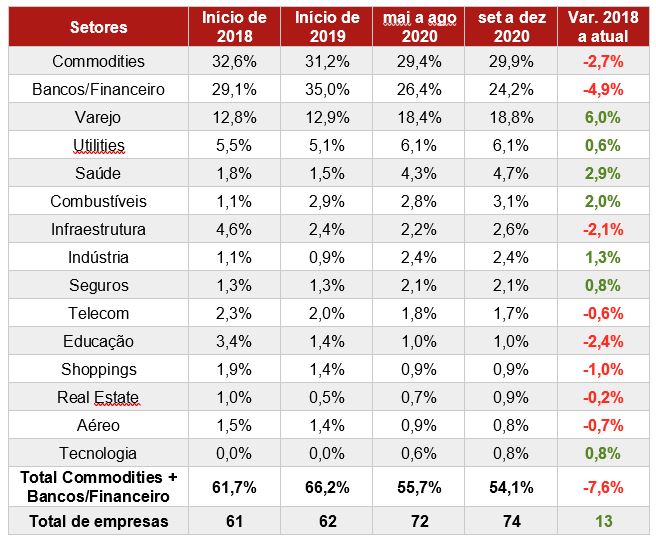

Vamos observar a evolução da carteira teórica do Ibovespa, passando pelo início de 2018, início de 2019 e a atual.

Podemos ver o índice já foi ainda mais concentrado entre setores de commodities e bancos.

Desde 2018, treze novas empresas novas passaram a integrar o Ibovespa. Nesse número, descontei as empresas que possuem ações ON e PN compondo o índice. (BBDC3/BBDC4– ELET3/ELET6–PETR3/PETR4).

Podemos ver que ainda temos um longo caminho a percorrer para que o índice seja um bom espelho da nossa economia.

Um atalho para isso certamente é o momento que vivemos, com mais de quarenta empresas na fila para abrir seu capital na bolsa.

Levará pelo menos doze meses para que novas entrantes possam integrar o Índice Bovespa, mas a tendência é que cada vez mais tenhamos um índice com menor concentração setorial.

Portanto, temos que ter sempre isso em mente quando tentamos traçar paralelos entre a Bolsa e economia. Às vezes, um pode estar em marte e o outro em vênus, e tudo bem.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)