Henrique Florentino: Oi – todo mundo quer uma “lasquinha”

Falar sobre Oi (OIBR3) hoje é pedir para os ânimos se aflorarem. Presente na carteira de muitos investidores, a ação é vista como uma grande chance de ganhar dinheiro para uns e como mera especulação de uma empresa “quebrada” para outros.

A verdade é que todo mundo quer tirar uma lasquinha, seja de dinheiro ou de zoeira mesmo.

Sendo uma companhia que “começou errado”, quando no leilão de privatização da Telemar, foi formado um consórcio que juntou como sócios o BNDES, os fundos de pensão estatais Previ e Petros, além de dois sócios privados: Carlos Jereissati (irmão de Tasso Jereissati) e Sérgio Andrade (da construtora Andrade Gutierrez), a história da empresa sempre foi conturbada.

Passando por um processo questionável que alterou o Plano Geral de Outorgas (PGO), permitindo a Telemar adquirir a Brasil Telecom e depois por uma fusão com a Portugal Telecom, que não aportou dinheiro na empresa e sim seus “ativos” (destaque para uma participação de 25% no capital da empresa de telecomunicações angolana Unitel e quase 850 milhões de euros em um ativo financeiro de um banco quebrado), a história da ou sempre rendeu notícias.

Como tudo (ou quase tudo) que começa errado termina errado, em 2016 a companhia entrou no maior processo de recuperação judicial de história do Brasil até então, com mais de R$ 65 bilhões em dívidas.

Após a companhia aprovar um plano de recuperação junto aos credores, o ceticismo com a empresa continuava.

Poucos acreditavam na capacidade da empresa recuperar suas operações e vender ativos.

A participação na Unitel ficou a venda por quase 5 anos, com processo litigioso com os sócios, porém, no início deste ano, a empresa conseguiu vender uma “dor de cabeça” por 1 bilhão de dólares.

Isso trouxe um fôlego ao caixa da companhia, para permitir os investimentos necessários para avançar no segmento de fibra e estancar a perda de clientes de telefonia fixa e banda larga na tecnologia de cobre, mais cara, lenta e instável que a fibra.

Com a aprovação do projeto de lei complementar 79 (PLC 79) abriu-se a possibilidade de a empresa vender o seu segmento de telefonia móvel, onde ela não tem infraestrutura e capital para concorrer com Tim (TIMP3), Vivo (VIVT4) e Claro.

Estas inclusive formaram um consórcio para comprar o segmento móvel da Oi, oferecendo R$ 16,5 bilhões, e são claras favoritas.

As sinergias para estas são muito grandes, além de barrar a entrada de um novo concorrente no mercado.

Mas tem duas pedras no meio do caminho.

i) a empresa precisa conseguir, junto aos seus credores, a aprovação para alterar o plano de recuperação judicial aprovado em 2017.

A alteração envolve a venda dos segmentos móvel, até 51% do capital do segmento de fibra, de suas torres e centros de processamento de dados.

Caso essas vendas sejam concretizadas (a Oi já tem ofertas firmes de R$ 16,5 bilhões pelo segmento móvel, R$ 1 bilhão pelas torres e R$ 325 milhões pelos centros de processamentos de dados), além de diversos interessados no segmento de infraestrutura de fibra, a companhia pode embolsar mais de R$ 24 bilhões, resolvendo assim sua situação financeira de curto prazo, com valores relevantes ainda a serem explorados de sua participação no segmento fibra e seus clientes nesse segmento (individuais e corporativos).

ii) O Conselho Administrativo de Defesa Econômica, o famoso Cade. Com o consórcio de Tim, Vivo e Claro despontando como claros favoritos para a aquisição do segmento móvel da Oi, o Cade poderia vir a barrar a operação por conta da concentração de mercado que essa aquisição pode causar.

O ponto aqui é que a Oi esteve a beira da quebra em 2017, e a Agência Nacional de Telecomunicações (Anatel) chegou inclusive a se preparar para o fatiamento dos clientes da empresa entre as concorrente. Ou seja, o que o Cade faria a respeito?

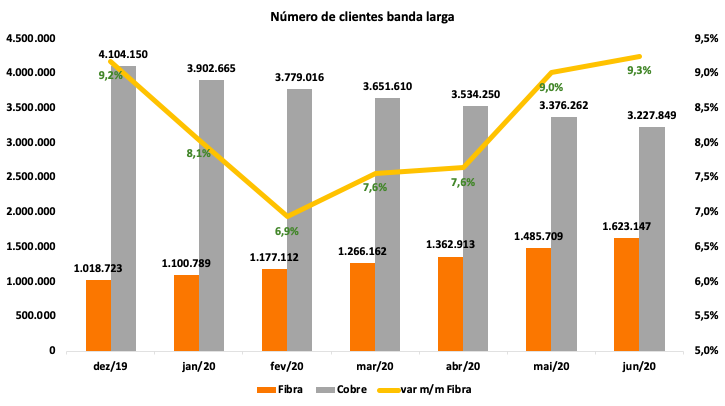

Enquanto as especulações e diz-que-diz continuam, a empresa continua avançando em frentes operacionais importantes, como podemos ver na figura abaixo:

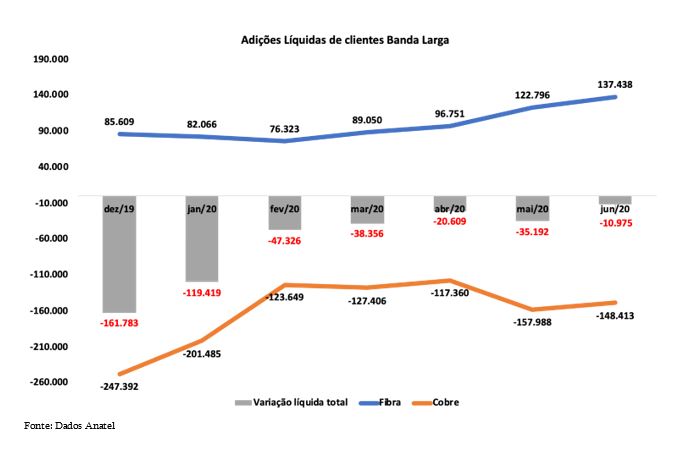

Podemos ver que a empresa vem avançando fortemente no segmento fibra, mesmo durante a pandemia.

O crescimento da fibra já vem compensando a queda de clientes no segmento de cobre. Em junho, a perda líquida de clientes foi a menor do ano (10.975).

Ou seja, agora, a companhia tem um caminho claro a seguir. Se tudo (aprovação da mudança no plano de recuperação judicial pelos credores, venda de ativos e recuperação operacional) vai se concretizar, o tempo dirá.

Mas que no jogo de probabilidades, atualmente a chance de dar certo é muito superior a de 1 anos atrás, isso é inegável.

Certo é que teremos a Oi presente no noticiário por um bom tempo ainda. Aprecie com moderação.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)