Invasão rubro-negra: IPO do Flamengo dobraria número de investidores da bolsa

Sabe aquela expressão que usamos para dizer que algo é tão comum, que até a torcida do Flamengo faz? Pois é. Algum dia, talvez ela seja aplicada a quem investe na bolsa. Isto porque, uma eventual oferta pública inicial de ações (IPO, na sigla em inglês) do Flamengo não beneficiaria apenas o clube, mas também o próprio mercado.

A Empiricus Research estima que a operação poderia, simplesmente, dobrar o número de investidores cadastrados na B3 (B3SA3), dona da bolsa brasileira. A conclusão está em um relatório de 15 páginas, que também estuda quanto o clube poderia valer.

Com base na evolução dos números do clube, que coroou uma grande reestruturação financeira e de gestão com a conquista do Brasileirão e da Libertadores deste ano, a Empiricus estimou seu valor justo entre R$ 2,5 bilhões e R$ 3 bilhões.

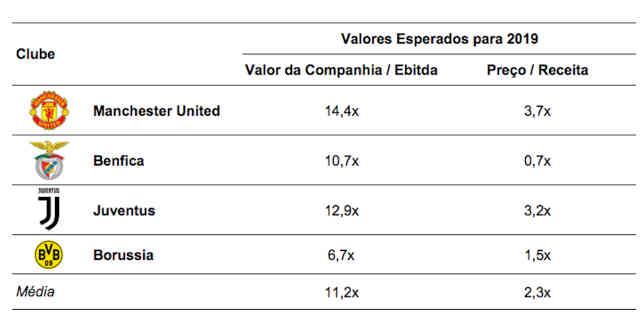

A cifra é maior que o R$ 1,1 bilhão estimado pela Capital Research em relatório divulgado para os clientes no fim de novembro. Para chegar à sua avaliação, a Empiricus recorreu aos múltiplos de clubes europeus que têm, de fato, ações negociadas em bolsa: Manchester United, Benfica, Juventus e Borussia.

Na média, a relação valor da companhia/ebitda projetada para essas equipes em 2019 é de 11,2 vezes; e a relação preço/receita fica em 2,3 vezes. A expectativa da Empiricus é que o Flamengo alcance receitas de R$ 900 milhões e ebitda de R$ 320 milhões.

Bolão

“Sem dúvidas, o Clube de Regatas do Flamengo é hoje uma força do esporte brasileiro e, dando continuidade à gestão eficiente dos últimos anos, tem tudo para aumentar o seu valor de mercado nos próximos anos”, afirma o relatório.

Entre os sinais de melhoria, os analistas destacam a queda da relação dívida líquida/ebitda de 9,3 vezes, em 2013, para 2,6 vezes no ano passado.

Na prática, isso significa que, agora, o clube precisaria de menos de três anos para quitar seus compromissos, se consumisse integralmente seu caixa nessa tarefa. Seis anos atrás, a missão demoraria quase uma década.

Mas é verdade que alguns indicadores caros ao mercado estão se deteriorando. Um deles é a margem de ebitda – e bem rapidamente. Em 2016, a margem atingiu 49%. Dois anos depois, havia despencado para 30%.

Nação rubro-negra

Além de representar um novo passo na profissionalização do futebol brasileiro, a abertura de capital traria um benefício e tanto para o mercado de capitais. “Uma oferta inicial de ações do Flamengo poderia dobrar o número de CPFs cadastrados na B3”, avalia a Empiricus.

A conta é simples. Estima-se que haja 40 milhões de torcedores rubro-negros – de longe, a maior torcida do país. Se apenas 5% deles participassem do IPO, seriam 2 milhões de pessoas. É claro que parte delas já deve investir em ações.

Apenas como exercício, a Empiricus estimou que 500 mil deles (ou 33% dos atuais cadastrados na Bolsa) já o façam.

Sobrariam 1,5 milhão de flamenguistas para engrossar o mercado de capitais. Como essa é a quantidade de CPFs cadastrados na B3 atualmente, isso significaria dobrar o número de investidores com apenas uma operação.

“Sem dúvidas, o Flamengo pode ser uma marca importante também para o mercado de renda variável brasileiro, dada a sua força no imaginário do país”, diz a Empiricus.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)