IPO da Vivara: aqui está tudo o que você precisa saber sobre a venda de ações

(Com Investing.com e Arena do Pavini)

O IPO da Vivara entra na reta final nesta segunda-feira (7) quando se encerra o período de reserva para os investidores participarem da oferta. Abaixo, você pode acompanhar todas as informações sobre a venda de ações.

(Veja o documento com todas as informações da oferta no final deste artigo)

Entre as dúvidas da abertura de capital da joalheria está o período de bloqueio de negociação que parte dos acionistas sofrerá, sem poder vender os papéis VIVA3.

Esse bloqueio das ações provocou dúvidas nos investidores interessados no IPO, já que em algumas corretoras é preciso, antes de fazer a reserva, escolher se aceita ficar com os papéis travados por até 45 dias.

O que significa lock-up no IPO?

O bloqueio de negociação – ou lock-up – é uma restrição que impede venda ou fazer qualquer transação que condicionem a troca do papel no futuro, como empréstimo, garantia ou venda a descoberto. Essa trava possui um período pré-definido, estabelecido no prospecto da oferta.

Qual o período de lock-up?

O prospecto do IPO da Vivara estabelece que os investidores de varejo que optarem pelo lock-up ficarão sem poder vender o papel por 45 dias após o início de negociação na B3 (B3SA3).

O cronograma prevê que essas ofertas de varejo – que variam entre R$ 3 mil e R$ 1 milhão – só poderão negociar os papéis a partir de 23 de novembro, 45 dias após o início a B3, no dia 10 de outubro.

Já os investidores qualificados – chamado de segmento private –, aqueles que aportarem entre R$ 1 milhão e R$ 10 milhões, ficarão com os papéis travados sem negociação por 120 dias. A data para início das transações é 6 de fevereiro de 2020.

Qual a vantagem de aderir ao lock-up?

O investidor que topar ficar com o papel VIVA3 em carteira sem poder negociar durante 45 dias terá prioridade na demanda do IPO. Esses investidores terão sua reserva atendidas prioritariamente e poderão ficar com a maior parte da oferta.

A oferta da Vivara está dividida entre 80%-90% institucional, aquela vendida pelos bancos contratados para coordenar as ofertas e de 10% a 20% para os investidores não-institucionais. É essa menor parcela que fica disponível para reserva nas corretoras.

No caso da Vivara, o IPO deverá ficar perto dos R$ 2 bilhões, dada a forte demanda, o que significa entre R$ 200 milhões e R$ 400 milhões para os investidores não-institucionais.

Esse percentual menor será dividido em parcelas semelhantes entre os que aportam até R$ 1 milhão e aqueles que empenharão até R$ 10 milhões.

O que acontece quando acaba o período de lock-up?

Em operações que envolvem o bloqueio de negociação, essas datas são marcadas por um aumento de volume e uma maior pressão de venda dos papéis. Investidores que seguraram o papel por 45 dias ou 120 dias aproveitam a data para realizar seu lucro – ou prejuízo –, diminuir ou zerar posição e voltar a ficar líquido.

Anote na agenda: VIVA3 terá pregões movimentados perto de 23 de novembro e 6 de fevereiro de 2020.

Por que a Vivara resolveu estabelecer esse lock-up?

Esse mecanismo evita a especulação nos primeiros dias de oferta, quando parte dos investidores entram no papel para vender nas primeiras horas ou dias de negociação, uma estratégia chamada de flip.

A limitação da flipagem reduz a volatilidade dos papéis nos primeiros dias e desestimula a especulação.

O que é o flip ou flipagem em um IPO?

Essa é uma estratégia de lucrar no curtíssimo prazo com a venda dos papéis da abertura de capital nas primeiras horas de negociação. O nome vem do inglês flip que quer dizer “trocar”.

O investidor aposta que o papel irá atrair no primeiro dia compradores que ficaram de fora da oferta ou que não tiveram sua demanda total atendida. Essa é uma operação de alto risco.

IPO da Vivara

A Vivara deverá fazer um IPO de cerca de R$ 2 bilhões com a expectativa de precificação dos papéis perto do teto da faixa de R$ 21,17 e R$ 25,40. A oferta será de 18,89 milhões de ações no tranche primário e 51,96 milhões de ações no secundário, podendo ainda ser lançado um lote extra de 14,17 milhões de ações.

A operação é liderada pelo Itaú BBA, enquanto o agente estabilizador será o Bank of America Merrill Lynch. Também participam da oferta XP Investimentos e o JP Morgan.

Com os números apresentados, a rede de joalheria está avaliada em R$ 5,5 bilhões, representando 20 vezes mais do que o seu lucro anual. O início da negociação é previsto para 10 de outubro no Novo Mercado da B3.

O período de reserva de VIVA3 termina na segunda-feira, dia 7 de outubro, e o preço será conhecido no dia seguinte, 8 de outubro.

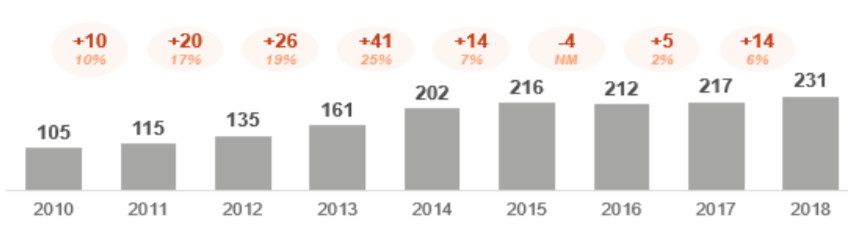

Posição de lojas e quiosques ao final do período e número de aberturas líquidas de fechamentos (% de aberturas líquidas/ número de lojas no final do ano anterior)

Atualmente, a Vivara possui 185 lojas, 47 quiosques e duas lojas da Life Vivara, marca lançada de olho no público jovem. No exercício social encerrado em 31 de dezembro de 2018, a empresa apresentou uma receita líquida de R$ 1,1 bilhão, um Ebitda Ajustado – medida de lucro operacional – de R$ 245,8 milhões, uma margem Ebitda Ajustado 23,2% e um lucro líquido de R$ 198,4 milhões.

Já nos 6 primeiros meses de 2019, a Vivara registrou lucro líquido de R$ 186 milhões, resultado 142% melhor na comparação com igual período de 2018.

O Ebitda ajustado subiu 9% para R$ 99,7 milhões, com receita líquida de R$ 523,7 milhões, alta de 12,8% contra 2018. As vendas em mesmas lojas mostraram avanço de 9,6% de janeiro a junho de 2019, 4,6 pontos percentuais melhor do que os 5% registrados nos seis primeiros meses do ano passado.

Vale a pena comprar as ações?

Pode-se considerar a Vivar como a joia da coroa do mercado brasileiro, diz a Empiricus em relatório enviado aos clientes. Com vantagens competitivas relevantes, como estrutura verticalizada e presença física em todo o território nacional, a companhia assume uma posição de superioridade em relação aos concorrentes.

Além disso, os altos índices de geração de caixa e rentabilidade reforçam a assertividade do time de gestão, diz a Empiricus, que recomenda entrar na oferta com um preço que pode chegar ao teto sugerido pela empresa.

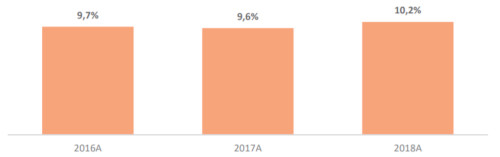

Participação de mercado da Vivara no mercado de joias finas no Brasil (%)

“A minha recomendação é SIM participar da oferta da Vivara pagando no máximo R$ 25 por ação”, afirma Eduardo Guimarães, analista de ações da Levante em relatório aos clientes.

Os motivos da recomendação são liderança de mercado e poder de marca, perspectivas de crescimento do mercado brasileiro de joias, do setor de shopping centers e aumento do consumo da classe média com a virada do ciclo econômico.

Guimarães lembra que, se por acaso a oferta sair por um preço menor que os R$ 25 que ele sugere, o investidor levará os papéis pelo valor menor.

Já se o preço definido for maior, o investidor ficará de fora. É preciso também ter pelo menos 10% do valor do pedido em dinheiro na conta da corretora no dia da reserva.

Como não se apaixonar por Vivara, questiona Bruce Barbosa, da Nord Research, que também recomenda compra da ação.

O analista lembra que a empresa já tentou abrir seu capital antes, sem sucesso, e que ela compra o ouro e a prata no exterior, desenha as peças, produz na Zona Franca de Manaus e as vende em suas 237 lojas.

“O negócio da Vivara é o mais simples do mundo: compra ouro a 1 vez e vende ouro, trabalhado, a 5 vezes”, diz. Isso e mais o sistema de vendas cria margens excepcionais.

Mas o papel vem com um preço elevado. No preço médio, ela sairá a 21 vezes o Ebitda ou 24 vezes o lucro, “em uma companhia que conhecemos, apenas, recentemente”.

“Vivara é barata se crescer. Vivara é cara se não crescer”, alerta. Mas, mesmo assim, o analista acha que vale correr o risco, com cautela e sugere entrar na oferta até o preço máximo, de R$ 27 por ação.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)