João Marco Braga da Cunha: há algo novo sobre a diversificação com criptoativos?

Historicamente, os retornos do bitcoin apresentaram baixa correlação com os de todas as classes de ativos tradicionais.

Tomando como referência o SPY, um ETF que segue o índice S&P 500, a correlação calculada desde o início de 2015 até dia 18 de março de 2020 é de apenas 12,1%.

Valores nessa ordem de grandeza, ou menores, são encontrados para todas as principais classes de ativos, tanto internacionais quanto brasileiras.

Essa baixa correlação e o consequente efeito de diversificação certamente influenciaram muitos investidores que decidiram alocar parte de seus portfólios em bitcoin e outros criptoativos.

Nas últimas semanas, porém, com o arrefecimento da crise causada pela pandemia do coronavírus, essa tese pareceu fragilizada.

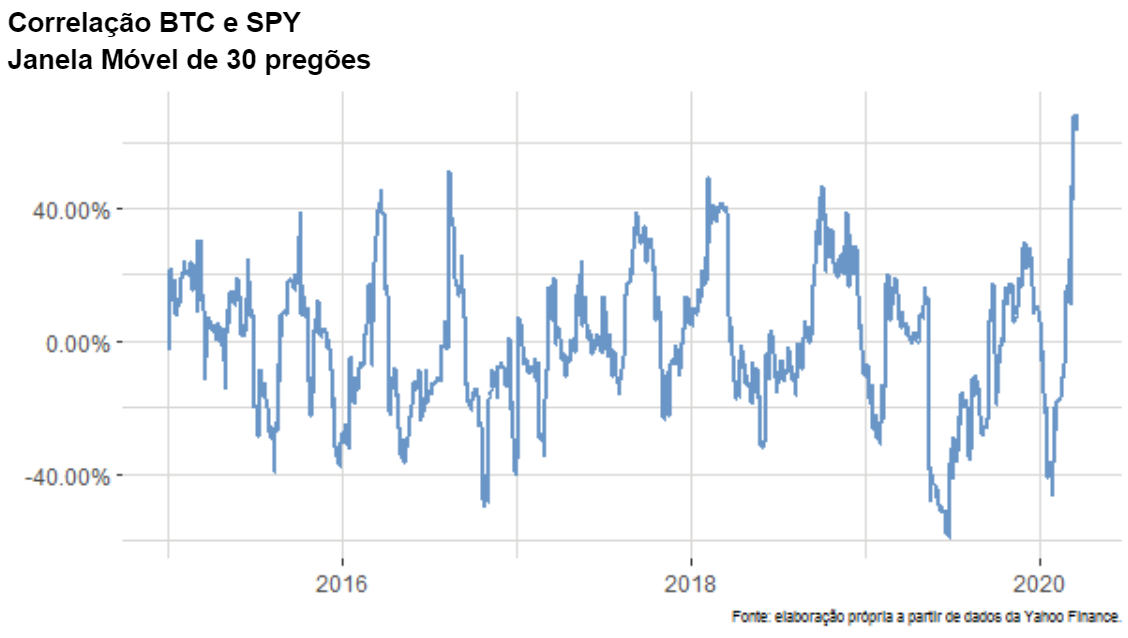

Os criptoativos passaram a acompanhar os principais movimentos dos mercados tradicionais. A correlação do bitcoin com o SPY, medida na janela de trinta pregões, passou dos 60% em meados de março (vide gráfico).

Essa circunstância pode (e deve) suscitar um questionamento: o que esperar das correlações entre os criptoativos e os ativos tradicionais daqui para frente?

Um primeiro aspecto a ser considerado é a relevância estatística das correlações vistas agora. Pois bem, como o próprio gráfico mostra, o comportamento da correlação medida em janelas de 30 dias é bastante errático e, em boa medida, isso se deve ao pequeno tamanho de amostra.

De fato, o mero acaso faz com que a correlação medida em 30 observações entre duas variáveis (gaussianas), com correlação de 10%, atinja o valor de 50% em pouco mais de 1% das vezes, e de 60% em 0,12% das vezes, a grosso modo.

Isso significa que, a cada quatro anos, em aproximadamente dez oportunidades, a correlação de 30 dias passará de 50% e, em uma, ultrapassará os 60%.

Ou seja, em situações normais, essa elevação da correlação em uma janela curta poderia ser atribuída ao acaso e devidamente ignorada. Porém, é evidente que não estamos vivendo dias normais e uma cautela maior se faz necessária.

Sabe-se que, em períodos de maior estresse, as correlações entre os ativos tendem a aumentar. Isso ajuda a entender por que, justamente nesse período conturbado, a correlação do bitcoin com o SPY, em particular, ou dos criptoativos com os ativos tradicionais, em geral, pareceu fora de ordem.

Isso poderia sugerir que, passada a crise, as correlações voltarão ao normal e que a tese da diversificação com criptoativos estará segura. Mas vamos com calma.

Em um ambiente ideal de mercado, sem fricções e com agentes racionais, toda e qualquer variação de preços reflete variações nos fundamentos dos ativos. No mundo real, porém, há entraves e ruídos que distanciam o que se observa desse cenário idealizado.

Em finanças comportamentais, há algumas teorias alternativas, empiricamente bem-evidenciadas, que mostram como as correlações entre os ativos podem divergir do que os fundamentos sugeririam.

Uma delas divide o universo de investidores em diferentes habitats, que seriam os conjuntos de ativos que eles operam.

Por exemplo, fundos de pensão nos EUA só podem carregar “bonds” (títulos) a partir de um determinado “rating” mínimo.

Os ativos que fazem parte de um mesmo habitat podem ser impactados por choques na aversão ao risco ou na necessidade de liquidez dos investidores, a despeito de seus fundamentos.

Nesse caso, a correlação entre os ativos seria determinada, não apenas pelos fundamentos, mas também por quem são os investidores que o carregam. Uma evidência interessantíssima para essa teoria foi apresentada, primeiramente por Vijh (1994) e reiterada por Barberis, Shleifer & Wurgler (2005).

Os autores mostraram que ações que passaram a fazer parte do índice S&P 500 aumentaram significativamente sua correlação com tal índice. Isso seria explicado pelo fato de que há um grande grupo de investidores, um habitat, que investe somente em ações que fazem parte desse índice.

É difícil crer que a atual crise alterou as relações entre os fundamentos dos criptoativos e de ativos tradicionais. Apesar disso, essa forte desvalorização do bitcoin e dos principais pares, concomitante ao aumento da aversão a risco global e busca por liquidez, pode ser um indício de que os grandes investidores internacionais estão, em alguma medida, carregando criptoativos em seus portfólios.

Caso seja verdade, trata-se de uma boa notícia, por diversas razões. Porém, à medida que criptoativos passem a fazer parte desse habitat, é possível que as correlações com as demais classes venham a aumentar. Aguardemos os próximos capítulos.

De qualquer forma, todas as imperfeições dos mercados reais são menos relevantes quando os horizontes considerados são mais ampliados.

No longo prazo, os preços dos ativos tendem a refletir os seus fundamentos e nada mais. Nesse sentido, não há razões para acreditar que exista algo novo na relação entre os criptoativos e o mercado tradicional, nem para desacreditar a tese da diversificação.

João Marco Braga da Cunha é Bacharel e Mestre em Economia, pela PUC-Rio e pela EPGE-FGV, respectivamente, e Mestre e Doutor em Engenharia Elétrica, também pela PUC-Rio. Há mais de uma década no mercado financeiro, já trabalhou nas áreas de quant trading, private equity, risco de mercado, pesquisa macroeconômica e gestão de portfólios, posição que atualmente ocupa na Hashdex.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)