Matheus Spiess: A sinuca de bico dos bancos centrais

Temos visto muita volatilidade nas últimas semanas. A guerra na Ucrânia tem se provado um grande desafio para a formação de expectativas do mercado, que já tinha dificuldades em precificar corretamente a normalização econômica pós-pandêmica.

Agora, para piorar, o conflito entre russos e ucranianos ecoa pelo mundo afora por meio de alguns canais de comunicação, sendo o mais notável deles o relacionado com commodities, pressionando os preços de energia, combustíveis e alimentos para cima.

O Brasil, que já vinha de um ano com inflação de dois dígitos, encontrou no IPCA de fevereiro mais um mês de aceleração dos preços, com o indicador acumulando 10,54% de alta nos últimos 12 meses versus os 10,38% de janeiro. É muita coisa.

Agora, o governo procura alternativas para evitar que o consumidor final sinta o impacto da alta do petróleo e da falta de fertilizantes, que impulsionam os preços dos combustíveis e dos alimentos – já se fala de inflação de 7% em 2022, estourando mais uma vez a meta.

Mas não é só o Brasil que está passando por complicações. A Europa e os EUA também estão preocupados com os efeitos da guerra e das consequentes sanções à Rússia. Da mesma maneira, o temor principal com o descontrole inflacionário nos próximos meses.

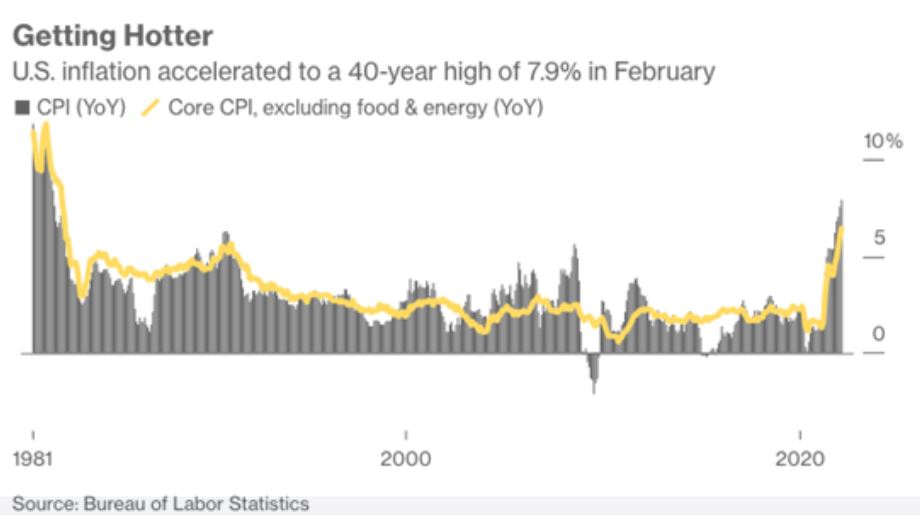

Nos EUA, por exemplo, o índice de preços ao consumidor dos EUA subiu 7,9% ano a ano em fevereiro, o quarto mês consecutivo de inflação alcançando o patamar mais alto em 40 anos. Em outras palavras, a inflação está se tornando cada vez mais problemática.

Isso não é uma boa notícia especialmente para o Federal Reserve (Fed), uma vez que a inflação pode piorar ainda mais, dificultando a condução de política monetária por lá. Isto é, a guerra se tornou o novo grande risco para os preços ao consumidor.

Isso deixa o Fed em uma situação difícil. Por um lado, o banco central sabe que deve combater a inflação. Por outro, a inflação é tanta que já começamos a ter efeitos negativos sobre confiança, disponibilidade de renda e demanda, prejudicando a atividade.

Ao contrário do que poderíamos considerar a priori, um aumento da inflação fez com que o mercado precificasse um banco central mais comedido na condução de sua política monetária, em contraposição à expectativa anterior de maior agressividade.

O motivo? O aumento das taxas de juros pesa no crescimento econômico. Assim, como as consequências da guerra Rússia-Ucrânia permanecem incertas, deixamos de vislumbrar espaço para um aperto monetário contundente, como esperávamos antes.

Neste caso, subir muito rápido os juros em paralelo a uma inflação já bastante alta poderia colocar os EUA em maior risco de recessão – note que os dados recentes de inflação são de fevereiro, sem sequer contemplar os efeitos da guerra.

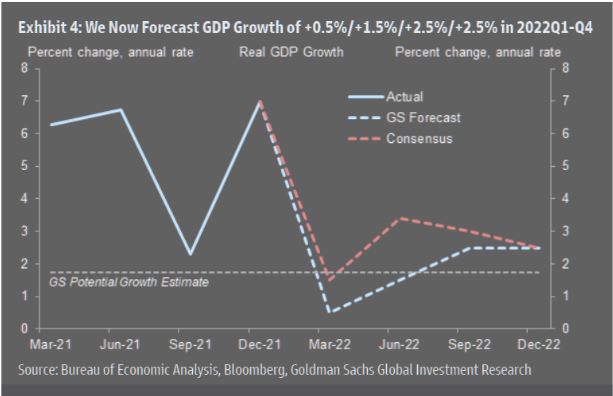

Com isso em mente, os economistas do Goldman Sachs reduziram sua previsão de crescimento para a maior economia do mundo em 2022 para 1,75%, bem abaixo do consenso de mercado, ainda repousando em 2,75%. Vide no gráfico abaixo.

Ou seja, o aumento dos preços do gás e dos alimentos poderá criar uma redução efetiva de 0,7 ponto percentual na renda pessoal real disponível em 2022, com maiores dificuldades para famílias de baixa renda cujos gastos são tipicamente mais sensíveis.

Dessa forma, os riscos de recessão estão aumentando, com a chance de uma queda de PIB no próximo ano ficando entre 20% e 35%. Vale notar que, mesmo se não houver uma recessão, os riscos de estagflação (falta de crescimento com inflação) são ainda maiores.

Consequentemente, antecipa-se amplamente que na semana que vem, entre os dias 15 e 16 de março, o Fed realizará uma mudança de política monetária mais contida, com um aumento de 25 pontos-base na taxa de juros, ao invés de 50.

Se o Brasil e os EUA estão passando calor, quem dirá a Zona do Euro. Nesta semana, o BCE cortou na quinta-feira suas previsões de crescimento e aumentou as previsões de inflação, tendo como pano de fundo a guerra na Ucrânia.

É um equilíbrio delicado para os bancos centrais ao redor do mundo, uma vez que o aperto muito acentuado da política corre o risco de minar a economia e possivelmente desencadear uma recessão em meio à continuidade de alta dos preços.

Uma verdadeira sinuca de bico.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)