Matheus Spiess: Reflexões sobre um mundo volátil

Três são os principais temas que rondam minha cabeça quando penso no contexto internacional: i) eleições americanas; ii) recuperação das economias; e iii) novas ondas da pandemia de coronavírus. Todas elas afetam direta ou indiretamente os mercados emergentes, grupo do qual o Brasil faz parte.

Pela ótica doméstica, por sua vez, além de nos afligirmos por conta do humor global, derivado principalmente dos itens citados, ainda temos que dançar conforme nossa música idiossincrática, em compasso de espera para a temporada de resultados do terceiro trimestre e sob uma chuva de ruídos vinda de Brasília. No último quesito, inclusive, o que chama atenção é o fiscal.

Sem perspectivas de uma trajetória crível para a dívida pública brasileira, o mercado passa a tentar a se ancorar em qualquer coisa.

Contudo, em compasso de espera para as eleições municipais, muito dificilmente teremos alguma novidade verdadeiramente embasada sobre o orçamento nacional. Assim, nesse samba, qualquer choque externo positivo é bem-vindo.

Por isso, vamos esmiuçar alguns pontos relacionados com o cenário internacional, de modo que possamos estabelecer concretudes sobre a atual conjuntura.

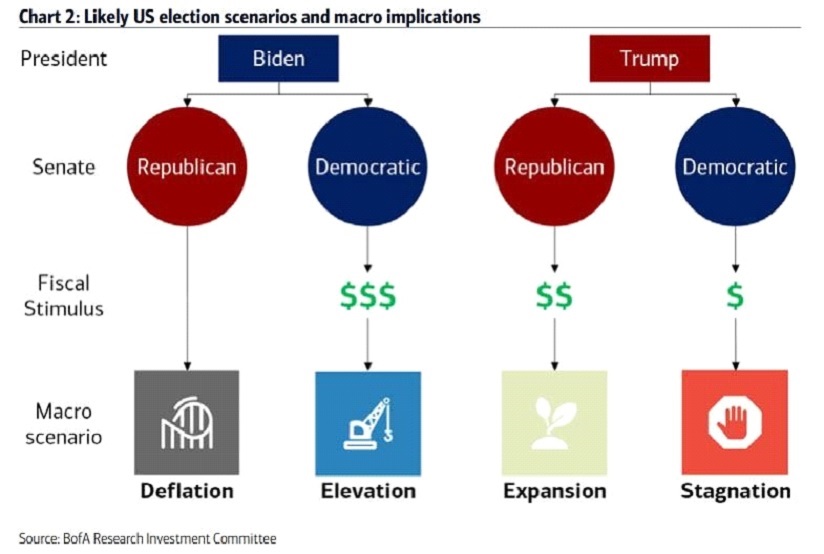

Em primeiro lugar, as eleições nos EUA, que muito se fundamentam também sobre o debate fiscalista norte-americano. Lá, porém, a retórica é em prol de mais gastos, de modo a expandir continuamente a liquidez na economia e sustentar os patamares de mercado. Aliás, podemos definir com clareza três principais riscos associados à dinâmica eleitoral americana: impostos, estímulo fiscal e comércio.

Em linhas gerais, dos desfechos mais prováveis, os agentes de mercado entendem que a chamada “Onda Azul” levaria a impostos mais altos, mas que o efeito negativo resultante seria compensado por estímulos fiscais também elevados.

No final do dia, o efeito pode ser marginalmente positivo mesmo com elevação dos impostos – outro destaque aqui é que, por mais que Joe Biden suba as taxas de impostos do patamar atual, elas ainda não voltarão para o nível anterior ao de Donald Trump, da gestão Obama.

Além disso, ninguém espera que haja aumento de impostos corporativos imediatamente, dado que as empresas ainda estão recebendo apoio (estímulo) após o Covid – impostos poderiam piorar ainda mais a situação. Criou-se um véu de que Biden, assim que assumisse um eventual governo, já aumentaria impostos. Isso não se verifica.

Do outro lado, uma manutenção de poder do atual mandatário resultaria em uma continuidade de política tributária mais frouxa, ainda que haja questionamento de especialistas sobre a prática, uma vez que a conta Covid chegará em algum momento.

Um congresso dividido (sem “Onda Azul”), por sua vez, seja qual for o partido que ocupar a presidência, dificultará a condução da política fiscal, tornando as perspectivas ainda mais incertas.

Assim, podemos estabelecer que o ideal seria um alinhamento entre o presidente e o legislativo ou uma não divisão do Congresso.

Um outro risco que tem sido discutido é o de resultado eleitoral contestado, que gerará um mal-estar tremendo em Wall Street – a indefinição da corrida presidencial poderá cair como uma bomba sobre ativos de risco, principalmente de houver judicialização da decisão (ecos de 2000).

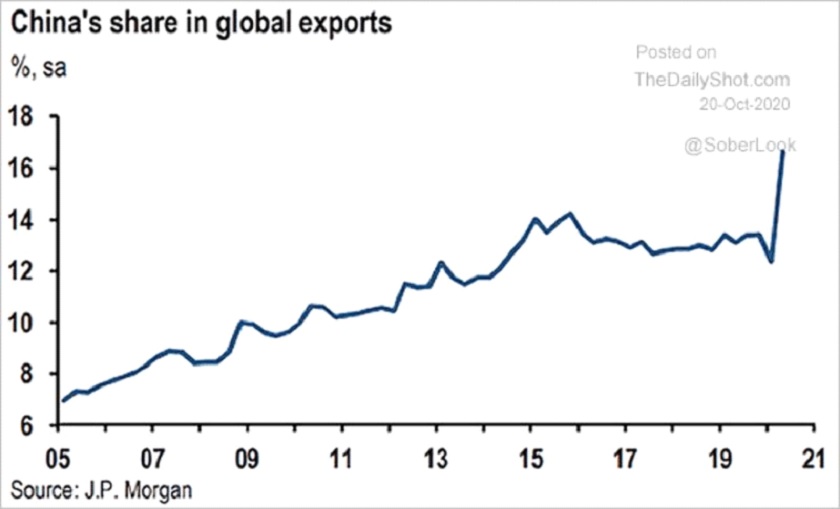

Por fim, a questão do comércio também merece algumas linhas. Não é segredo para ninguém que Trump tem causado ruído no comércio internacional. Não à toa; afinal, ele percebe a ascensão chinesa.

Enquanto o mundo imprime dinheiro, a China produz bens… Economia de bens tem sido mais almejada do que serviços – restaurantes e cabeleireiros sofrem enquanto as pessoas continuam comprando coisas na Amazon, por exemplo.

Ainda assim, diante do tamanho da crise atual, ter um presidente americano contrário ao expansionismo da globalização e do comércio internacional parece ser uma percepção preocupante.

Nesse caso, Biden novamente se torna favorito do mercado, uma vez que seu multilateralismo tenderá a reforçar os fluxos de globais de intercâmbios. Notadamente, países emergentes se beneficiam desse movimento – bom para commodities e indica fraqueza do dólar.

Como sabemos que o mercado, por mais que não tenha favoritos, está precificando como positiva uma presidência de Biden, nos resta discutir os outros dois temas de atenção: a recuperação global e a Covid-19.

Curiosamente, os dois temas se relacionam.

Hoje, existe um crescente temor de que o coronavírus esteja flertando com uma segunda onda, principalmente na Europa. Renovação de elevados graus de restrição na Irlanda, País de Gales, França e Espanha, fazem com que os investidores temam novos lockdowns no mundo.

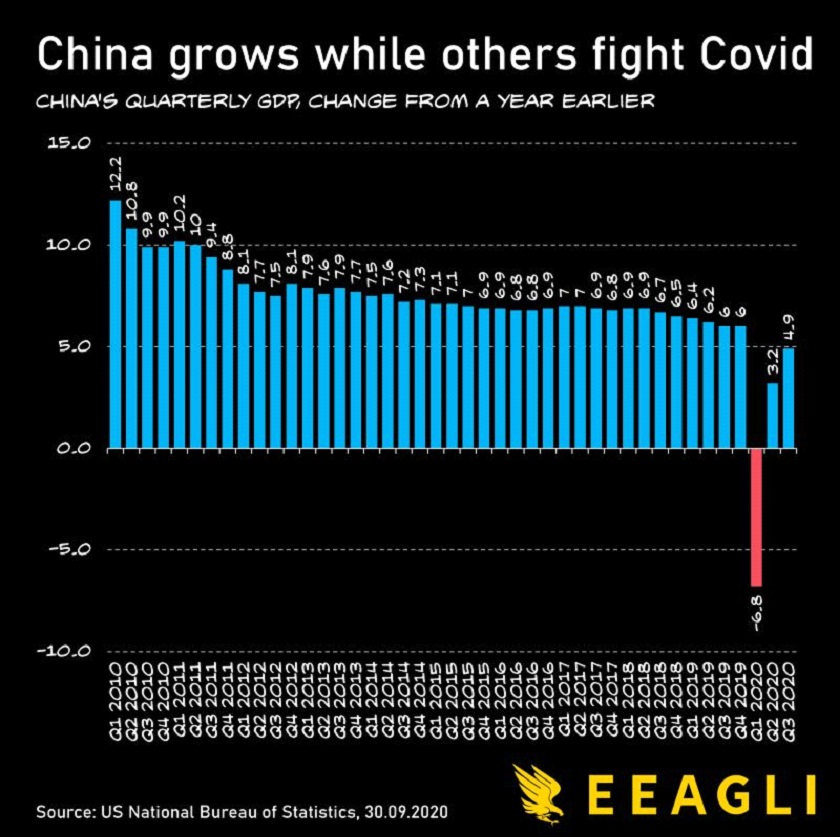

Nova quarentena significa outra porrada na economia global, que mal conseguiu se recuperar da primeira ainda… Com exceção da China, claro.

A China cresce enquanto o resto do mundo luta contra a Covid. Essa é a realidade que enfrentamos. Seu PIB, por exemplo, cresceu 4,9% no terceiro trimestre com relação ao ano anterior, colocando a China de volta em sua trajetória pré-coronaviruss em apenas seis meses – vale dizer que crescer 4,9% foi decepcionante para os patamares chineses, que projetavam algo acima de 5%.

O FMI projeta que a economia da China crescerá 1,9% em 2020 (termos reais), tornando-a a única grande economia mundial a fazê-lo este ano. Em contraste, espera-se que os EUA diminuam 4,3%, o Reino Unido em -9,8%, a Suíça em -5,3% e zona do euro como um todo deverá contrair 8,3%.

Agora, diante do início de um novo ano, com revigoradas chances de nos recuperarmos desse baque, é essencial que os investidores se concentrem nos cíclicos com exposição aos temas verdes e digitais.

Na retomada, oportunidades selecionadas em setores mais tradicionais, aceleradas por motivadores seculares, particularmente em energia e indústrias, estão atualmente com desconto e podem ser uma boa opção também.

Nisso, surgem os países emergentes. Muitos investidores olham com bons olhos o novo ciclo que se inicia para emergentes.

A longo prazo, as tendências de consumo da classe média, a atratividade do capital e a inovação – principalmente na China – oferecem uma vantagem potencial para emergentes, em especial na Ásia.

É claro que, em um cenário como esse, o Brasil se beneficia.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)