Medida do governo pode colocar até um ‘14º salário’ no bolso de 25% dos investidores brasileiros: saiba como transformá-lo em renda vitalícia

Nos próximos dias, o presidente Lula deve sancionar o projeto que amplia a faixa de isenção do Imposto de Renda, já aprovado pelo Congresso no início do mês. Caso receba a assinatura final, a mudança passa a valer a partir de janeiro de 2026.

Pela proposta, contribuintes que ganham até R$ 5 mil mensais terão isenção total, enquanto aqueles que recebem até R$ 7.350 contarão com um desconto regressivo. Na prática, o alívio no bolso pode representar até um “14º salário” por ano.

Em contrapartida, o projeto prevê a tributação de alíquota progressiva de até 10% para quem recebe R$ 600 mil por ano, além da cobrança de imposto sobre dividendos, para compensar a isenção.

Este último ponto tem gerado insatisfação e preocupação entre os investidores. Afinal, a cobrança de impostos sobre dividendos tende a impactar o retorno dos investimentos.

Assim, à primeira vista, a nova tributação parece trazer apenas desvantagens para os investidores. Contudo, esta pode ser justamente a melhor oportunidade para que cerca de 25% dos investidores brasileiros tenham acesso à uma renda passiva vitalícia.

1 em cada 4 investidores pode se beneficiar com a nova isenção de IR

No mercado, a principal preocupação em relação à nova tributação é no quanto ela vai impactar os dividendos. Entretanto, é importante entender melhor a proposta, antes de tirar conclusões. Basicamente, o projeto prevê três cenários:

- Dividendos acima de R$ 50 mil por mês: investidores pessoa física que receberem este valor de uma única empresa, terão uma alíquota de 10% de Imposto de Renda descontado na fonte;

- Dividendos mensais abaixo de R$ 50 mil: o investidor deverá informar à Receita na declaração de ajuste anual e poderá pagar imposto ou receber restituição. Aqui é preciso levar em consideração outros gastos dedutíveis do contribuinte;

- Renda anual acima de R$ 600 mil: o contribuinte que auferir renda acima dessa faixa, seja via dividendos, aplicações financeiras de renda fixa e variável, salários e/ou aluguéis, também estará sujeito a cobrança de uma alíquota progressiva de até 10%.

Entretanto, o economista Bruno Carazza, consultado pelo portal g1, destaca que o maior impacto da nova regra deve atingir um grupo de até 150 mil pessoas. Na prática, isso representa 0,77% dos 19,4 milhões de CPFs na B3 em 2024.

Assim, embora a tributação possa afetar a rentabilidade dos dividendos de uma forma geral, a isenção de IR pode ser uma oportunidade para os investidores buscarem mais renda passiva.

Isto porque, de acordo com o Raio X Anbima, 25% dos brasileiros que investem em hoje no Brasil — seja na renda fixa ou variável — possuem renda média de R$ 4.237 a R$ 7.060, justamente a faixa que terá isenção completa ou parcial do Imposto de Renda.

Assim, com a nova regra, a expectativa é de que alguns investidores tenham uma economia de até R$ 4.067,57 por ano. Ou seja, praticamente um ‘14º salário’ já descontados impostos, para quem ganha R$ 5 mil.

Economia no IR pode virar R$ 67 mil em uma década e renda vitalícia depois

Atualmente, um trabalhador com salário bruto de R$ 5 mil, paga R$ 312,89 de Imposto de Renda. Entretanto, com a nova tributação, esse valor deixará de ser descontado, inclusive no 13º salário.

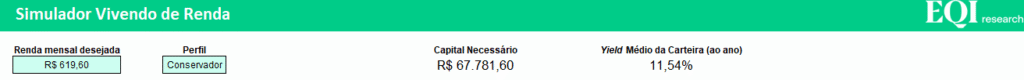

Embora R$ 312,89 pareça pouco, este montante pode acelerar a sua construção de renda passiva e ainda gerar um retorno de até R$ 67 mil em 10 anos. Para chegar nesse resultado, usamos o simulador “Vivendo de Renda” da EQI Research.

Essa ferramenta, permite ao investidor planejar uma estratégia de renda passiva para o futuro investindo em ações, títulos públicos e fundos imobiliários. Com ela é possível saber o quanto um determinado investimento pode gerar de renda mensal.

Ou ainda, quanto você precisa investir para receber uma determinada renda todos os meses. Isso levando em consideração o seu perfil de investidor.

Assim, nós fizemos a seguinte pergunta: quanto os R$ 312,89, investidos mensalmente na carteira recomendada pelo simulador pode se transformar? E quanto ele pode gerar de renda passiva?

Para isso, assumimos um perfil conservador. Nesse cenário, a carteira recomendada pelo simulador oferece um retorno médio de 11,54% ao ano. Isso significa que, aplicando os R$ 312,89, todos os meses, em 10 anos, você acumularia R$ 67.783,08.

Levando em conta a rentabilidade da carteira, esse montante geraria uma renda média vitalícia de R$ 620,50 todos os meses. Isto é, praticamente o dobro do que hoje é despesa com impostos no seu bolso.

É claro que você não precisa parar por aí. Em geral, a estratégia de renda passiva é de longo prazo e muitas vezes superior aos 10 anos. Ou seja, os R$ 312,89 podem ser apenas o começo.

Nesse sentido, é importante entender como dar continuidade na estratégia de renda passiva. A boa notícia é que você pode usar gratuitamente o simulador “Vivendo de Renda” para isso.

Para acessar é muito simples, basta clicar neste link ou no botão abaixo e informar um e-mail. Assim, em poucos segundos você receberá a ferramenta e as instruções para usá-la:

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)