O início da campanha eleitoral e as sinalizações para o mercado

Tivemos nesta semana o início oficial da campanha eleitoral, com a liberação de propagandas na internet, passeatas e comícios. A partir da semana que vem, teremos as tradicionais propagandas em rádio e televisão também, o que deverá aquecer bastante o debate, já polarizado.

Porém, isso terá pouco espaço para causar uma mudança na situação já aparentemente cristalizada no Brasil.

De maneira geral, os próximos pouco mais de 40 dias até as eleições serão importantes para alinharmos melhor as expectativas para os próximos anos do Brasil, seja lá quem assuma a presidência em 2023.

Em especial, as diretrizes econômicas do governo que estará no comando do Palácio do Planalto em janeiro do ano que vem, com atenção aos pilares fiscais para os próximos anos.

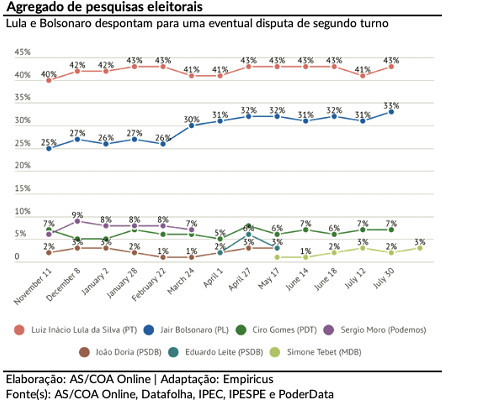

De maneira similar a 2018, temos uma eleição consideravelmente dividida entre dois candidatos favoritos. Depois de meses sem emplacar, um terceiro candidato viável parece cada vez mais improvável, ao passo que o primeiro turno está marcado para 2 de outubro.

Por isso, entendo que a eleição presidencial de 2022 é atualmente uma disputa direta entre o presidente Bolsonaro e o ex-presidente Lula.

Como nos EUA, em 2020, vivemos em meio a um eleitorado dividido entre candidatos de esquerda e de direita, ainda que com tendência de convergência ao centro das duas partes.

Da maneira como vemos no gráfico acima, as chances de um caminho diferente da reeleição de Bolsonaro ou de um retorno do governo do PT parecem ter acabado.

Devo dizer que escrevo as próximas palavras com cautela adicional para evitar discussões vazias.

Ou seja, este texto não tem qualquer pretensão político-partidária, tampouco vislumbra antecipar o resultado das eleições.

Entendo que ainda é prematura qualquer afirmação sobre o vencedor potencial, com o presidente Jair Bolsonaro sendo ainda um nome bastante competitivo, em especial depois dos pacotes de estímulos aprovados.

A última pesquisa Datafolha mostrou um cenário como as demais pesquisas, bastante emplacado entre Lula e Bolsonaro, com ganho do atual presidente desde o último levantamento, talvez maturação da redução dos preços dos combustíveis, e com chance de vitória do ex-presidente Lula no primeiro turno.

As últimas pesquisas, acredite-se nelas ou não, mostraram Lula bastante cristalizado na liderança, com algo um pouco acima de 40%.

Bolsonaro vem logo atrás, ganhando pontos marginalmente há alguns meses e se mantendo entre 30% e 35%, ao menos em um primeiro momento, como no gráfico apresentado anteriormente.

Tenho dificuldade em acredita na vitória do ex-presidente no primeiro turno (ele nunca o fez no passado), mas ainda o tenho como favorito em uma disputa de segundo turno.

Claro, muita coisa vai acontecer, principalmente porque Bolsonaro tem a máquina pública e deve colher nas próximas semanas os frutos dos estímulos mais recentes, tanto de renúncias fiscais, como de auxílios distribuídos a vários setores e ajustes salariais.

A subida do presidente Bolsonaro nas pesquisas tem sido até aqui bem recebida pelos mercados, em especial pelas estatais, cuja performance recente tem sido bastante boa.

Vejo que a tendência, inclusive, é de crescimento adicional do presidente nas intenções de voto, rumo a patamares provavelmente maiores do que 35%.

Sem entrar no mérito moral das duas candidaturas (os leitores deste texto têm total liberdade para tomarem a decisão que melhor entenderem sobre os rumos dos próprios votos e das escolhas morais de cada um, não é o objetivo aqui), uma avaliação fria nos mostra que, para o mercado, nenhuma das duas candidaturas parece ser ruim para os investimentos locais. Aliás, a eleição promete ser mais um “não evento”.

Para o mercado local e para as estatais, é possível que Bolsonaro seja um candidato mais razoável, enquanto Lula parece encantar melhor o investidor internacional e as varejistas de baixa renda (teses adjacentes poderiam contemplar incorporadoras de baixa renda e educacionais, mas não com a mesma convicção).

Como falei, entretanto, os dois desfechos deveriam servir para destravar valor.

No caso de reeleição do presidente Bolsonaro, parece justo supor algum abandono do modo eleitoral e retomada de uma agenda pró-negócios, com recuperação do discurso liberal.

Já na eventual eleição do ex-presidente Lula, vemos sinais contundentes sobre a possibilidade de realizar um governo de centro.

Aqueles que têm mantido conversas privadas com o candidato ouvem relatos sobre a ciência da necessidade de responsabilidade fiscal, substituindo a âncora fiscal por outro mecanismo de confiança e previsibilidade dos gastos.

Se for o caso, os dois candidatos parecem mostrar um caminho interessante para os ativos.

Gostaria, aproveitando o espaço, de sinalizar três pontos:

– O Presidente precisará do Congresso, que hoje é mais libera, reformista e de centro-direita: como o atual presidente da Câmara, Arthur Lira, disse em evento do BTG Pactual nesta semana, para os congressistas há mais possibilidade de reeleição do que de renovação.

Com isso, devemos manter um Congresso predominantemente de centro-direita e Reformista, fazendo com que o presidente, independente quem seja, entre em acordo com os parlamentares – Bolsonaro já tem isso acertado e Lula precisaria usar de sua habilidade política para arrumar essas alianças nos primeiros meses de governos, os quais deveriam ser mais importantes para reformas estruturais no país;

– O problema mais importante a se resolver no Brasil hoje é a questão fiscal de longo prazo, que engessa o orçamento em mais de 90% e dá pouca liberdade para os gestores públicos conduzirem o gasto da máquina de maneira eficaz. O próximo governo, independentemente de quem seja, precisará mostrar para o mercado qual o plano de voo e qual a âncora fiscal a ser adotada para recriar a credibilidade de longo prazo para nosso país.

O Congresso sabe dessa necessidade e, ao que tudo indica, os dois candidatos favoritos também sabem, apesar de cada uma querer lidar com o problema de uma forma diferente. Se um novo arranjo fiscal, qualquer discussão não vale de nada; e

Os dois principais riscos hoje, na minha leitura, são o da não convergência do candidato ganhador a uma postura reformista e de acontecer aquilo que Luis Stuhlberger, gestor da Verde, uma das gestoras de maior sucesso do Brasil, batizou de “Risco Banana Republic”, que sintetiza a possibilidade real de que, a partir de uma eventual vitória apertada do ex-presidente Lula, possamos ter forte contestação das eleições, movimentos de rua e atos de violência, como aconteceu nos EUA.

Sobre este último ponto, em especial o de risco de “Banana Republic”, entendo que ainda não esteja devidamente precificado.

Até o final do ano, aliás, com Bolsonaro se tornando cada vez mais competitivo e não arrefecendo tal discurso, essa possibilidade acaba aumentando, o que não foi devidamente precificado no mercado local.

Em todo o lugar, eventuais questionamentos das instituições democráticas, ferindo a imagem internacional, deveriam penalizar os ativos de risco.

A posse de Alexandre de Moraes como presidente do TSE foi uma sinalização clara da força das instituições, o que foi positivo para o mercado, mas ainda há chance de pouca estabilidade.

Neste caso, vale se preparar para forte volatilidade no mercado. O investidor precisa estar preparado para semanas de forte volatilidade, ainda que, sob uma perspectiva mais estrutural, as eleições não representem uma ameaça concreta.

Vai ter muito estresse até a eleição e, possivelmente, depois dela. Ainda assim, apesar dessa expectativa de volatilidade, o rali recente dos ativos brasileiros já nos mostra que podemos estar, para os ativos nacionais, na porta de entrada de um ciclo mais longo.

Os ativos parecem estimulados pela combinação de valuation atrativo, melhora do fluxo de notícias e posição técnica favorável (os investidores têm pouco de Bolsa brasileira).

Enxergo uma assimetria convidativa nas estatais brasileiras ao mesmo tempo em que, claro, reconheço os riscos associados, porque comportamentos políticos são sempre difíceis de se antecipar.

Uma combinação entre caixa (Tesouro Selic ou Fundo DI, por exemplo), ações locais e algumas proteções, como ouro e dólar, parece ser uma boa forma de se estruturar uma carteira.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco e a devida diversificação de carteira, com as respectivas proteções associadas. Seria uma forma de controlar nosso downside, ao mesmo tempo em que podemos capturar um bom potencial de valorização.

Um breve parêntese para finalizar. Durante décadas, vivemos a plenitude do “dividendo da paz” com a queda do muro de Berlim, em 1989. As cadeias globais de organizaram visando a eficiência, com as economias se abrindo e os países se integrando. Foi um enorme redutor da pobreza mundial.

Contudo, os eventos recentes, com pandemia e guerra na Ucrânia, há a possibilidade de uma reorganização disso para o lado negativo. Vivemos agora um mundo em que as cadeias globais vão se organizar não somente pela eficiência, mas por outros tipos de seguranças, como cibernética, energética, alimentar e geopolíticas.

O Brasil oferece tudo isso se houver juízo institucional, uma vez que temos tudo isso em escala. Essa reorganização muda a lógica do mundo.

Ou seja, não é um cenário ruim para o Brasil, que faz comércio com todo o mundo – somos um dos poucos países que têm esse posicionamento e essa distribuição de relacionamento comercial.

Volto.

Em outras palavras, entende que o desfecho pode ser bom para ativos de risco, ainda que haja volatilidade, mas uma discussão mais profunda e complexa precisa ser levada adiante se desejarmos que o Brasil seja realmente considerado uma das grandes potências da próxima década.

Se houver uma liderança para nos guiar nesse caminho da melhor forma possível, o país se torna um call claro de compra.

Ainda tem muita água para rolar, sim, mas o desfecho me parece mais positivo hoje. A eleição define os rumos de nosso país pelos próximos quatro anos, momento em que o mundo provavelmente se reorganizará em uma nova ordem mundial.

Receba as newsletters do Money Times!

Cadastre-se nas nossas newsletters e esteja sempre bem informado com as notícias que enriquecem seu dia! O Money Times traz 8 curadorias que abrangem os principais temas do mercado. Faça agora seu cadastro e receba as informações diretamente no seu e-mail. É de graça!

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)