O ouro como proteção: Um refúgio em tempos de crise

Estamos vivendo um momento histórico paradigmático, onde a realidade pós-pandêmica nos afetou de diferentes maneiras. A inflação é o ponto mais destacado, que exigiu ações bem contracionistas das autoridades monetárias ao redor do mundo.

Como resultado, há um grande temor de que uma recessão esteja se aproximando, já que as condições financeiras estão se tornando cada vez mais restritivas. O problema não é caminhar para uma crise, mas saber quando ela começa, sua profundidade e duração — aqui reside a grande interrogação.

Durante momentos de incerteza, os investidores geralmente buscam ativos considerados “portos seguros”. Desde novembro do ano passado, o ouro chamou atenção, especialmente no mês de março, quando nos aproximamos do final do mês. No entanto, antes de discutirmos o comportamento recente do ouro, vale a pena recapitular um pouco.

No início da pandemia, os preços do ouro estavam relativamente voláteis. No primeiro trimestre de 2020, os preços do ouro experimentaram uma forte alta à medida que os investidores buscavam ativos considerados seguros em meio ao surto da Covid-19. O preço continuou a subir até agosto de 2020, quando atingiu sua máxima histórica de US$ 2.075 por onça.

Em 2021, preocupações com a inflação e mudanças na política monetária do Federal Reserve dos EUA afetaram o comportamento do ouro. A pressão sobre o metal precioso fez com que os preços caíssem para seu menor patamar em seis meses, em torno de US$ 1.680 por onça, em março de 2021. No final de 2021, os preços do ouro voltaram ao patamar de US$ 1.800 a onça.

Já em 2022, a situação se complicou bastante. O ouro normalmente tem uma relação íntima com a taxa de rendimento das Treasuries americanas e com o dólar. Quando a taxa sobe ou o dólar se fortalece, o ouro perde atratividade. O contrário também é verdadeiro.

No ano passado, as duas coisas aconteceram, com o Federal Reserve subindo as taxas de juros e fortalecendo o dólar. Isso levou o ouro a perder atratividade relativa e a cair para o patamar de US$ 1.650 por onça entre setembro e novembro.

Contudo, as coisas mudaram bastante desde dezembro do ano passado. O medo de uma recessão, a expectativa pelo fim do aperto monetário nos EUA e a recente crise dos bancos regionais americanos provocaram um novo movimento de compra do metal precioso, que voltou a flertar com patamares próximos da máxima histórica verificada em novembro de 2020.

Desempenho do ouro nos últimos 12 meses

Desempenho do ouro nos últimos 5 anos

Em outras palavras, o ouro ganhou impulso após uma queda do Índice do Dólar (Dollar Index ou DXY), que mede a força da moeda americana em relação a outras moedas importantes como o euro e o iene.

Além disso, o Federal Reserve aumentou os juros em 25 pontos-base nas últimas reuniões de política monetária, mantendo o compromisso de controlar a inflação.

No entanto, a crise dos bancos regionais em março abalou os mercados financeiros e levou o banco central a sugerir uma possível pausa no ciclo de alta dos juros, o que gerou especulações de que haveria apenas mais uma alta.

Desde o início da pandemia, o Fed já elevou as taxas 10 vezes, adicionando 500 pontos-base às taxas que foram reduzidas para 0% após o surto de coronavírus em março de 2020. Uma pausa nos aumentos do Fed pode tornar o dólar mais fraco, o que é extremamente positivo para o ouro.

Com isso, é possível que o ouro se mantenha acima de US$ 2.000 por onça e até mesmo suba para US$ 2.100 ou US$ 2.200 em um cenário otimista. No entanto, em um contexto mais pessimista, correções breves para US$ 1.800 podem ocorrer após o recente rali.

Diversas autoridades dos EUA e da Europa emitiram alertas sobre a vigilância contínua do setor bancário em busca de qualquer sinal de possível crise de crédito. O Pacific Western tem sido o mais recente alvo de preocupações do mercado, com suas ações despencando nos últimos dias.

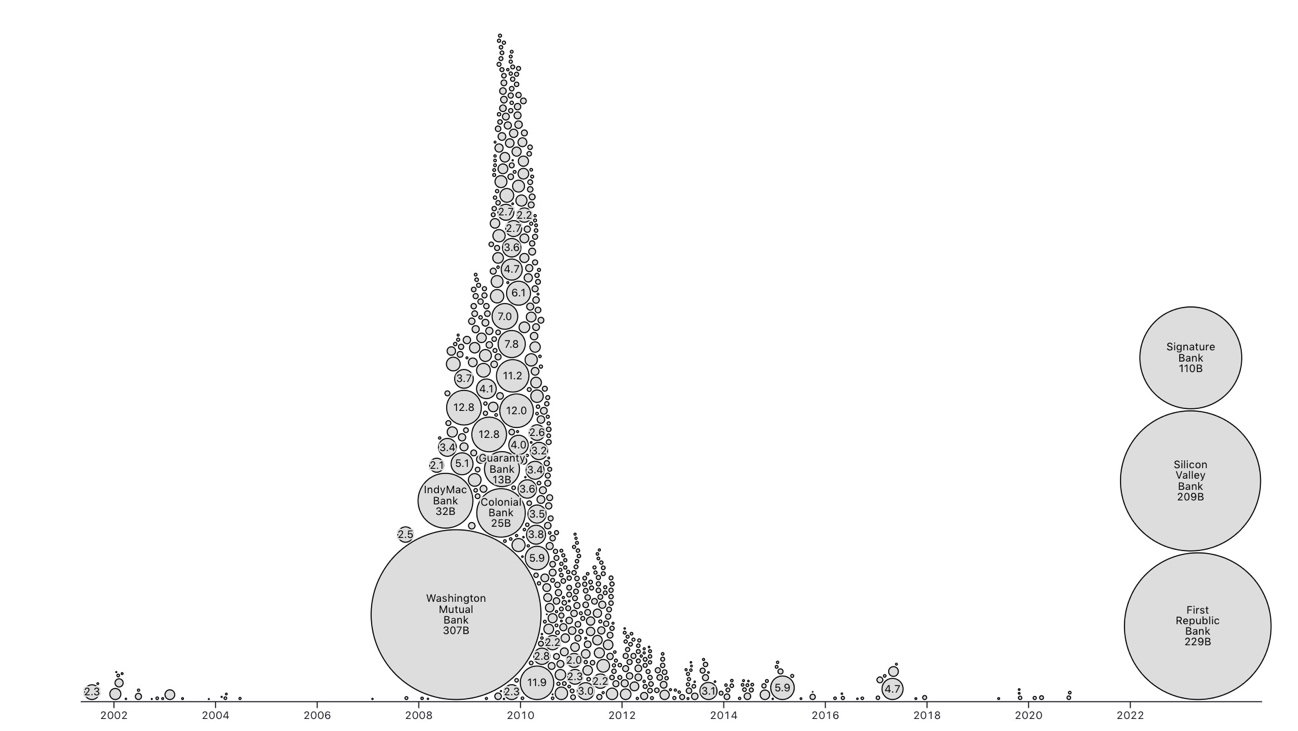

No fundo, os investidores estão apreensivos sobre um possível colapso de algum banco americano ou europeu. Como se pode observar claramente no impressionante gráfico abaixo, não há nada de pequeno no conjunto de crises bancárias que têm abalado os Estados Unidos desde o início de 2023. São eventos de grande magnitude.

Falências bancárias entre bancos americanos cobertos pelo FDIC (sem bancos de investimento)

É importante reconhecer que o gráfico apresentado é uma análise inteligente dos dados fornecidos pelo FDIC. No entanto, vale lembrar que ele não contempla o colapso do Lehman Brothers em 2008, uma vez que se tratava de um banco de investimento que não era coberto pelo FDIC.

O tamanho do colapso do Lehman Brothers, que envolveu US$ 639 bilhões em ativos, era equivalente ao das três quebras bancárias ocorridas em 2023 juntas. Se incluíssemos essa bolha gigante em 2008, o gráfico teria uma aparência completamente diferente. Além disso, não é somente o tamanho do balanço que difere as crises de 2023 das ocorridas entre 2007 e 2009.

Apesar de não ser uma repetição da crise de 2008, ainda precisamos estar atentos. De acordo com o presidente do Fed de Minneapolis, Neel Kashkari, é cedo para avaliar como uma crise bancária pode afetar a economia e as decisões de política monetária em relação às taxas de juros.

Uma crise bancária pode resultar em menor crescimento e inflação. Com os temores de uma crise bancária em alta, o ouro e outros metais preciosos se recuperaram nos últimos meses, o que aumentou as chances de menos aperto nas políticas monetárias neste ano.

Portanto, o ouro ainda pode ser uma opção atraente de investimento atualmente, em meio às preocupações persistentes com a crise bancária, embora não se deva investir muito.

Talvez algo em torno de 2,5% seja o máximo recomendado. Se você possui uma posição maior, como 5%, e lucrou com a alta recente, pode ser interessante realizar parcialmente os lucros e vender metade, pois correções podem ocorrer, apesar de um cenário de recessão ser favorável para o ouro.

É fundamental, é claro, dimensionar adequadamente as posições conforme o perfil de risco e manter a devida diversificação da carteira, com as proteções correspondentes.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)