O que impulsionou os altos volumes em corretoras cripto descentralizadas?

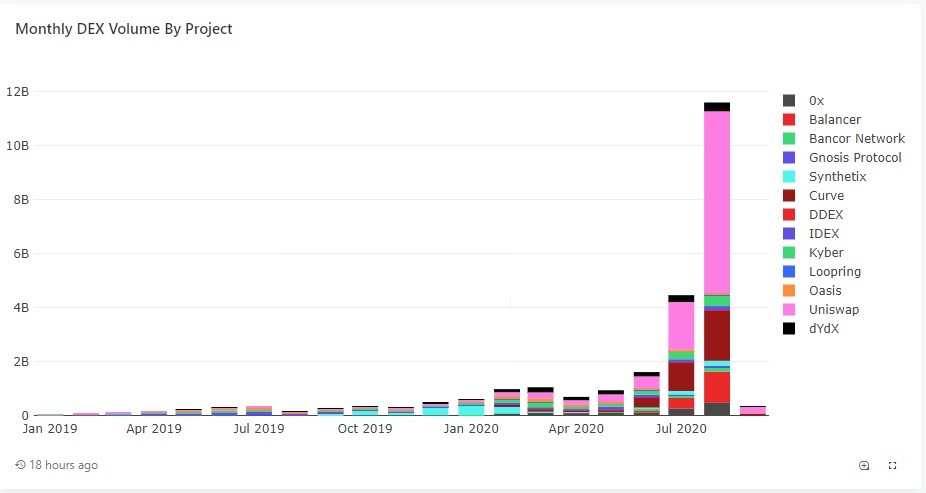

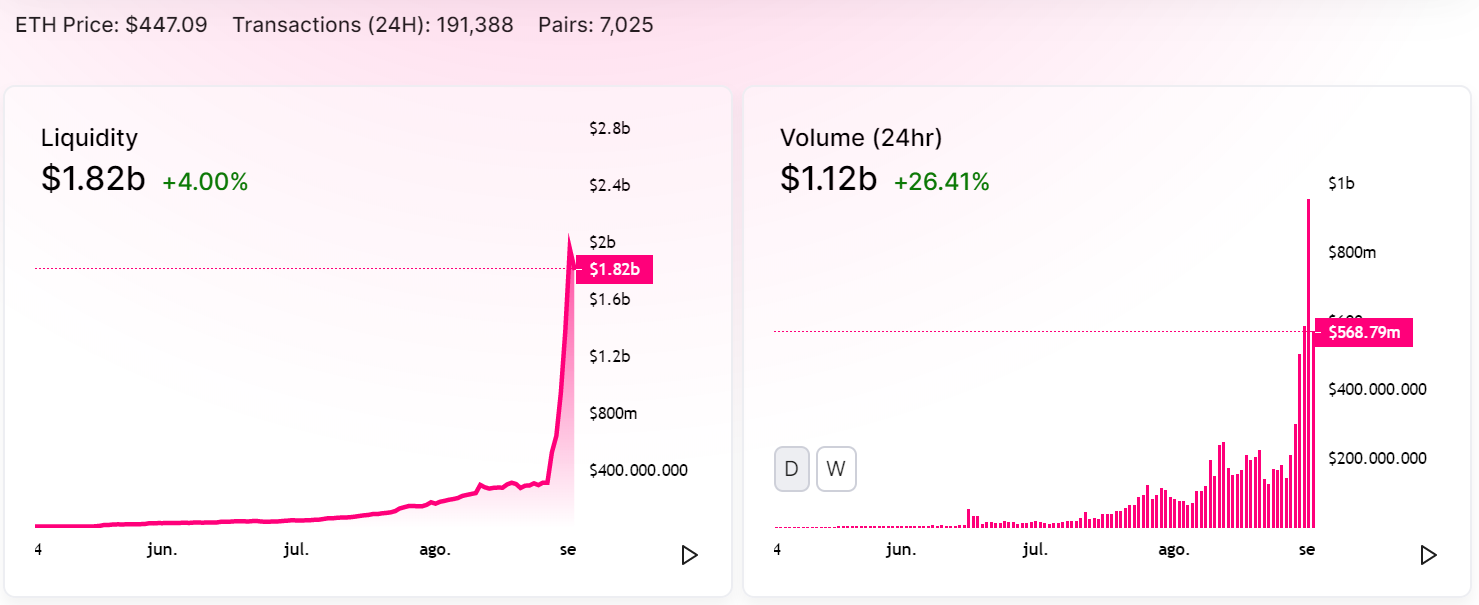

Dados da empresa de análise em blockchain Dune Analytics mostram que o volume de negociação em corretoras cripto descentralizadas (ou DEXs) disparou no último ano e aumentou 1.500% desde 1º de janeiro.

O crescimento foi direcionado por uma demanda crescente para a negociação de tokens ERC-20, junto com uma explosão no setor de finanças descentralizadas (DeFi) na Ethereum (ETH).

DEXs oferecem inúmeras vantagens inerentes sobre corretoras centralizadas (CEXs) e 2020 se tornou o ano em que finalmente surgiram como uma alternativa viável.

As melhores corretoras descentralizadas

A primeira geração de corretoras descentralizadas criou uma experiência frustrante para usuários.

Enquanto a negociação baseada em blockchain e os processos de liquidação das primeiras DEXs da Ethereum forneciam segurança e anonimidade para usuários, investidores enfrentavam grandes diferenças de preço (“slippage”) e todos os problemas associados a baixos níveis de liquidez.

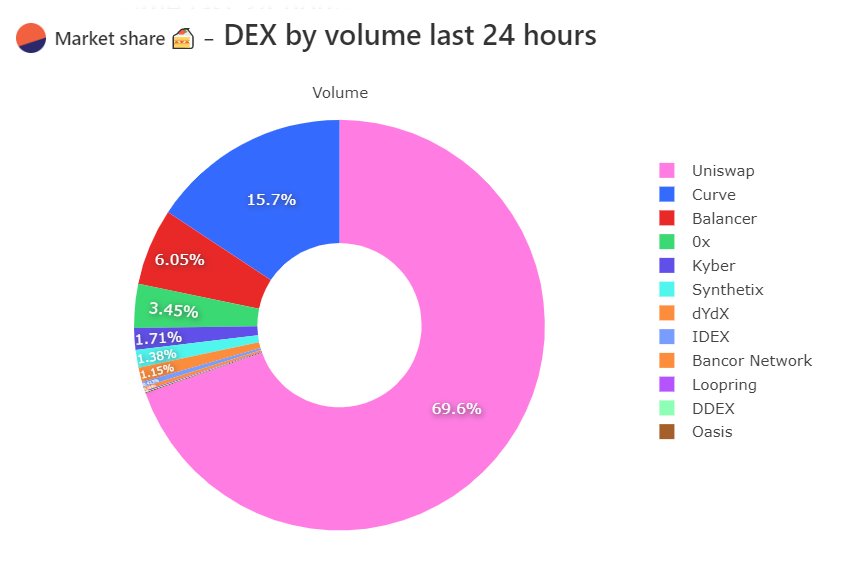

O entusiasmo dos investidores é um bom indício de quais são as melhores corretoras descentralizadas e a participação de mercado conta bem essa história, conforme as três principais corretoras, Uniswap, Balancer e Curve, totalizam mais de 90% de todo o volume de DEXs.

Dentre elas, Uniswap é, sem dúvidas, a líder, com uma participação de mercado de 67% segundo Dune Analytics.

Como DEXs de “última geração”, Uniswap, Balancer e Curve fornecem negociações em um sistema transparente baseado em blockchain parecido e com menos requisitos de identificação, mas com precificações mais estáveis, melhores interfaces/experiências de usuário e uma experiência de negociação menos frustrante.

Em parte, fizeram isso por meio da utilização de pools compartilhados de liquidez e modelos algorítmicos de precificação.

Além disso, os modelos de negócio usados por essas DEXs modernas também são populares com formadores de mercado porque fornecem uma renda baseada em rendimento para fornecedores de liquidez, criando uma situação vantajosa para ambos os lados de um mercado descentralizado.

O que é a Uniswap?

O principal direcionador para o crescente destaque das corretoras descentralizadas tem sido o sucesso da Uniswap, um projeto de código aberto desenvolvido por Hayden Adams que permite que usuários realizem o câmbio de tokens ERC-20.

Adams criou o protocolo com base em ideias expressadas pelo fundador da Ethereum Vitalik Buterin e anunciou a plataforma no Twitter no dia 2 de novembro de 2018.

1/🦄 Excited to announce the launch of @UniswapExchange ! It's a protocol for automated exchange of ERC20 tokens on Ethereum. https://t.co/czTqyRit7u

— Hayden Adams 🦄 (@haydenzadams) November 2, 2018

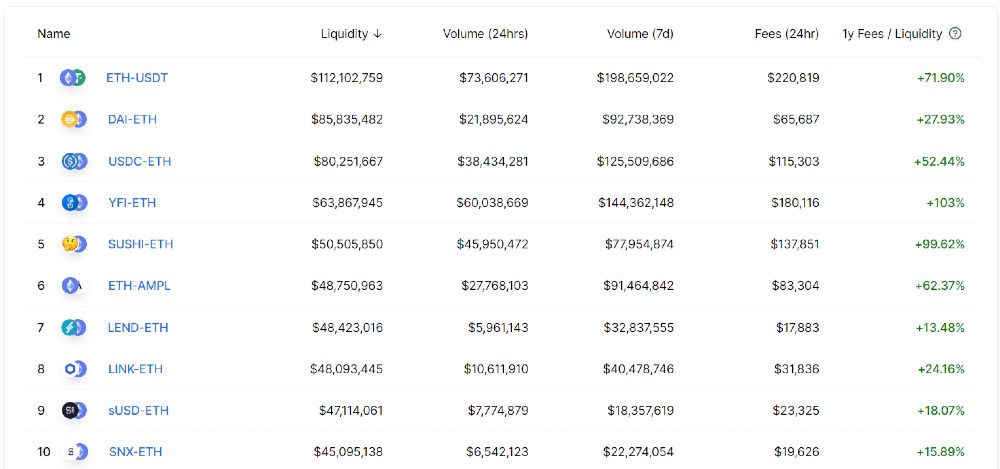

Volumes diários de negociação atingiram US$ 786,82 milhões nessa terça-feira (1) — o que foi uma alta recorde para a plataforma que cresceu agressivamente neste segundo semestre.

Colocando isso em perspectiva, os volumes diários da Uniswap agora excedem os de populares corretoras centralizadas, como Coinbase Pro, Kraken e Bitfinex. Dados do DappRadar mostram que havia cerca de 16,4 mil carteiras ativas interagindo com a plataforma nas últimas 24 horas.

O protocolo Uniswap foi criado como um mercado descentralizado de diversos pares de negociação de tokens da Ethereum, com fornecimento automático de liquidez.

Cada par na plataforma é composto de reservas de liquidez de dois tokens em uma base equivalente 1:1 e é gerenciado por um contrato autônomo separado.

O modelo permite que qualquer usuário se torne um fornecedor de liquidez (LP) para determinado par se fornecerem as reservas apropriadas aos ativos agrupados pelo par.

Usuários que fornecem liquidez para pares de tokens ganham participações proporcionais a seus serviços, que podem ser reivindicadas a qualquer momento para o token subjacente que representam.

A taxa de negociação de 0,3% cobrada pela Uniswap também é igualmente distribuída entre os fornecedores de liquidez em um pool específico.

A DEX da Uniswap usa uma alternativa ao método tradicional baseado em livro de ofertas utilizado por grande parte das corretoras.

Preços para câmbios de tokens são decididos por um algoritmo determinístico chamado de “formador de mercado automático” (AMM), que automaticamente estabelece e balanceia o preço para um par dependendo da demanda por um token e a liquidez disponível de cada um dos tokens em um pool.

O modelo da Uniswap é um exemplo de um AMM não custodial. Depósitos de usuários para pares de negociação são agrupados em um contrato autônomo, que qualquer negociador pode alavancar para liquidez de câmbio de tokens.

Além disso, usuários negociam contra a liquidez disponível em um contrato autônomo (ativos agrupados) em vez de diretamente com uma contraparte, assim como aconteceria em corretoras tradicionais baseadas em livros de oferta.

Esse método ajuda investidores a encontrarem câmbios mesmo quando os pares estiverem ilíquidos e é uma barreira contra problemas de “front-running” (obtenção ilegal de informações vantajosas) e manipulação em DEXs tradicionais.

Em maio de 2020, a segunda versão da Uniswap foi lançada e implementaram inúmeras mudanças importantes ao protocolo. Antes da segunda versão, os pools de liquidez na Uniswap precisavam ser criados com ether (ETH) e um token ERC-20.

Assim, a segunda versão permite a negociação arbitrária entre tokens ERC-20, ou seja, pools podem ser criados apenas com dois tokens ERC-20 e sem ETH.

Apesar da disponibilidade de negociação arbitrária entre tokens Ethereum, os dez principais pares de negociação na Uniswap contêm ETH e o primeiro par ERC-20/ERC-20 está no 19º lugar: USDC/USDT.

A atualização também acrescentou oráculos de preço que permitem que outros contratos estimem o preço médio ponderado por tempo de um par em um intervalo específico e trocas-relâmpago que permitem que investidores recebam ativos e os utilizem em outro lugar antes de pagar por eles depois em uma transação.

Stablecoins, moedas de valor estável que fornecem rendimentos excelentes para fornecedores de liquidez e são necessárias para participar de empréstimos em principais serviços DeFi como o pool de empréstimos Ypool da Yearn Finance, são contrapartes para alguns dos pares de negociação mais populares na Uniswap.

Surgimento de tokens DeFi

Além disso, os tokens nativos de protocolos DeFi como Compound (COMP), Aave (LEND) e Synthetix (SNX) também são tokens extremamente negociados na plataforma.

Esses tokens foram criados para atuar como tokens de governança que dão autonomia para que seus detentores votem em propostas para atualizar os protocolos DeFi aos quais são nativos. Recentemente, ganharam valor como ativos de especulação.

Por exemplo, os tokens nativos dos protocolos DeFi Aave (LEND), UMA (UMA), Synthetix Network (SNT) e Compound (COMP) subiram 124%, 466%, 77% e 88%, respectivamente, apenas no último mês.

YFI, o token de governança do protocolo Yearn Finance, por exemplo, subiu 796% no último mês e agora está sendo negociado a quase US$ 30 mil — quase três vezes o preço do bitcoin (BTC).

Cada vez mais projetos DeFi como esses também estão decidindo lançar tokens nativos em DEXs como a Uniswap. DEXs permitem que tokens acessem um mercado de negociação sem terem que pagar altas taxas de listagem cobradas por corretoras centralizadas.

São apermissionadas, permitindo que qualquer desenvolvedor DeFi ou comunidade de um token faça uso de uma infraestrutura publicamente disponível de negociação para lançar tokens e criar liquidez para um token por meio de contratos autônomos descentralizados.

Uniswap também ganhou novos usuários nos últimos meses porque, geralmente, é o único lugar para comprar ou vender um token específico que pode estar indisponível em corretoras centralizadas.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)