Petróleo branco: Uma das oportunidades da década

Ao longo dos últimos meses, estive debruçado obre um mercado que entendo poder ganhar muito mais tração nos próximos anos, da mesma maneira que vem acontecendo mais recentemente. Falo aqui especificamente do mercado de lítio.

Mas calma, vamos por partes.

Chamado por muitos de “petróleo branco”, muito por conta de sua cor e associação ao mercado automobilístico, falamos aqui do metal menos denso do mundo.

O material é usado em baterias de lítio, que desempenham um papel cada vez mais importante, especialmente em áreas como veículos elétricos e armazenamento de energia renovável.

O lítio é relevante porque é mais eficiente e mais durável do que as demais baterias concorrentes.

Dessa maneira, o metal pode ser talvez uma das commodities mais desejadas para a transição energética pela qual a humanidade deverá passar na década. Sendo admirado pelo armazenamento de energia, a demanda por lítio deve continuar a crescer enormemente – entendo que a demanda de lítio deva continuar superando a oferta.

Sim, a oferta de lítio é bem restrita

Os depósitos de lítio são mais presentes na América do Sul, particularmente no Chile e na Argentina, que juntos são responsáveis por cerca de 30% da produção global de lítio.

[GRATUITO] BAIXE O RELATÓRIO COMPLETO SOBRE O ‘PETRÓLEO BRANCO’ AQUI

A Austrália e China são outros dois países com grandes reservas de lítio, que ao mesmo tempo controlam 14% e 8% dos depósitos mundiais, respectivamente, e mais de 50% da produção – não confundir reservas com produção em si (coisas distintas: Chile e Argentina possuem muitas reservas, mas produzem menos que a Austrália).

Em 2020 foi relatado em 360 mil toneladas, enquanto a oferta foi de 363 mil toneladas.

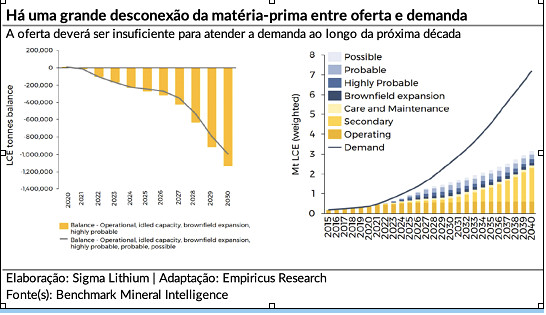

Até o final de 2022, a procura rondou as 684 mil toneladas, sendo que a oferta foi estimada em 604 mil toneladas. Na mesma dinâmica, até 2030, a demanda está prevista para 2,4 milhões de toneladas, enquanto a oferta deve chegar a 2,2 milhões de toneladas.

Em outras palavras, prevê-se que a demanda ultrapasse a oferta de matérias-primas no longo prazo (próximos gráficos), gerando uma grande desconexão da matéria-prima entre sua oferta e demanda – o déficit de lítio cresce até 2030 e aprofunda ainda mais até 2040.

[GRATUITO] BAIXE O RELATÓRIO COMPLETO SOBRE O ‘PETRÓLEO BRANCO’ AQUI

Historicamente, os déficits de oferta de uma commodity levam a uma pressão ascendente no preço do recurso subjacente, o que costuma ser excelente para as empresas do setor, em especial para aquelas que produzem a matéria-prima mais pura.

As estimativas colocam as reservas mundiais de lítio em 55 milhões de toneladas de recursos identificados, mas, dado o tempo necessário para levar um novo projeto ao mercado, as forças do mercado podem aumentar os preços do lítio no médio prazo.

Um demandante especial: o crescimento do mercado de carros elétricos

Se por um lado a oferta é restrita, o mesmo não pode ser dito da oferta. O mercado de veículos elétricos e de lítio teve um enorme crescimento no passado recente, evidenciado pelos mais de cinco milhões de veículos elétricos vendidos globalmente até o momento.

Gradualmente, o tempo usado para produzir cada veículo individual diminui incrementalmente. Vale notar que o crescimento significativo da demanda, combinado com a oferta abundante, porém atrasada, acabou levando a um desequilíbrio e a aumentos rápidos no preço do lítio.

No futuro, ainda acredito que o lítio continue sendo um mineral atraente, uma vez que não existem muitas alternativas para substituição.

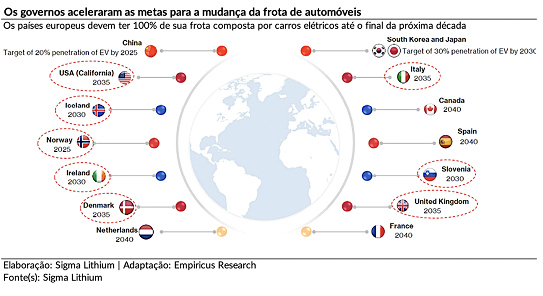

Com isso, boa parte dos países do mundo, em especial nas economias centrais, irão buscar alterar toda a sua frota até o final da próxima década, como podemos ver abaixo – vide as metas de cada país (devemos ter toda a frota dos países desenvolvidos elétrica mesmo antes de 2050).

Destaque especial na China, que passa por uma verdadeira revolução dos elétricos e pretende ter 20% da frota total de veículos elétricos até 2025 (20% da China é muito relevante para qualquer indústria) — o carro elétrico médio usa mais de 5 mil vezes mais lítio do que um smartphone para alimentar a autonomia do veículo.

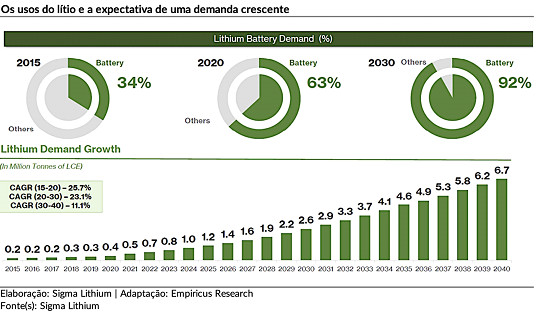

Mais lítio será destinado ao mercado de baterias para carros

Aliás, outro ponto a se destacar é que, apesar da associação comum do lítio com as baterias de automóveis, atualmente, quase 40% da demanda por lítio vem de aplicações industriais, como vidro, cerâmica, lubrificantes e pós de fundição. No entanto, grande parte do crescimento esperado da demanda e do otimismo para o lítio vem do segmento de baterias, hoje em torno de 60%.

Ao mesmo tempo, a demanda deve crescer mais de 20% ao ano nesta década e mais de 10% na próxima – vide gráfico abaixo –, juntos com os investimentos e crescimento da indústria de carros elétricos, que somam mais de US$ 300 bilhões nos EUA, Europa e China, quando somados — o mercado espera um forte crescimento do segmento de carros elétricos no futuro, com expectativa de um CAGR da ordem de 45% nesta década.

Onde investir

Com base nisso, podem estabelecer um horizonte muito construtivo para as empresas do setor, o que nos traz a oportunidade do dia. Infelizmente, não temos muito acesso a este tipo de investimento no mercado brasileiro, sendo necessário abrir conta numa corretora lá fora, como a Avenue, para investir na maioria das oportunidades do segmento.

[GRATUITO] BAIXE O RELATÓRIO COMPLETO SOBRE O ‘PETRÓLEO BRANCO’ AQUI

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

É um investimento de alto risco e muita volatilidade, então só indicado para investidores mais arrojados. Além disso, não indico passar de 2,5% do total investido nesta categoria.

Com isso esclarecido, gosto do Global X Lithium & Battery Tech ETF (NYSE: LIT), um fundo índice listado que busca reproduzir o Solactive Global Lithium Index. Com custo de 0,75% ao ano, o LIT investe no ciclo completo do lítio, desde a mineração e refino do metal, até a produção de baterias.

No Brasil, você pode encontrar na B3 o BDR (Brazilian Depositary Receipts) do veículo por meio do ticker BLBT39. Também pode ser uma alternativa para quem só investe por meio de instrumentos locais.

São quase 40 empresas para diversificar e balancear bastante a exposição do investimento. Considerando os próximos anos, lítio não pode faltar nas carteiras dos investidores sofisticados. Já andou bastante, mas entendo que ainda tenha muito mais para andar. O investidor pode se valer dessa onda para buscar algumas valorizações fora da casinha.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)