Selic: Jakurski, da JGP, vê juros no Brasil ‘escorchantes’; ‘3 pontos de corte é o mínimo para 2026’

Após a primeira queda de juros nos Estados Unidos, com pelo menos mais dois cortes contratados para as próximas reuniões, investidores passam a olhar para a tesoura do presidente do Banco Central, Gabriel Galípolo.

A expectativa é de que os cortes ocorram entre o final deste ano e o começo do próximo. E segundo o gestor da JGP, André Jakurski, eles precisam acontecer em boa intensidade.

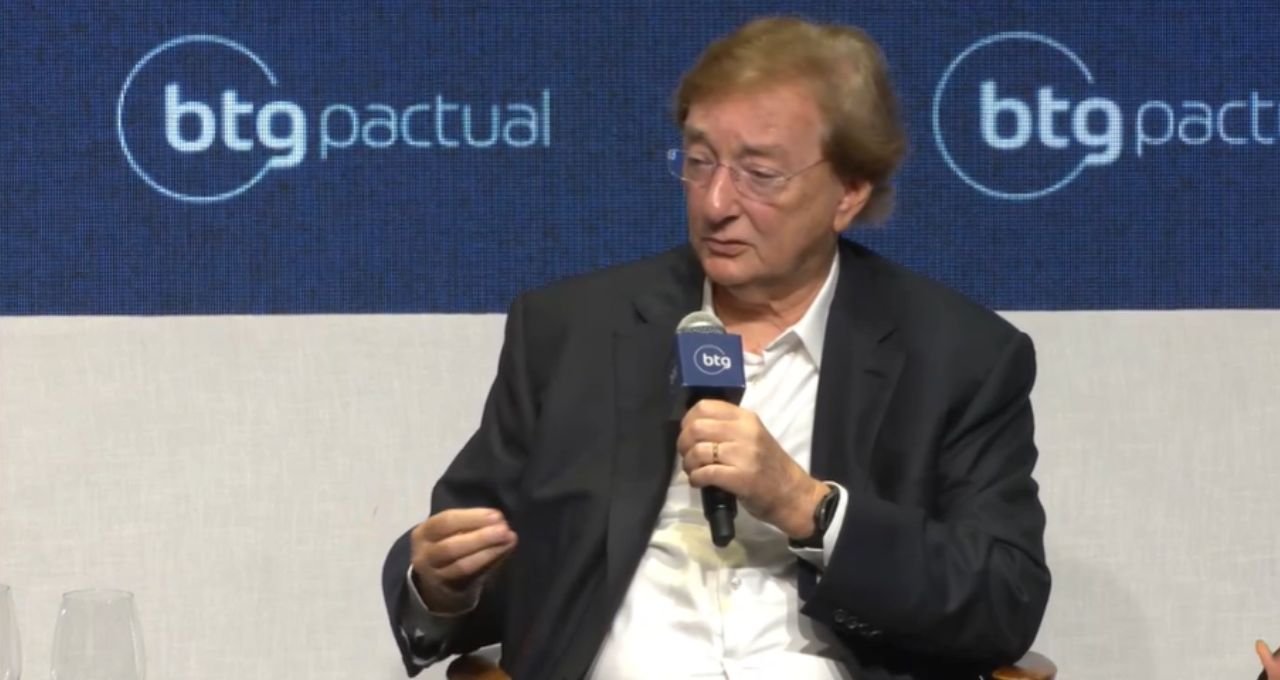

Em evento do BTG (BPAC11), o MacroDay, Jakurski, que esteve ao lado de Rogério Xavier, da SPX, e Luis Stuhlberger, da Verde, classificou os juros do Brasil como “escorchantes”.

- CONFIRA: Veja os ativos mais recomendados por grandes bancos e descubra como diversificar sua carteira com as escolhas favoritas do mercado; acesse gratuitamente

“Essa taxa vai ter que cair. No ano que vem, existe um incentivo para isso: acredito que 2 ou 3 pontos de corte é o mínimo”, disse.

Segundo o último boletim Focus, para 2025, 2027 e 2028, as estimativas apontam que a taxa básica encerre nos patamares de 15%, 10,50% e 10,00%, respectivamente.

Por outro lado, Jakurski afirma que é possível haver aumento dos gastos fiscais no ano que vem, em meio às eleições.

“Isso é tradição no Brasil: foi no governo Bolsonaro e em outros governos também. Sempre se gastou mais em anos eleitorais. De algum jeito, vai ser feito. Isso terá efeito em alguns setores da economia.”

André Esteves, chairman e sócio sênior do BTG Pactual, mediou o painel.

‘Desaceleração’

Para Xavier, está claro que a economia brasileira já se encontra em um processo de desaceleração.

“Os dados contemporâneos, se organizados em um heat map, mostram isso claramente. O último bastião que ainda resistia era a taxa de desemprego, que age com defasagem, mas agora começa a dar sinais de que vai voltar a subir.”

Para ele, ao olhar os dados do Caged, os indicadores mostram que o mercado de trabalho já é compatível com um cenário em que o desemprego deve voltar a subir.

Ainda segundo o gestor, na última reunião do Copom houve muito “preciosismo” na reavaliação do hiato do produto.

“Provavelmente vamos descobrir isso amanhã, mas houve uma questão técnica dura, rígida, da diretoria, que não atualizou a perspectiva da inflação à frente. Eu acredito que isso será revertido no Relatório Trimestral de dezembro.”

Na próxima terça, o BC divulga a ata do Copom, que trará mais detalhes da decisão de manter os juros nos 15%.

Brasil bem na fita; o que explica?

Outro ponto debatido foi o desempenho dos mercados no Brasil.

Contra tudo e contra todos, o Ibovespa renovou máximas, enquanto o dólar despencou para os menores níveis em anos.

Rali eleitoral, méritos próprios ou gringos?

Para Xavier, o que fez a percepção mudar na virada do ano foi, basicamente, a mudança no favoritismo do presidente Lula.

Pesquisas indicam eleições apertadas para o petista. Além disso, a popularidade caiu para níveis recordes, embora os últimos levantamentos apontem melhorias.

- CONFIRA: Veja os ativos mais recomendados por grandes bancos e descubra como diversificar sua carteira com as escolhas favoritas do mercado; acesse gratuitamente

“Apareceu uma possibilidade de alternância, não de poder, mas de política econômica. Tanto o presidente Lula, caso seja reeleito, quanto um outro candidato de centro-direita, se vencer, terão de lidar com isso.”

Na visão do gestor, os mercados estão corretos em seguir o cenário externo, que está bastante exuberante.

“No Brasil, temos hoje um equilíbrio em que, apesar de um fiscal bastante frouxo, existe uma política monetária hiperapertada, que faz com que, ainda que lentamente, ocorra uma desinflação importante. Agora, estamos presos a detalhes.”

E o cenário externo?

Já Esteves cita o cenário global mais favorável para os países emergentes.

“Até agora, tem muito pouco a ver com o cenário eleitoral. Se você olhar, o real andou igualzinho ao peso chileno, ao peso colombiano, menos que o rublо e um pouco mais que o dólar australiano. Então, parece haver um fator mais global aqui.”

Para ele, o jogo da eleição só entrou em campo “nas mesas de operação, naquele trade nervoso, em que, quando sai uma pesquisa, alguém sobe dois pontos, cai dois pontos, e isso mexe um pouquinho o mercado”.

Jakurski é categórico.

“Dado de sexta-feira passada — não tenho dado de hoje —, variação em dólar das bolsas: Peru, 40%; México, 40%; Brasil, 40%; Chile, 40%. Papo encerrado: é global, o movimento é uma força para o mercado emergente.”

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)