Valter Outeiro: Imagem, Soros e Hitchcock

No artigo “How images and color in business plans influence venture investment screening decisions”, os pesquisadores C.S. Richard Chan e Haemin Dennis Park demonstram como as cores e as imagens na apresentação afetam as decisões de investimento.

No vídeo abaixo, os pesquisadores explicam o estudo:

A questão da percepção humana nos investimentos é sintetizada pela teoria da reflexividade, de George Soros, no clássico “The Alchemy of Finance”.

Essa teoria diz que loops de feedbacks e respostas positivos (fluxo que realça ou amplifica mudanças nas percepções) entre expectativas e fundamentos econômicos podem causar alterações nas tendências de precificação que substancialmente afetam todos os preços de equilíbrio.

Dessa forma, Soros revela que os investidores não fundamentam as decisões na realidade, mas sim na percepção da realidade, imperfeita por natureza de entendimento da situação:

“O pensamento desempenha papel duplo. Por um lado, os participantes buscam compreender a situação que estão inseridos; por outro, sua compreensão serve de base para as decisões que influenciam o curso dos acontecimentos”.

No clássico “Janela Indiscreta”, de Alfred Hitchcock, James Stewart observa o comportamento de seus vizinhos através de um binóculo após ter quebrado a perna e estar em recuperação no seu apartamento:

A relação entre o artigo dos pesquisadores, Soros e o filme reside em três pontos principais:

1) A importância da imagem e do perceptível (fatores irracionais) para a tomada de decisão;

2) Como a observação afeta a realidade subjetiva única de cada ser humano, e essa realidade se transforma após a observação;

3) De qual forma, assim como James Stewart, permanecemos incapazes (pela grandiosidade do mercado em relação aos nossos míseros investimentos) diante do quadro completo.

Recuperação em V, com juro baixo eterno

Sobre os temas da semana, dois principais assuntos permaneceram na mente dos investidores: a crescente possibilidade de recuperação em V e a manutenção (até o infinito e além) do juro baixo nos EUA e, por enquanto, da Selic de 2% ao ano.

Quanto ao primeiro ponto, afirmação do ex-CEO do Goldman Sachs Lloyd Blankfein à Bloomberg sintetiza como o mercado subavalia setores cíclicos:

“De um ponto de vista da inflação, como um investidor, eu acredito que investir em setores de matéria-prima enquanto estão subvalorizados não é algo ruim agora”.

Seguindo adiante, Blankfein completa:

“Todo mundo decidiu que nós nunca teremos pressão inflacionária novamente e que os preços do petróleo não subiram novamente. Eu não acredito nisso”.

Para Ellen Zentner, economista-chefe da divisão norte-americana do Morgan Stanley, o PIB dos EUA agora contrairá 3,4% em 2020. A estimativa anterior era de queda de 5,3%.

Em 2021, a projeção de Zentner evidencia o otimismo atual: potencial de crescimento de 6,4% para a economia norte-americana, contra estimativa antecedente de 3,4%.

Embora pessimista, Jerome Powell deixou Mario Draghi e o “whatever it takes” no chinelo na entrevista coletiva pós-decisão:

“A política [monetária] permanecerá altamente acomodativa até a economia estar muito adiantada em sua recuperação”.

Apesar de aparentemente inocente e ingênua, a afirmação de Powell reforça a utilização de todas ferramentas possíveis e imagináveis para a recuperação econômica e, diante do alto endividamento fiscal, a permanência do juro baixo deverá ser eterna.

Horizontalização em foco

De volta aos mercados, assim como a horizontalização da bolsa brasileira com a enxurrada de IPOs, gráfico do Morgan Stanley Wealth Management evidencia opções interessantes para investidores permaneceram nos EUA:

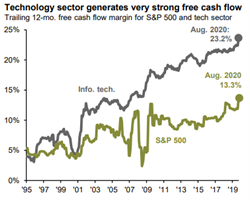

Ao mesmo tempo, sobre algumas reticências em relação à performance do Nasdaq, gráfico do J.P. Morgan Asset Management apresenta o forte fluxo de caixa do setor de tecnologia:

Se as ações no final do dia invariavelmente perseguem os lucros das empresas, o portfólio dos investidores institucionais em empresas de tecnologia não tão conhecidas e em nomes cíclicos de alta correlação com o crescimento econômico deverá prevalecer.

Riqueza e tecnologia

Finalizando, quero apresentar a você como a tecnologia pode jogar a favor dos investimentos e reduzir os erros do ser humano.

Com a série “Quant: a Inteligência Artificial do Dinheiro”, Leonardo Pontes mostrará de qual forma a análise quantitativa e a matemática podem ser suas principais aliadas no mercado financeiro.

Se todos erramos e somos humanos, melhor seu dinheiro ser cuidado pela inteligência das máquinas. Basta clicar aqui.

Um grande abraço,

Valter

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)