Verde Asset revela a sua ação queridinha

O mercado inteiro comemorou os fortes resultados da Bolsa em maio, mas a gestora Verde Asset, do celebrado gestor Luis Stuhlberger, destacou o desempenho de uma ação específica em sua carta enviada à clientes sobre a performance de maio: a BR Distribuidora (BRDT3).

“O excelente desempenho operacional da empresa, revelado nos resultados do primeiro trimestre do ano, e o anúncio de um novo ciclo de melhorias operacionais justificaram a valorização das ações”, aponta o Verde.

O texto (confira a íntegra abaixo) insinua que a tese de investimentos, macro, na BR foi acreditar que a distribuição de combustíveis seria um segmento resiliente à crise, ainda que fosse vulnerável aos impactos de restrição de circulação de pessoas por conta da pandemia.

“O desempenho deste setor foi ainda melhor do que esperávamos, especialmente em relação ao consumo de óleo diesel”, explica o Verde.

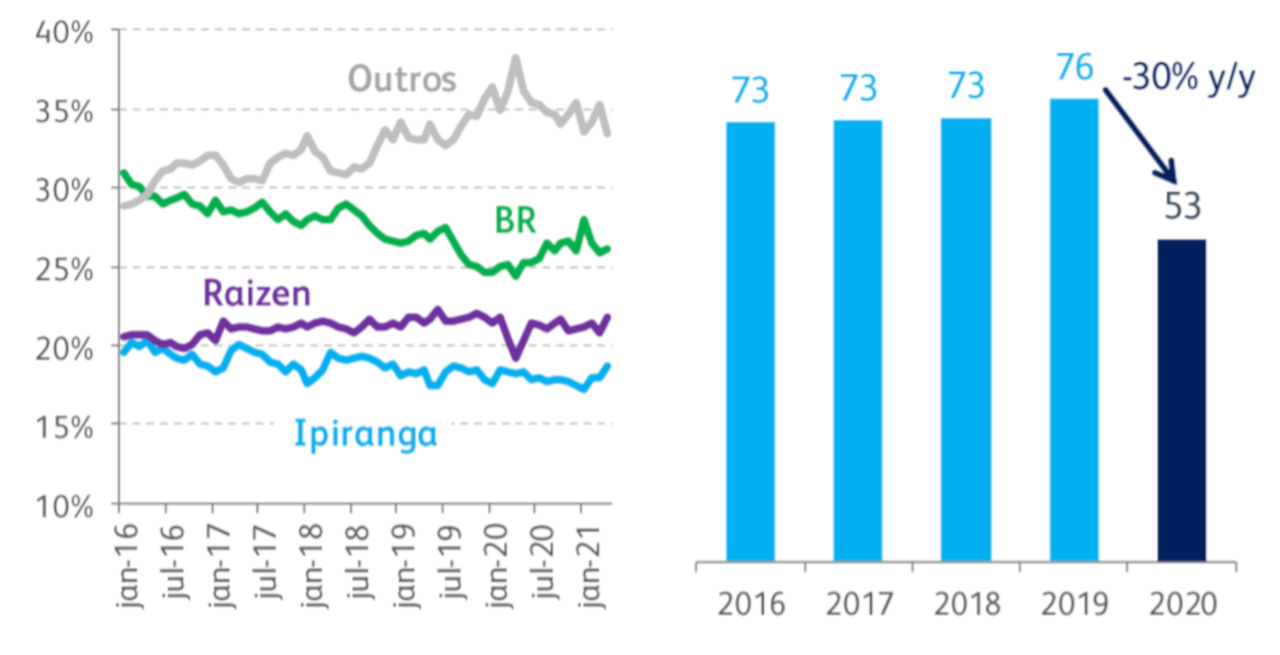

Market Share de combustíveis (em %) e evolução da BR em despesas (R$ m³)

Do lado “micro”, ou seja, o que compete à administração da empresa, a BR também entregou mais do que o esperado.

“Hoje podemos dizer que o caso da privatização da BR é um sucesso. Em menos de um ano, a Companhia conseguiu estancar o problema de perda de market share, acelerou a adição líquida de postos à sua base e fez um robusto (e rápido) corte de despesas”, opina o Verde.

A gestora lembra que o resultado do primeiro trimestre trouxe novas providências de otimização operacional que incluem: R$ 250 milhões em oportunidades adicionais de cortes de custos e despesas; R$ 90 milhões em otimização logística; R$ 100 milhões de ganhos previstos em lubrificantes.

“Quando combinadas, estas medidas têm potencial de gerar cerca de R$ 12/m3 de margem Ebitda incremental, o que representa um acréscimo de aproximadamente 10% frente ao número consolidado reportado pela companhia”, conclui o fundo.

Veja a carta:

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)