Alexandre Mastrocinque: Adeus, vírus velho

Há alguns anos, em um processo para uma vaga de analista em uma gestora, o entrevistador manda aquela, que todo mundo sabe que está vindo: “Como você se vê daqui a dois anos?”.

Naquele ano eu havia feito um monte de entrevistas — não é muito fácil convencer gestores de que você está disposto a dar uns quatro passos para trás para começar uma carreira de analista de equities.

Era novembro, e eu devia ter respondido àquela questão mais de uma dúzia de vezes desde junho e, pela primeira vez, resolvi ser 100% honesto.

“Pra te falar a verdade, eu acho essa pergunta totalmente sem sentido. Há dois anos, certamente não responderia que estaria aqui, sentado na sua frente e qualquer coisa que eu te falar agora vai ser mais chute do que previsão”.

Faz um bom tempo que acho essa história de previsão um pouco sem sentido. Tentar adivinhar o futuro não é só uma perda de tempo, como uma fonte constante de frustrações.

Desde que li “O Parque dos Dinossauros” e fiquei fascinado pelo matemático com pinta de rockstar, discípulo da Teoria do Caos, comecei a aceitar o fato de que o futuro é imprevisível. Hoje, não vejo grandes diferenças entre tentar prever o dólar no fim do ano e ler a mão de completos desconhecidos.

Para falar a verdade, tendo a acreditar mais nas cartomantes — “Yo no creo en las brujas, pero que las hay, las hay”.

A única certeza que tenho sobre os modelos de fluxo de caixa descontado que fiz na vida (e não foram poucos) é de que todos, absolutamente todos, estão errados: eu não sei calcular a quantidade de hot-dogs para o Super Bowl, vou lá saber a que preço a Vale vai vender minério em 2028?

Acha que estou exagerando? Volte a dezembro de 2019 e pegue todas as previsões para 2020. Eu aposto com você que ninguém, absolutamente ninguém, passou nem perto de acertar.

E não estou falando do nível da Bolsa, do câmbio ou da celulose.

Eu quero saber quem que previu que ia rolar uma pandemia, que a Bolsa ia cair uns 30% em um mês, que a gente ia ver seis (foram seis, mesmo?!) circuit breakers em março e que o dólar ia quase beliscar os R$ 6 enquanto a gente estava trancado em casa vendo um documentário sobre sociopatas bissexuais criadores de tigres.

Eu quero saber quem que previu que em 2020 a gente ia testar, na prática e em escala global, a Teoria Monetária Moderna.

Eu quero saber quem que previu que terminaríamos o ano com a maior taxa de desemprego nos EUA desde o começo dos anos 1980 ao mesmo tempo em que Dow Jones, S&P e Nasdaq estariam nas suas máximas históricas.

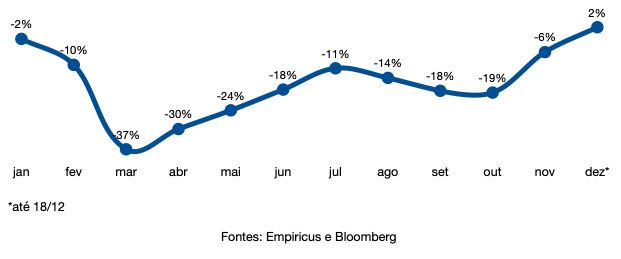

Eu quero saber quem é que previu isto aqui:

E, por fim, quero saber quem é que previu que eu ia voltar a ouvir Dave Matthews em pleno dezembro de 2020.

Porém, mesmo que não dê para prever direitinho como vai ser 2021, tem algumas coisas nas quais me permito acreditar com pouco medo de errar.

Por exemplo, consigo te falar que, com certeza, o sol vai nascer amanhã, até porque se não nascer, não vai sobrar ninguém para me cobrar.

Posso prever, também, que teremos material farto em Brasília, com bombas vindas do Planalto, do Congresso e do Judiciário e, por isso, sou bastante grato à parceria com a Arko Advice.

Além das coisas mais óbvias, é possível traçar tendências estruturais de longo prazo, como a perda de relevância do petróleo e a maior presença digital no dia a dia das pessoas.

Sendo assim, se você me permitir ser só um pouco mais ousado, eu te digo que em 2021 o mercado de fundos imobiliários vai continuar crescendo.

Em 2019 e em 2020 foram emitidos mais de R$ 20 bilhões em cotas de FIIs, e o mercado hoje já passou da marca de R$ 100 bilhões. Uma pesquisa do Santander, feita com gestores do setor, aponta para mais um ano com emissões acima de R$ 20 bilhões em 2021.

No total, já são quase 300 fundos listados e mais de 1,1 milhão de investidores (eram pouco mais de 200 mil no fim de 2018) e a liquidez diária, que era de míseros R$ 29 milhões em 2016, ficou na casa de R$ 213 milhões em 2020 (crescimento de 64% ao ano).

Não dá para ficar de fora disso. Nos mercados mais desenvolvidos, os fundos imobiliários são um naco muito relevante do mercado como um todo. O difícil, claro, é saber exatamente o que comprar.

Mas, vem comigo…

Ainda que não dê para ter certeza, acho seguro prever que, independentemente da briga Bolsonaro x Doria, vai ter uma boa parcela da população brasileira vacinada no segundo semestre do ano que vem e, com isso, já é possível enxergar uma saída para a pandemia.

Mesmo que tenhamos dias como o de hoje, que apontam para baixo com as preocupações com o crescente número de casos e, aparentemente, uma variável mais transmissível do vírus, a tendência é de que, no médio prazo, comecemos a voltar à (alguma) normalidade.

Assim, acho que as pessoas voltarão a viajar, frequentar shoppings e cinemas, comer em restaurantes e, quem sabe, voltarão a se esfregar em pubs e baladas.

Tirando qualquer outra grande crise global, invasão alienígena ou um apocalipse zumbi, 2021 deve ser um pouco mais normal do que 2020 (bate na madeira aí, só por via das dúvidas, por favor).

Faz sentido a gente voltar a olhar para aquilo que não foi muito bem no meio da pandemia — fundos de shopping ainda estão um pouco para trás e os fundos de lajes corporativas estão praticamente largados, já que o home office ainda preocupa bastante.

Mas também não caia na conversa de que tudo vai voltar a ser exatamente como era antes e que o home office é uma grande bobagem. Mentira! Empresas já tomaram decisões de longo prazo sobre o assunto: o Itaú (ITUB4) devolveu lajes por toda a cidade de São Paulo, a Vale (VALE3) já mandou todo mundo para casa no Rio de Janeiro e o Banco do Brasil (BBSA3) está decidindo, junto com o sindicato dos bancários, o que vai fazer com seus funcionários em Brasília.

A nossa relação com os escritórios talvez tenha mudado para sempre — mesmo que nem todo mundo vá trabalhar de casa o tempo todo, talvez não precisemos mais de todo o espaço que ocupamos ou, ao menos, utilizaremos o espaço de uma forma diferente (uma mesa de pebolim, Felipe, por favor).

Com isso, eu fugiria (como tenho fugido em minhas carteiras) dos imóveis em regiões periféricas ou menos óbvias. O mercado tem dado uma boa chance para comprar prédios na Faria Lima e na Paulista, para que tentar inventar moda numa hora dessas?

Sobre os shoppings, esses dificilmente vão sair de moda — além das compras, o shopping é um centro de entretenimento para o brasileiro e, no limite, pode ser utilizado como entreposto logístico, aquela última milha mesmo, para entregar em algumas horas o pedido na sua casa. Para o curto prazo, eu fugiria de quem está mais exposto à região Nordeste, que talvez sofra um pouco mais com o fim do coronavoucher.

Quem eu vejo como grande vencedor, seja qual for o cenário, é o setor de galpões logísticos. Mesmo com o fim da pandemia, o e-commerce ganhou uma penetração relevante (há vários estudos que mostram que o mais difícil é a primeira compra, vencida essa barreira, a recorrência é enorme) e, se vacina não funcionar e/ou transformar o povo em jacaré, volta todo mundo para casa e bora comprar vinho pela internet (talvez não os jacarés).

É o ativo que sai ganhando nos dois cenários e, até por isso, tudo que é fundo de galpão está negociando com prêmios enormes e, em alguns casos, proibitivos.

É aqui que fica meu presente de Natal para você — tem um fundo saindo do forno, o HSI Logística (HSLG11), com bons ativos e gestão mais do que profissional da HSI. Acabou de passar por uma oferta e começa a ser negociado na B3 a partir desta terça-feira (22). Tem tudo para entregar um yield anual perto de 7% (real e líquido) e se valorizar rapidamente.

Se, na estreia, estiver negociando perto do preço de emissão (R$ 100 por cota), vale a pena comprar um pouquinho. Riscos sempre tem, claro, mas acho que são baixos perto do potencial de retorno.

Tem mais umas coisas de que eu gosto bastante, tanto para 2021 como para o longo prazo — tem um prédio no centro do Rio, por exemplo, que está muito barato (só precisa de paciência e estômago). Tem, também, umas lajes na Faria Lima, que estão negociando abaixo do justo porque, bem, a gestora demorou para alocar o caixa e o fundo tem entregado rendimentos bem abaixo do potencial.

Não posso te passar todos os nomes por aqui senão o Felipe me mata, mas a gente está com uma promoção de fim de ano que é imbatível — por apenas R$ 5 por mês você assina o Renda Imobiliária e tem acesso a quatro carteiras diferentes!

Eu não acredito em previsões nem em promessas de fim de ano, mas acredito demais no mercado de fundos imobiliários e tenho certeza de que comprar bons imóveis funciona em qualquer cenário. E, sinceramente, não tem jeito melhor de fazer isso do que por meio dos FIIs.

Meu maior desejo para o ano que vem, claro, é o fim da pandemia, o pior evento em escala global desde a Segunda Guerra. Que esse vírus se vá de uma vez e não volte nunca mais. Como diz meu afilhado: “Corona chato que não vai embora!”.

Também desejo que neste Natal você encontre conforto e consiga, em segurança, se reunir com sua família, sem deixar baixar a guarda — atravessamos tanto até aqui, só é preciso um pouco mais de cuidado até que a vacina esteja disponível em larga escala.

Ficam aqui meus votos de um feliz Natal e um 2021, ainda que imprevisível, maravilhoso.

Abraços.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)