Bitcoin: dez tendências para 2020

1. Para a maioria das pessoas, ainda é “bitcoin”, e não “cripto”

Se você faz parte desse universo, você se esquece que quase ninguém fora da indústria se importa com qualquer coisa além de bitcoin. O motivo é que você pode explicá-lo a uma criança de cinco anos.

Eu não me importo com a reclamação da galera da Ethereum (e eu amo Ethereum!), não haverá “flippening” (transição de outros criptoativos, crescendo e se tornando mais importantes e valiosos que o bitcoin) nessa década porque, após o crash de 2018, as pessoas só vão querer investir em dinheiro que eles julgam ser seguro e simples.

Bitcoin possui a menor superfície de ataque (porque não possui muitos recursos), o maior histórico e o competidor análogo mais fácil de se compreender (ouro).

Não existe só uma forte contracultura antigovernamental com Ethereum como existe com o bitcoin (na verdade, a comunidade da Ethereum tende para a direita; a do bitcoin, para a esquerda), então há credulidade para pensar que a narrativa cripto mais forte — em torno da má gestão de dívidas pelo governo — vai atrair pessoas para a Ethereum antes do Bitcoin.

2. “Halving” só importa como uma profecia autocumprida

A narrativa de “halving” (redução pela metade no preço do bitcoin) faz sentido para os ativos de alta inflação porque eu acho que as pessoas não entendem muito sobre o impacto que a pressão diária e persistente de vendas tem em um ativo específico.

Alguns analistas dizem que halvings são precificados porque a informação é de conhecimento geral, mas isso sugere que os mercados de cripto são racionais, o que eles… hum… não são. A verdade está por aí.

Nos estágios iniciais de uma rede fixa de emissões, talvez as pessoas ficam felizes demais em acumular e subestimam como poucas pessoas vão seguir a sua moda enquanto as máquinas de mineração giram.

Em seguida, as apostas diminuem. De forma intuitiva, faz sentido que (dentre outros fatores) ver a inflação do bitcoin cair de 3,7% a 1,8% em seis meses vai ser um choque de fornecimento menor do que Zcash indo de 32% hoje para 12,5% em novembro do ano que vem.

De qualquer forma, a dimensão dos dois não é muito científica, e o bitcoin precisa de macrocatálises maiores do que uma redução marginal de 2% nas taxas de inflação.

Por outro lado, halving destaca o real limite do fornecimento de bitcoin. Então o blá-blá-blá em torno DISSO poderia muito bem impulsionar nova demanda. É muito importante saber que apenas duas empresas dos EUA relatam suas aquisições constantes: Grayscale e Square.

Elas vão, em média, adquirir a maioria das novas emissões de rede todos os dias até o terceiro trimestre de 2020.

3. Só existe um bitcoin

Acho que já podemos encerrar a briga quando o assunto é levar o Bitcoin Cash mais a sério do que qualquer outra altcoin, como o Litecoin.

A realidade é mais desanimadora para aqueles que levam Bitcoin SV e outras “shitcoins” bem a sério além da lista de bifurcações.

As chances são mínimas de vermos outra hard fork (bifurcação drástica) significativa de bitcoin se 1) se tornar óbvio de que a segurança da rede está sob estresse de recompensas por bloco baixíssimas, ou 2) desenvolvedores criem uma soft fork (bifurcação moderada) em uma atualização de privacidade “boa demais” que força as corretoras de suporte a se distanciarem por conta de propósitos jurídicos.

A preços atuais e inflação sub-2%, a indústria de mineração diminui para cerca de US$ 2 bilhões anualizados em maio enquanto assegura US$ 700 bilhões em transferências econômicas anuais, bem alinhados com o que as empresas de cartão de crédito fazem em suas taxas-base.

Eu acho que isso é uma questão para se pensar em 2022 ou 2023 se as taxas de transação não começarem a tomar uma porcentagem mais significativa das recompensas por bloco ou o preço do bitcoin ficar estagnado (ou cair bem mais).

4. Lightning Network

É difícil não se decepcionar com a falta de crescimento da Lightning Network este ano. É verdade que foi um grande marco ter a Bitfinex como a maior corretora a oferecer suporte a LN. Também sei que poderiam existir canais completamente privados e bitcoin “travado” em lightning que está subestimado.

Tudo bem que os nós ativos têm crescimento de pelo menos 5x (bom trabalho, Casa). Ainda assim, US$ 6 milhões em capacidade do canal? Em comparação aos apps DeFi na Ethereum, seria bom apenas para 8º em termos de adesão entre Nuo e Bancor. Aff…

Dito isso, eu vou duplicar a minha previsão de janeiro de que a Lightning Network vai ter seu momento de exuberância irracional e disparar para 50x anualmente em crescimento em dólares para US$ capacidade de canal de US$ 100 milhões (mas em 2020, se comparado a. 2019).

Para mim, é difícil acreditar que CashApp não vai lançar novos recursos que impulsionem aquele investimento de 2018 de Dorsey à Lightning Labs, o acréscimo de Matt Corallo, desenvolvedor principal de bitcoin, à equipe do bitcoin em abril e a expansão do grupo em setembro.

É possível que haja correlação inversa entre o número de ativos suportados por uma carteira/corretora e sua probabilidade de acrescentar suporte à Lightning a curto prazo. Vai começar a separação entre as “corretoras de bitcoin” e as “corretoras de shitcoin”?

Falando em suporte a corretoras, a pesquisa da BitMEX fez uma ótima publicação em cinco partes sobre a LN que você deveria ler no feriado se você quer saber mais sobre a rede e está intrigado com algumas das novas aplicações de pagamento que poderiam ser alimentadas por ela (1 – 2 – 3 – 4 – 5, em inglês).

5. Privacidade em primeira camada

Dan, meu cofundador, acertou essa previsão em cheio no ano passado em relação à privacidade do bitcoin: “Lightning poderia começar a ser usada como uma camada de privacidade para transações de bitcoin. Haverá mais assuntos sobre as soluções de privacidade em primeira camada para o bitcoin, mas nenhum progresso que irá impactar os usuários finais”.

Passei uma hora pesquisando o roadmap (planejamento de desenvolvimento) do bitcoin para ver se houve algumas datas previstas pela comunidade para quando os recursos de privacidade, como Dandelion (que ofusca o endereço de IP do primeiro nó que transmite uma transação), as Assinaturas de Schnorr (dentre outras coisas, ofusca transações multiassinaturas que, combinadas com CoinJoin, poderiam tornar um pool de transações de bitcoin em uma mistureba como a monero) e Taproot (que poderia trazer contratos inteligentes mais privados e escaláveis para o bitcoin).

Acho que é impossível saber exatamente quando essas vão sofrer uma soft-fork no protocolo, mas eu espero que uma soft-fork que permite que tenha Assinaturas de Schnorr apareça no terceiro trimestre e é quase certeza de que, até o fim do ano, com essa atualização seja o elemento-chave das adições de recursos mais empolgantes sendo estudadas pelos desenvolvedores de bitcoin.

6. É enlouquecedor se manter atualizado dos roadmaps do Bitcoin e da Ethereum

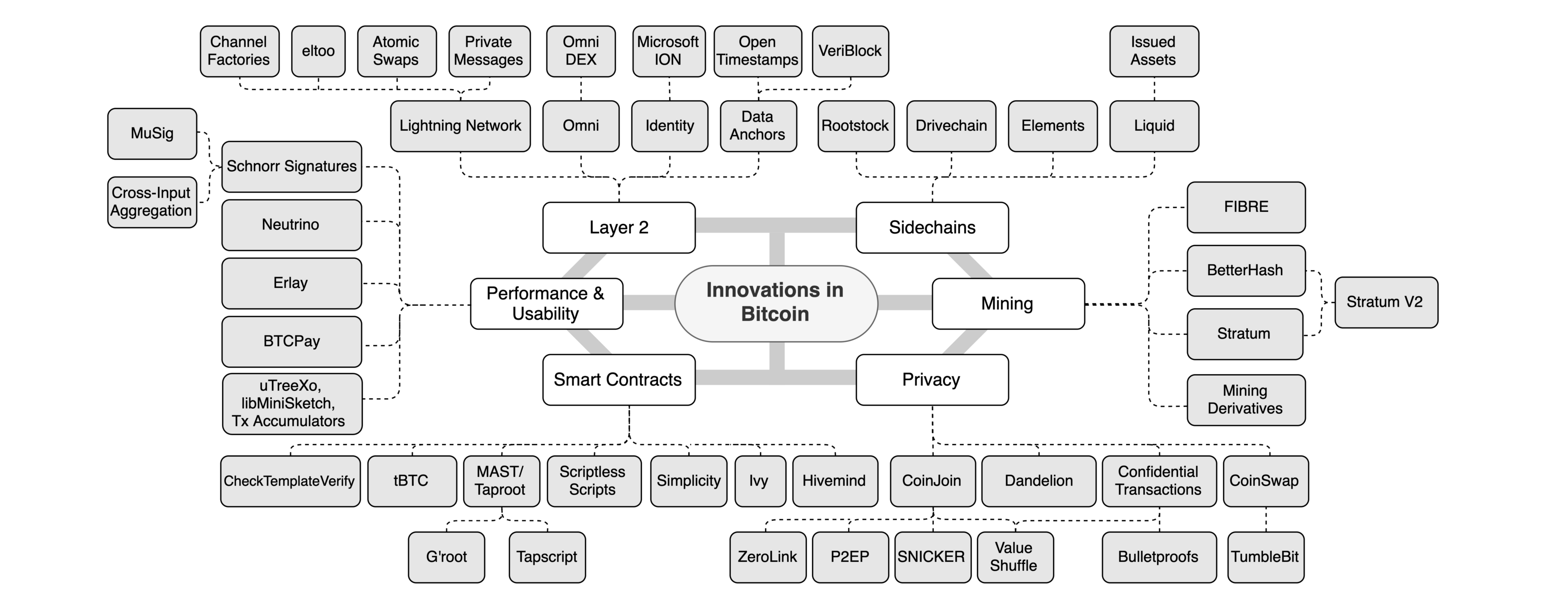

Bitcoin não existe de verdade e Ethereum nunca dá uma dentro. Graças a Lucas Nuzzi, da Digital Asset Research, por esse fluxograma maravilhoso que, pelo menos, ajuda a organizar o estado do roadmap de inovação e a longo prazo do bitcoin.

Ele me salvou de arrancar o que resta dos meus cabelos e, pelo menos, eu posso me sentir bem sabendo que eu tenho um mapeamento categorizado para usar como referência para quando nossa equipe juntar as linhas do tempo da ótima newsletter Bitcoin OpTech, de John Newberry, e uni-los [com o mapeamento de Nuzzi] às explicações simplificadas de Aaron van Wirdum da Bitcoin Magazine.

Fora da Lightning e das principais atualizações de privacidade, estou mais empolgado com alguns trabalhos (que, à primeira vista, parecem chatos, mas são importantes) sendo feitos no front de software de pools de mineração. Mantenha o bitcoin (o mais) descentralizado (possível).

7. Bitmain não vai estar disponível até 2020

Bitmain pode estar tentando se recuperar após um momento difícil, mas a empresa ainda é uma sobra de sua antiga versão.

Apesar de agora eles terem enviado um documento de registro confidencial com a SEC para funcionar nos EUA, eu me surpreenderia se eles de fato apertassem o gatilho em 2020.

A empresa vai estar avaliada em menos de US$ 12 bilhões que eles esperavam levantar em 2018. Seu principal adversário, Canaan Creative, despencou 45% em suas primeiras semanas de negociação pós-IPO no mês passado.

O timing não poderia ser pior para a Bitmain passar, financeiramente, pelo halving de maio durante um mercado cripto secundário no meio de uma competição mais acirrada do que antes. Você também pode ter ouvido falar do drama deles com o fundador que talvez precise ser resolvido no tribunal.

8. Mineração voltou, baby!

Crusoe Energy Systems, de Denver, no Colorado, está abrindo sua quarta mineradora de bitcoin, pois, recentemente, levantou US$ 70 milhões em financiamento para suas novas sedes.

A empresa é parte de um grupo de empresas que se estabeleceram nos EUA para tomar vantagem da recente explosão de xisto, incluindo a Bitmain e a Layer-1 apoiada pelo DCG.

O interessante é que esses centros de dados meramente usam o excesso de fornecimento do gás natural que, caso contrário seria queimado, quando as empresas de energia literalmente queimam a capacidade porque não tem muito inventório, o que seria mais caro de armazenar ou exportar.

Que tal? Mineradoras energeticamente eficientes!

É um desenvolvimento muito bem-vindo, de uma posição de risco de rede, ter capacidade de mineração mais diversificada por país. Se a IPO da Bitmain vingar, eu esperaria que isso incentivasse ainda mais o desenvolvimento dessas instalações nos EUA em 2020, mesmo apesar do halving iminente.

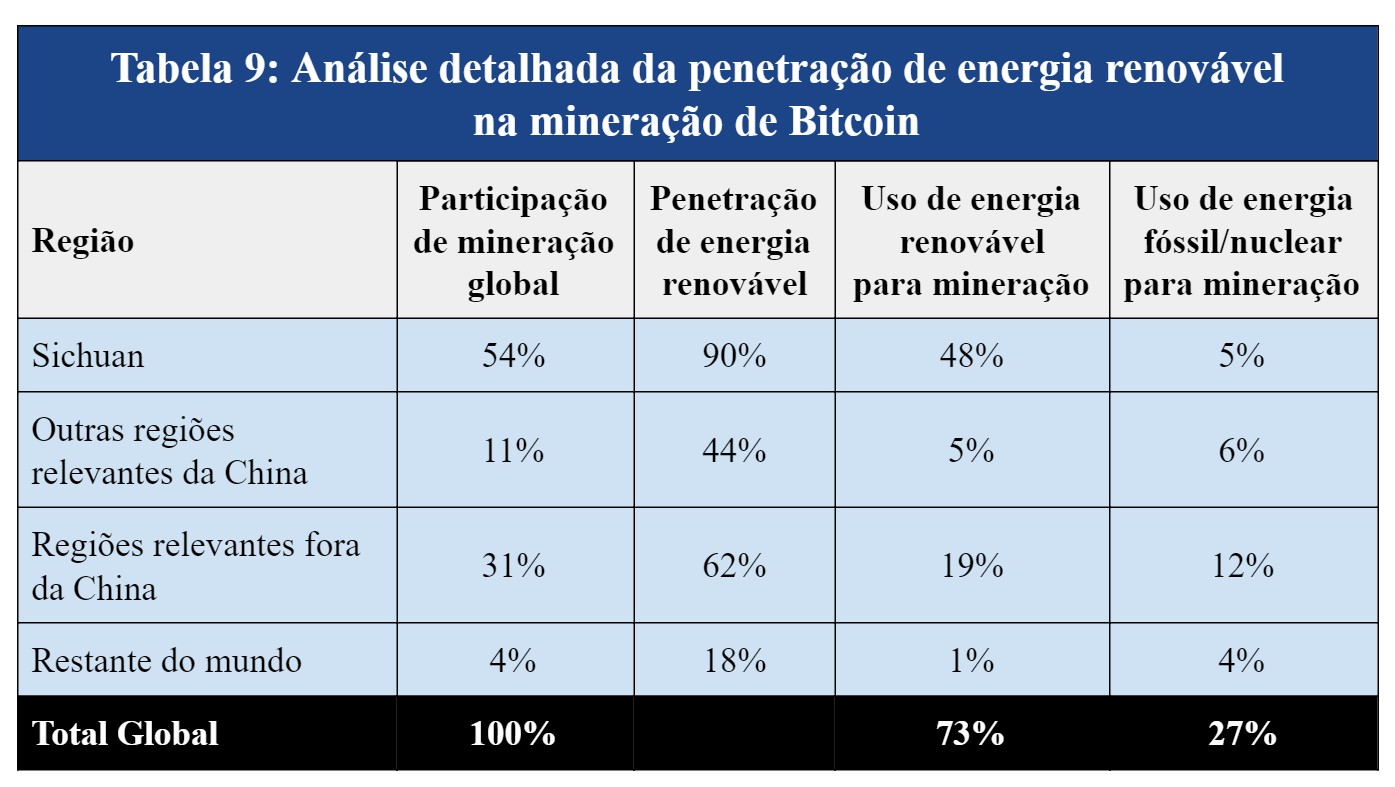

CoinShares publicou seu relatório recente sobre mineração de bitcoin na semana passada, que descobriu Sichuan totaliza 54% da mineração global.

Geopoliticamente arriscado, mas também com valor positivo para o universo cripto hoje, já que 90% dessa capacidade é alimentada por energia renovável.

9. Sidechains? Finalmente?

Parecido com os da Lightning, sidechains de bitcoin ainda não ganharam muito espaço desde o whitepaper muito promovido da Blockstream em 2014.

Estamos bem longe de ter uma visão completa das sidechains com mínima dependência de confiança, mas sidechains “federais”/centralizadas (por exemplo, gerenciadas por consórcio) como Liquid e RSK, estão começando a ver algumas melhorias.

BTSE, uma dentre as 23 parceiras iniciais no lançamento da rede Liquid, está planejando levantar US$ 50 milhões em uma oferta de tokens, uma das primeiras e de mais alto nível, na Liquid.

O token funcionaria da mesma forma que os tokens existentes nas corretoras, em que BTSE usaria 30% de toda a receita para comprá-los de volta e queimá-los.

Houve muita reclamação dos críticos no “CryptoTwitter”, falando sobre a hipocrisia da comunidade de Bitcoin que, por sua vez, passou anos criticando ICOs e projetos de token.

A minha opinião é que tokens de corretoras — como quase valores mobiliários com verdadeiras receitas de empresas para apoiá-los — são produtos bem mais interessantes do que o seu mero utility token de 2017.

Mas eu concordo com o ceticismo sobre a BTSE. De jeito nenhum eles vão levantar os US$ 50 milhões que estão buscando levantar. Estão uma ano atrasados e com menos ERC-20.

Money on Chain, uma startup de DeFi, anunciou recentemente que estava lançando uma plataforma DeFi na RSK. A plataforma iria oferecer um sistema de empréstimo de bitcoin de garantias, similar à MakerDAO, no sidechain da RSK.

A tendência de alta é que DeFi no bitcoin poderia alavancar a liquidez e estabilidade do bitcoin a fim de oferecer uma alternativa convincente à DeFi na Ethereum. A tendência de baixa é que ainda vai ser difícil criar, do zero, um ecossistema de DeFi no bitcoin usando sidechains centralizadas.

Não apenas os desenvolvedores ficariam céticos ao confiar em um modelo de “confiança” centralizadas, mas também ficariam ansiosos ao abdicar da componibilidade do crescente ecossistema DeFi da Ethereum.

Bitcoin de sidechains são uma versão inferior da infraestrutura de financiamento e empréstimo da Ethereum até que se prove o contrário (*postei e saí correndo*).

10. “Canários” de privacidade de bitcoin

Está acontecendo uma grande guerra social sobre privacidade e, quando se fala em cripto, monero e zcash estão na linha de frente.

Monero precisa, teoricamente, ser o ativo mais difícil de ter suporte nas corretoras, de um ponto de vista complacente, porque todas as suas transações são anonimizadas sem querer via o esquema de círculos de assinatura do protocolo.

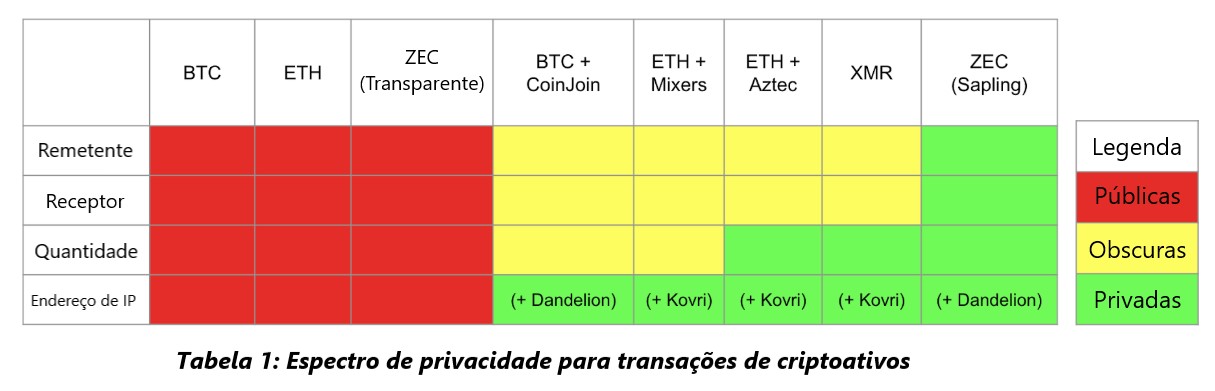

Mas é o zcash que vai ser o “canário” de privacidade na mina de carvão regulatória. Zcash oferece “endereços-T” desprotegidos junto com seus assustadores “endereços-z” (completamente anônimos).

Já que as corretoras podem deixar de dar suporte aos endereços-t e verificar o remetente (em tese), Zcash poderia correr menos risco de ser deslistada da maioria das principais corretoras globais.

Se o ativo tiver dificuldades em ter suporte das corretoras, é um sinal de que as atualizações de privacidade do bitcoin também irão apresentar um enorme risco de cumprimento.

A equipe da Multicoin me deu um manual excelente sobre privacidade, de leitura extremamente recomendada para entender melhor as tendências importantes de 2020.

Multicoin chega a uma conclusão diferente do que a minha (que chains privados são inúteis, já que a privacidade é uma característica “bifurcável” em qualquer rede), mas a equipe vende, a curto prazo, o meme da “privacidade desde o início” e desprezam zcash porque seu desempenho foi horrível e ignoram o impacto nas altas taxas de inflação que fizeram com que zcash, temporariamente, fosse um ativo fascinante.

De um ponto de vista técnico, até Multicoin considera o zcash como o melhor do mercado. O argumento deles é que a privacidade do bitcoin por obscuridade é “boa o suficiente”. Veremos.

Se sua vida dependesse de realizar uma série de transações de cripto de forma privada, você não realizaria essas transações na área verde? Se sua resposta envolve uma moeda que não seja o bitcoin, então existe um caso de investimento para essa moeda.

Outras moedas de privacidade que dependem do consenso proof-of-work enfrentarão uma difícil batalha.

Se você olhar para a pressão que o zcash sofreu nos primeiros três anos, antes de seu halving no quarto trimestre de 2020, é impossível se empolgar sobre Grin, em que vai demorar duas vezes mais para sua inflação cair ao nível do zcash.

É muita pressão de venda por muito tempo, desqualificando-o de um ponto de vista pragmático, e tem que derrotar uma comunidade mercenária e inorgânica de mineradores de moedas virtuais.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)