Como balancear sua carteira entre renda fixa e variável (e lucrar com isso)

Existem basicamente duas categorias de ativos recomendados para investidores de longo prazo, a renda fixa (crédito) e a renda variável (ações), sendo a primeira, em geral, menos arriscada e volátil.

A definição da alocação percentual entre as duas é um dos principais fatores do bom desempenho de uma carteira diversificada. Por isso, é crucial entender como distribuir seus investimentos entre diferentes classes de ativos.

As classes de ativos podem ser definidas como grupos de títulos com características de risco semelhantes. É preciso considerar não apenas a divisão entre ações e títulos de dívida, mas também as diferentes opções dentro dessas classes.

Por exemplo: qual será a sua exposição ao mercado acionário nacional, americano, de países desenvolvidos e emergentes? Qual a divisão mais adequada entre os setores da economia? Quanto devo ter em títulos de dívidas do governo e de instituições financeiras ou empresas? Esses pontos devem ser avaliados após consolidada a alocação estrutural do portfólio.

A divisão adequada entre os ativos deve refletir sua capacidade, disposição e necessidade de assumir riscos. Esses elementos estão intrinsecamente ligados à idade do investidor, sua capacidade de gerar renda e seu conhecimento técnico dos instrumentos financeiros.

Assumir muito risco pode prejudicar o controle emocional e induzir o investidor a vender em momentos de crises. Já o contrário, não tomar risco pode impedi-lo de ter o retorno necessário para chegar no objetivo determinado. Portanto, será preciso calibrar e definir seu nível pessoal de risco e expectativa de retorno desejados.

Opinião de grandes investidores

Embora o percentual destinado a cada classe de ativo seja algo individual, há algumas regras e conselhos que podem auxiliar na tomada de decisão.

Benjamin Graham em “o investidor inteligente”, disse: “sugerimos como regra norteadora fundamental que o investidor nunca deve (?) ter menos de 25% ou mais de 75% de seus recursos em ações ordinárias, com consequente variação inversa de 75% a 25% em títulos.

Há uma implicação aqui de que a divisão padrão deve ser igual, ou 50-50, entre os dois principais meios de investimento”.

John Bogle, fundador da Vanguard, propôs que “sua posição em títulos de dívida deveria equivaler à sua idade, com o restante em ações.

Essa estratégia de alocação de ativos pode servir às necessidades de muitos investidores – ou mesmo da maioria – perfeitamente bem, mas nunca pretendi que fosse mais do que uma regra prática, um ponto de partida para seu processo de análise”.

Sendo assim, para ele, uma pessoa de 30 anos poderia ter 30% em títulos de dívida de bons pagadores e o restante em ações. Um recém-aposentado de 60 anos, por sua vez, deveria ter 40% em ações e o restante em renda fixa. A ideia central é que quanto maior o horizonte de tempo disponível para o investimento, mais favorável fica a opção da alocação em renda variável.

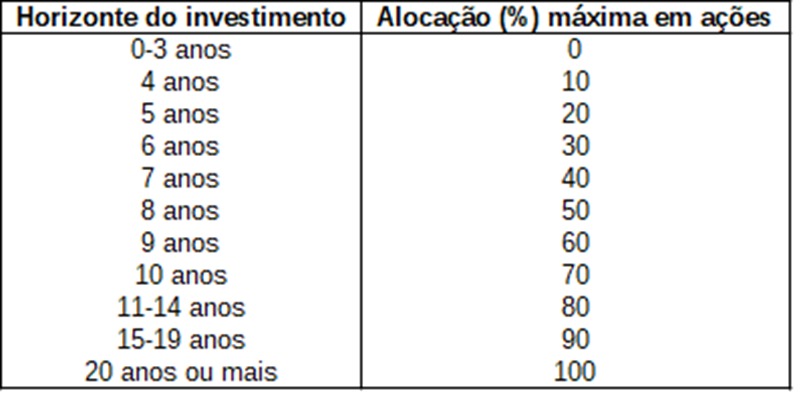

No tocante ao prazo, Larry Swedroe fez a seguinte recomendação quanto ao horizonte do investimento:(ressaltando que a tabela a seguir deve ser usada apenas como base inicial, uma vez que cada investidor possui seu perfil de risco).

O horizonte do investimento é um fator essencial a ser considerado no planejamento da alocação estrutural. Quanto mais longo for o período, maior será a capacidade de recuperação das quedas do mercado e a possibilidade de desfrutar da maior expectativa de retorno do mercado de ações em relação aos títulos de dívidas.

O desempenho volátil do mercado acionário sempre foi motivo de preocupação para os investidores, mas é preciso avaliar os dados históricos. Entre 1926 e 2015, a bolsa americana registrou retornos negativos em vários períodos.

No entanto, ao observar a tendência geral ao longo do tempo, mostrou os seguintes fatos.

Enquanto 46% dos dias apresentaram retornos negativos, a maioria dos trimestres (68%), anos (74%), períodos de 5 anos (86%) e de 10 anos (94%) tiveram retornos positivos. E durante esse intervalo, nenhum período de 20 anos registrou retornos negativos. Essas estatísticas revelam a importância de avaliar o horizonte do investimento ao optar pela renda variável.

Ativos

A base de uma boa estruturação de portfólio deve considerar que as alocações em renda fixa são para aumento da segurança e redução da volatilidade total. A tendência natural é assumir riscos por meio das ações, não através dos títulos.

Outro aspecto é buscar eliminar riscos específicos que não são compensados e, dentro do possível, personalizar sua carteira conforme o seu momento atual de vida, visando adaptar o capital que você tem à necessidade de maior retorno ou de menor risco.

O reequilíbrio ao longo do tempo costuma ser a parte mais difícil para os investidores, principalmente na manutenção dos percentuais predefinidos, já que é contraintuitivo.

Muitas vezes será exigido que se venda uma parte de um investimento que subiu e compre mais do que caiu, ou aportes maiores em ativos em declínio, ou com menor rentabilidade.

Será preciso bom senso na definição da sua alocação estrutural, bem como uma avaliação sincera e correta do perfil de risco e das finalidades dos investimentos.

Feita a divisão adequada do seu portfólio entre renda fixa e renda variável, o processo se tornará mais equilibrado e aumentará as chances de atingir os seus objetivos financeiros.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)