Fed espera inflação baixa e muitos empregos, mas pode não conseguir nenhum, alertam economistas

Quando o banco central norte-americano adotou um novo arcabouço de política monetária 18 meses atrás, pensou que poderia entregar não só desemprego baixo, mas também inflação baixa.

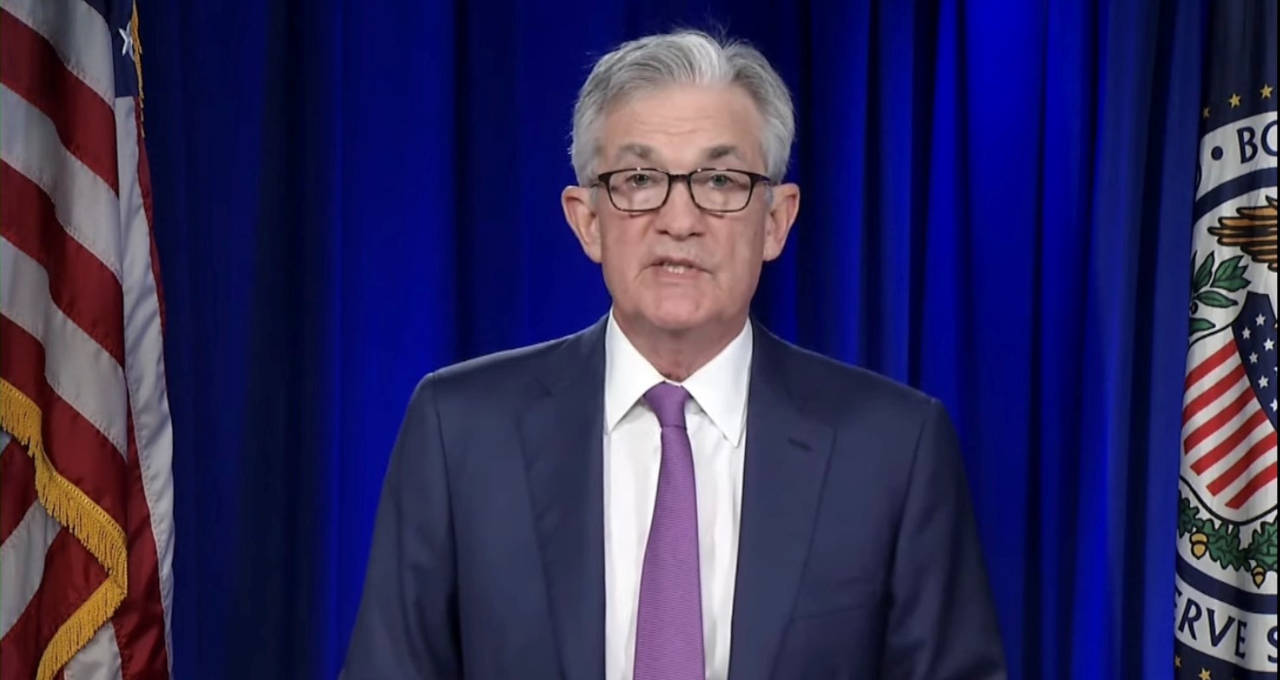

O Federal Reserve pode acabar com nenhum dos dois, escreveram cinco economistas de grandes bancos e acadêmicos em ensaio crítico divulgado nesta sexta-feira, que traça um cenário em que o chair do Fed, Jerome Powell, e seus colegas sejam incapazes de controlar a inflação alta e forçados a uma decisão “muito cara” de aumentar taxas de juros para patamares tão elevados a ponto de desacelerar a economia e aumentar o desemprego, apagando os ganhos para trabalhadores que os próprios formuladores de política monetária ajudaram a gerar.

Duas autoridades do banco central uma das quais ajudou a elaborar o novo manual do Fed e outra relativamente recém-chegada que sinalizou de forma mais agressiva preocupações com a inflação serão chamadas nesta sexta-feira para avaliar a análise dos autores em um simpósio organizado pela Booth School of Business, da Universidade de Chicago.

A nova abordagem, apelidada de “paradigma Powell” pelos escritores, foi adotada em agosto de 2020 e, com base em como a economia se comportou na última década, visava fortalecer o mercado de trabalho o máximo possível, enquanto antecipava que a inflação não avançaria tão rapidamente de forma que não pudesse mantida perto da meta de 2% do Fed.

Os benefícios percebidos foram válidos. Os autores descobriram que períodos de baixo desemprego como o atual, com taxas de desocupação em torno de 4% ajudam a diminuir as lacunas persistentes entre, por exemplo, trabalhadores brancos, negros e latinos e entre aqueles com maior escolaridade comparados àqueles com menos.

Mas a pandemia e a política monetária em resposta a ela agora “derrubaram algumas das premissas” sobre as quais a nova abordagem se baseava e, em particular, deixaram o Fed com uma inflação atualmente em níveis não vistos desde a década de 1980, escreveu Seth Carpenter, do Morgan Stanley; Ethan Harris, do Bank of America; Peter Hooper, do Deutsche Bank; Anil Kashyap, professor da Universidade de Chicago, e Kenneth D. West, professor da Universidade de Wisconsin.

Eles disseram ser possível que o Fed seja capaz de reduzir o ritmo das altas de preços com aumentos constantes, mas modestos, dos juros ante o atual nível próximo de zero para cerca de 3% entre agora e 2024, sem provocar nenhuma mudança imediata na taxa de desemprego o cenário ideal para os formuladores de política monetária.

A psicologia pública favorável, com empresas e famílias agindo como se a inflação fosse permanecer sob controle, faz “a maior parte do trabalho… Portanto, o Fed não precisa ser preventivo para conter a inflação nem precisa esmagar a economia” para recuperar o controle, escreveu o grupo.

Mas a partir daí os dilemas se aprofundam. De acordo com simulações desenvolvidas por eles e a depender se a economia pós-pandemia inclui mais ou menos uma escolha entre inflação e empregos, o banco central pode ser forçado a aumentar a taxa de juros para níveis talvez duas vezes mais altos e ver a inflação permanecer elevada e a taxa de desemprego avançar para entre 5% e 6% durante vários anos.

Isso seria um golpe para as esperanças do Fed de uma recuperação “ampla e inclusiva” no mercado de trabalho dos EUA, com a maior taxa de desemprego atingindo com mais força as minorias raciais e étnicas e os menos instruídos.

Os resultados “levantam algumas questões para o Federal Reserve daqui para frente” se, depois de prometerem que poderiam gerar inflação estável e desemprego baixo, os formuladores de política monetária tiverem que escolher novamente entre um ou outro.

“Qualquer um dos resultados, seja exacerbar a desigualdade, seja aceitar anos de inflação alta, está repleto de risco político”, concluíram.

Inflação Disseminada

O presidente do Fed de Chicago, Charles Evans, um dos principais arquitetos da nova estrutura do banco central, deve falar no evento Booth, assim como o diretor do Fed Chris Waller, que tem sido um dos mais francos ao dizer que o banco central precisa agir mais rapidamente para controlar a inflação.

O Fed deve elevar a taxa de juros em sua reunião de março. No entanto, a ata da mais recente reunião do banco central reconhece implicitamente a aposta que o Fed fez ao deixar sua política monetária ultraflexível, com taxas de juros em zero e compra constante de títulos, em vigor por tanto tempo.

Forças inflacionárias então vistas como “transitórias” estavam agora se ampliando pela economia, destacou a ata, e começaram a influenciar investimentos empresariais e decisões salariais de maneiras que poderiam persistir.

Esse é o tipo de dinâmica que Carpenter, Harris e outros autores ressaltaram que poderia forçar o Fed a fazer escolhas de política monetária mais duras: se a experiência recente da inflação ditar o que empresas ou famílias esperam que aconteça no futuro e como elas começam a se comportar, podem ser necessários aumentos dos juros –e piores resultados de emprego– para reverter esse pensamento.

A ênfase em empregos “possivelmente rendeu certa boa vontade para o Fed”, afirmaram os autores. “Mas quando a próxima recessão chegar e a desigualdade aumentar… quais serão as consequências?”

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)