O bitcoin é um bom ativo de refúgio?

Após uma final de semana com mais ocorrências de coronavírus na Itália, Irã e Coreia do Sul, mercados em todo o mundo entraram em pânico conforme investidores começaram a entender os possíveis impactos econômicos de uma pandemia global.

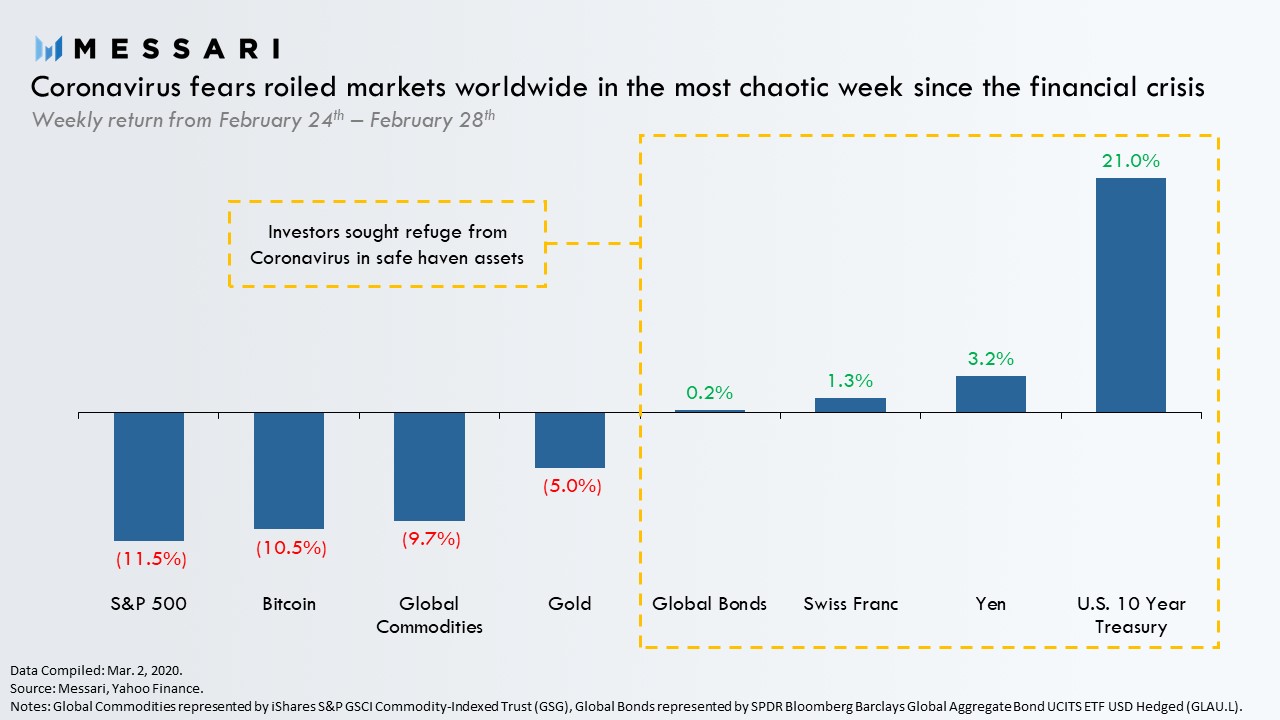

Mercados acionários globais passaram por sua pior semana desde a Crise Financeira Global (CFG) de 2008. As dívidas negociáveis do governo dos EUA dispararam bastante e os rendimentos despencaram para seu menor nível da História.

Ativos de refúgio tradicionais, como o iene japonês e o franco-suíço também, também dispararam conforme investidores buscaram se proteger da agitação, liquidando quase todo o restante durante o processo.

O bitcoin não ficou imune à ação, caindo mais de 10% durante a semana, assim como outros ativos de risco e até mesmo o ouro.

No entanto, embora o bitcoin tenha caído assim como os outros ativos de risco na semana passada, o caso do bitcoin como um ativo de refúgio não é desconsiderado.

Bitcoin não é uma proteção contra uma recessão.

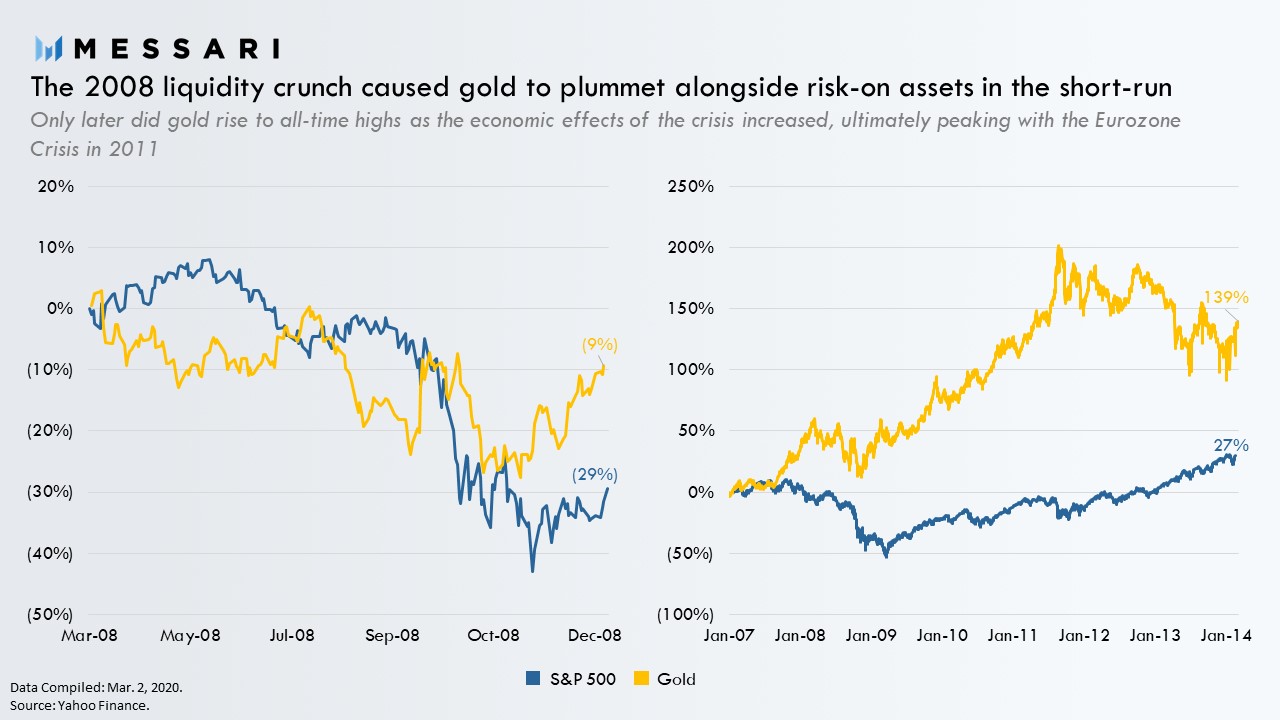

Parecido com o ouro, que também é retido para fins especulativos a curto prazo, a diminuição de liquidez que tivemos na semana passada pode fazer com que investidores vendam bitcoin a fim de atingirem os limites de liquidez de seus outros investimentos no portfólio.

Não devemos esperar que o bitcoin retenha valor em períodos de tremendo estresse financeiro e o desempenho da semana passada não deve ser algo surpreendente. A mesma coisa aconteceu com o ouro durante a CFG.

Em vez disso, o bitcoin é uma proteção contra as moedas fiduciárias. Ele não fornece proteção à recessão da economia, e sim à má administração dos sistemas monetários de fiduciárias.

A melhor dinâmica de rastreamento não é ver o desempenho do bitcoin conforme os mercados despencam devido à ameaça do coronavírus, mas sim de como é o desempenho dele em resposta aos incentivos dos bancos centrais em mitigar os impactos econômicos do vírus.

Enquanto o bitcoin falhou em fazê-lo, os futuros incentivos poderiam ser bem diferentes. Em resposta ao coronavírus, os bancos centrais do G7 parecem estar prontos para realizar a primeira iniciativa coordenada desde 2011.

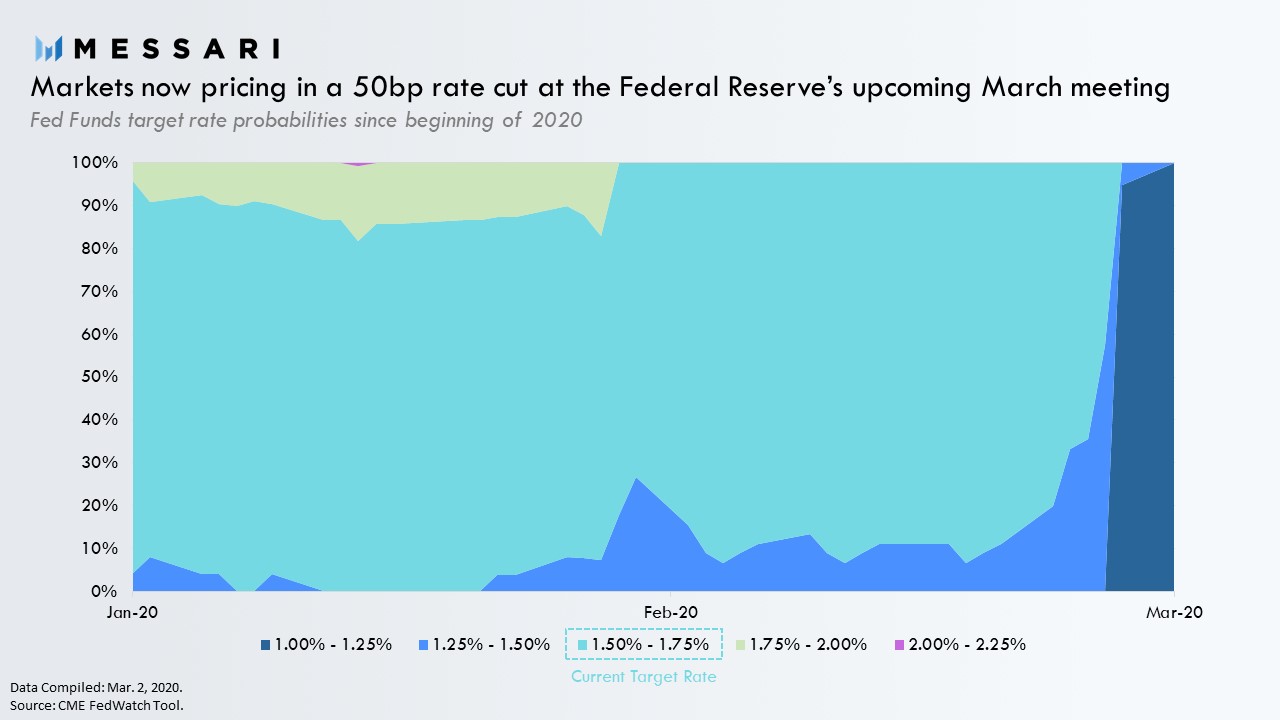

Apesar de muitos economistas acreditarem que os possíveis impactos econômicos causados pelo vírus não possam ser aliviados com políticas monetárias, agora os mercados esperam que o Federal Reserve corte taxas de juros em 50 pontos de base após sua próxima reunião no dia 18 de março.

Esse será o maior corte desde a CFG. O corte pode acontecer bem antes se o Fed decidir agir rapidamente.

O bitcoin era muito pequeno e insignificante para responder de forma objetiva aos grandes acontecimentos monetários do passado, como a terceira flexibilização quantitativa (QE3) de 2012. Nessa época, o bitcoin estava sendo negociado há apenas um ano e custava pouco mais de US$ 10.

Agora, com uma capitalização de mercado de US$ 160 bilhões, ainda pode parecer pequeno e ser considerado como uma boa opção para investidores se protegerem. Porém, dessa vez pode ser diferente.

Em contrapartida dos incentivos monetários anteriores, as próximas iniciativas podem ser maiores e mais reacionárias do que antes desde a QE3. Agora, a infraestrutura institucional está aqui e o bitcoin pode estar pronto para ela.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)