Por que os bancos brasileiros lucram tanto com a crise?

A atividade econômica retração de 0,18% no primeiro trimestre e outra retração de 0,13% no segundo trimestre de 2019 de acordo com o Índice de Atividade Econômica do Banco Central (IBC-Br) trazendo à tona como o país estava, até então, sem perspectivas de melhora por conta da recessão.

Vale destacar que este índice também ajuda o Banco Central a tomar decisões sobre a próxima taxa de juros, a SELIC, bem como a mensuração prévia do PIB, lembrando que o Bacen também possui o papel de regular os bancos brasileiros.

Enquanto isso o lucro do setor bancário, no Brasil, continua crescendo independente da situação econômica do país. Mesmo a maior economia da América Latina, que é o Brasil, se recuperando da forte recessão, os principais bancos brasileiros de capital aberto do país estão batendo recorde atrás de recorde com faturamentos bilionários em pleno caos social e conflitos político.

Mas você sabe de que forma está sendo gerado todo esse lucro? Confira nos tópicos abaixo:

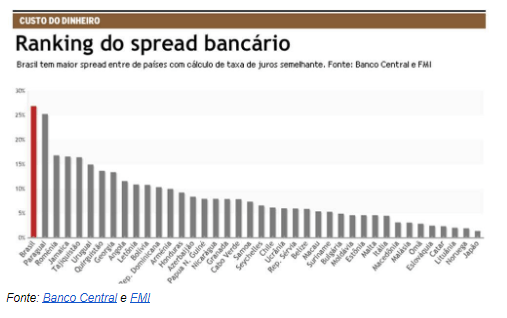

1) Spread Bancário

Assim como toda mercadoria o dinheiro também têm um preço. Quando um autônomo decide vender uma mercadoria, o lucro, se baseia no preço da revenda, ou seja, a diferença entre o valor da compra e o valor que estipulou como venda; E isso também acontece com o setor bancário. Os bancos brasileiros faturam com a diferença entre o valor arrecadado para captar dinheiro e o que cobram para emprestá-lo à pessoas físicas e jurídicas através de empréstimos

Essa diferença é chamada de spread bancário e o preço inicial cobrado pelo dinheiro é em grande medida baseado na taxa básica de juros, selic. O Brasil é conhecido por ter um dos maiores spreads do mundo.

2) Seleção de crédito

Quando os bancos brasileiros selecionam quais pessoas podem ter acesso ao crédito seja ele um cheque especial, consignado ou pessoal, na verdade estão protegendo o lucro. Uma vez que é difícil conseguir crédito através da análise de score e cadastro positivo. Como há ainda muita burocracia os riscos dos clientes não restituírem o valor devido começa a diminuir consideravelmente.

Além disso todos os investimentos feitos, seja em renda fixa ou variável, através dos bancos brasileiros são reinvestidos trazendo retornos maiores que a inflação de modo que aumentem ainda mais seus lucros.

3) Juros altos

Um desdobramento da seleção de crédito é a cobrança de altos juros para quem pega dinheiro emprestado do banco. Recordando que em junho de 2019, o Banco Central definiu a menor taxa da SELIC, desde 1997, para 6,0%, enquanto os juros do cheque especial cobrado pelos bancos brasileiros é recorde batendo 322,23% ao ano, de acordo com o Banco Central em junho de 2019.

Os bancos brasileiros tentam justificar as altas taxas usando como argumento o cenário de recessão vivido pelo Brasil. Fazendo com que o setor fique na defensiva evitando perdas. Desta forma, fica evidente que a reserva de emergência em títulos com liquidez diária se faz altamente necessária para que não seja necessário recorrer aos bancos em um imprevisto. Para descobrir mais sobre estes investimentos é só clicar aqui.

4) Oligopólio

A baixa competição entre os bancos brasileiros potencializa a concentração do setor no país e se tratando do Brasil, logo vem à cabeça 4 ou 5 nomes dos principais que aqui atuam. Isso restringe o mercado e os efeitos são sentidos diretamente nas pessoas físicas e pequenas empresas, pois estes bancos possuem uma parcela muito maior do mercado.

Se houvesse no mínimo o dobro de bancos brasileiros, todo o processo de abertura e cessão de crédito seria certamente mais eficaz. Como hoje não há uma concorrência acirrada um banco está atento nas ações dos demais e desta forma as taxas não caem. Em um mercado concentrado é mais simples observar as ações da concorrência e por vezes o mercado fica travado. Esta realidade está mudando com a chegada dos bancos digitais disputando com taxas cada vez menores.

5) Demissões

Com o avanço da tecnologia, a tendência é que os bancos migrem cada vez mais para as plataformas digitais e diminuam os custos com as agências, toda essa operação gera lucros e esta diferença não é repassada para os clientes de forma que as tarifas continuam as mesmas aumentando ainda mais as receitas dos bancos.

6) Serviços

Não obstante, as economias geradas por todo esse corte dos colaboradores e a diminuição com os gastos por parte da infraestrutura, todos os serviços do banco incluindo as tarifas bancárias prosseguem sendo as maiores para os clientes.

Um dos serviços mais rentáveis dos bancos brasileiros é o cartão de crédito. Que possui um juros -quando entra no modo rotativo- de 253,2% ao ano, que é a média do mercado. A inadimplência do consumidor gera altos rendimentos ao setor uma vez que o cliente paga mais de um terço do valor que utilizou.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)