Seth Klarman: Dez lições de uma lenda do mercado financeiro

Na conferência de acionistas da Berkshire Hathaway de 2022, Warren Buffett confessou que existe um livro que ele lê “quase diariamente”.

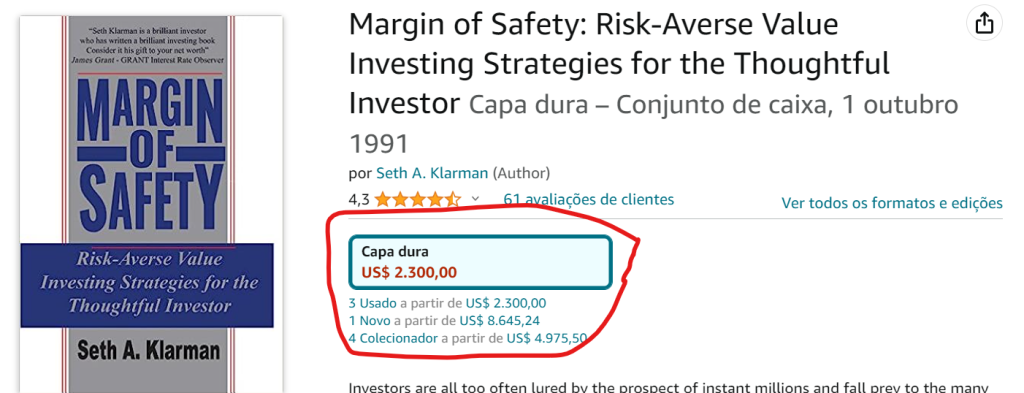

O livro é tão desejado e tão raro que as únicas versões disponíveis na Amazon não saem por menos de US$ 2.300. Isso mesmo: DOIS MIL E TREZENTOS DÓLARES.

O nome do livro é Margin of Safety e foi escrito em 1991 por um dos maiores value investors de todos os tempos: Seth Klarman. O próprio nome da obra já nos diz muito sobre sua filosofia de investimento – o termo foi introduzido por Benjamin Graham, o pai do value investing e mentor de ninguém menos que Warren Buffett.

Klarman é CEO e fundador do Baupost Group, um dos maiores hedge funds do mundo sediado em Boston, com quase 28 bilhões de dólares sob gestão. Seu retorno é simplesmente espetacular: 20% ao ano nos últimos 30 anos, feito que deu a ele o apelido de “O Oráculo de Boston”.

É muito difícil encontrar qualquer aparição pública dele, mas recentemente ele esteve no podcast Capital Allocators e compartilhou com a audiência um pouco da sua sabedoria como investidor e discípulo do value investing.

O episódio é uma verdadeira aula de investimentos e a seguir vou compartilhar com vocês as dez lições que eu tirei da conversa:

1. O mercado não é eficiente “Complexity can be an investors friend”.

Segundo a experiência de Seth, ao se juntar as peças de histórias complexas, as oportunidades aparecem e são incrivelmente óbvias.

Segundo a teoria dos mercados eficientes, tais oportunidades não deveriam existir. Rebatendo esta teoria, Seth diz que assim como muitas outras, ela não se aplica na prática: “In theory, every theory works, but in practice a lot of them don’t (..) It’s like riding a horse by sitting on the fence and observing a bunch of horses, or you can go and ride on a horse, it is as simple as that”.

É deste pressuposto que nasce a filosofia de value investing, em que o investidor busca encontrar e arbitrar as diferenças entre preço e valor justo de um ativo.

2. Quem pensa igual a todo mundo não tem como ser um investidor de sucesso “People talked a good game but didn’t put their money where their mouth is”.

O Baupost Group foi criado justamente quando seus fundadores – que queriam investir o próprio dinheiro – perceberam que todos os gestores compartilhavam das mesmas opiniões, sendo que a maioria deles não colocavam o próprio dinheiro no próprio fundo.

O consenso acredita que todo mundo deveria ter as top sete ações do momento e investir somente em empresas listadas em índices de ações.

Por outro lado, Seth gosta de investir em empresas que ainda não estão nos índices, as quais tendem a negociar com desconto. Dessa forma ele acredita não correr o risco de sofrer com um fluxo vendedor de uma empresa que pode sair do índice e ainda leva a opcionalidade de entrar fluxo comprador no momento que a empresa for adicionada a um índice.

“You are not going to make money by outsmarting people on widely followed stocks with an undifferentiated opinion”.

Uma vez um analista do Merril Lynch ligou para Seth perguntando o que o banco poderia oferecer e a resposta dele foi: “não quero que você me ligue para falar do valuation de Microsoft ou IBM, isso é perda de tempo. Quero que você me ligue quando ficar sabendo de um título ou uma ação que você nunca ouviu falar ou que um acionista grande esteja vendendo.

3. Ser um value investor não é fácil “Value investing is like watching a paint dry but you bring a hair blower”.

Apesar de parecer fácil comprar um ativo abaixo de seu valor justo e vender por um preço igual ou superior a esse valor, a maioria das pessoas não são pacientes para segurar uma posição por muito tempo.

A grande dificuldade de ser um value investor é que há tempos em que o mercado te chama de idiota todos os dias e incentiva o investidor a rever suas convicções – mesmo que a ação esteja barata, nada impede ela de ficar mais barata.

“The hard thing about investing in general is that the market tells you are wrong all the time”.

A partir do momento que o investidor se convencer que o preço está trazendo uma informação valiosa, ele acabará sendo convencido pela opinião popular. Afinal, é ela que dita o preço dos ativos.

Porém, o investidor terá sucesso no momento em que passar a entender que o mercado é um ser maníaco que às vezes vende ativos a preços muito baixos ou compra eles a preços exorbitantes.

4. O investimento oportunístico O Baupost Group não tem analistas especializados em determinados setores e/ou empresas. Na realidade, o grupo tenta ter uma visão mais global e gasta seu tempo tentando encontrar as oportunidades.

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)