Bruno Eiras: desmistificando o crédito estruturado – cessão fiduciária da carteira de recebíveis

Dando continuidade à nossa série sobre as principais características dos ativos de crédito estruturado, neste artigo comentaremos sobre os principais tipos de securitização, com enfoque no tipo que mais gostamos e investimos aqui na Devant: a cessão fiduciária da carteira de recebíveis. Caso não tenha visto o primeiro artigo da série, que discorreu sobre a sobregarantia de recebíveis, clique aqui.

A securitização é uma opção que vem sendo cada vez mais acessada para financiar projetos imobiliários no Brasil. Não é à toa que no último ano as emissões de CRI (Certificado de Recebíveis Imobiliários) superaram R$ 15 bilhões– volume inferior somente ao registrado no ano de 2019, de mais de R$ 17 bilhões, devido à pandemia, que freou alguns desses projetos.

A securitização é uma alternativa para os incorporadores que, até então, contavam somente com o financiamento bancário tradicional. Ela alcança principalmente aqueles que estão localizados fora dos grandes centros financeiros.

Existem algumas modelagens de antecipação de recebíveis comuns no mercado. Grandes empresas podem optar pelo CRI corporativo, cujo risco é sustentado por seu próprio balanço patrimonial. Varejistas como shoppings centers podem, por exemplo, utilizar o mecanismo de antecipação do fluxo de seus contratos de aluguéis para obtenção de funding. Outra opção quando o ativo também já está performado, ou seja, 100% construído, é a venda total ou parcial da carteira, o chamado true sale.

Por último, há a cessão fiduciária de recebíveis, tipo de securitização para a qual damos preferência aqui na Devant, muito em razão da relação de risco x retorno que ele costuma apresentar. Nesse modelo de operação toda a carteira de recebíveis é cedida, mesmo que o volume antecipado para o incorporador seja inferior ao valor total da carteira – o que geralmente acontece.

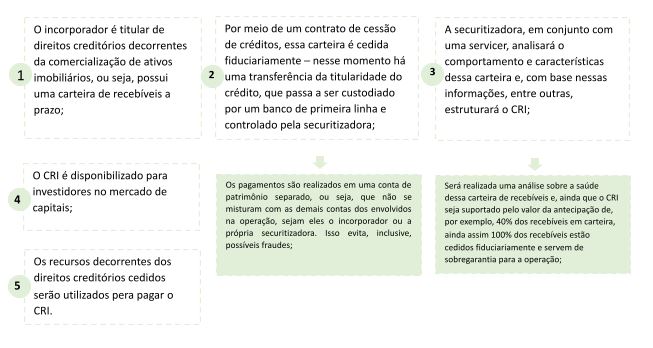

Em termos práticos funciona da seguinte forma:

A título de exemplo, imaginemos uma carteira de recebíveis a prazo trazida a valor presente no valor de R$ 100 milhões. Nessa hipótese, ao analisar a operação, foi definida a antecipação de R$ 40 milhões via processo de securitização.

Porém, a totalidade dos R$ 100 milhões é cedida para a operação e, com isso, todas as parcelas pagas pelos mutuários mensalmente, serão realizadas na conta de patrimônio separado do CRI. Teremos, então, R$ 60 milhões que servirão de sobregarantia para a operação. Além disso, por se tratar do que denominamos uma carteira “viva”, novas vendas, distratos e depois revenda, também serão considerados e servirão como garantia adicional.

Outra característica importante desse tipo de securitização é a coobrigação da empresa emissora e, em muitos casos, até mesmo o aval dos sócios na pessoa física, os quais possuem a responsabilidade financeira na hipótese de eventual inadimplência da carteira de recebíveis. Nesse caso, eles deverão recompor a sobregarantia original ou amortizar extraordinariamente, para o reenquadramento da operação.

Esse tipo de estrutura traz benefícios importantes para a operação como um todo. Além de aumentar a “gordura” de recebíveis, mantém o alinhamento da empresa emissora ao conservar a qualidade da carteira de recebíveis do empreendimento e a dívida, dificultando intenções de fraudes e mitigando o risco do incorporador, visto que 100% dos recursos entrarão primeiramente na conta do CRI e somente o excedente retornará para a empresa – ocorre apenas após o pagamento do CRI.

Em nosso próximo artigo, comentaremos sobre a alienação das cotas das Sociedades de Propósito específico, detentoras dos ativos imobiliários. Não deixe de ler!

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)