Comunidades cripto tentam defender seu território de grandes fundos de capital

A natureza do capital de risco (“venture capital” ou VC) está mudando. Embora o surgimento da indústria de capital de risco date do século XIX, o conceito explodiu nos anos 1960 após o apoio bem-sucedido à startup de semicondutores Fairchild Semiconductor.

Embora o capital — a capacidade de fornecer milhões de dólares — tenha sido a principal fonte de valor no início, o acesso ao capital está se tornando cada vez mais commoditizado.

O amadurecimento da internet e o advento das criptomoedas aceleraram ainda mais a commoditização de capital por conta da capacidade de distribuir facilmente a informação e o valor de transferência, respectivamente.

Conforme a indústria cripto amadurece, a indústria de capital de risco não está balanceada, pois capitalistas de risco estão sendo enganados. Esses são os sinais da próxima evolução do capital de risco.

O canário na mina de carvão

Analisando o passado, PoolTogether — o protocolo de loteria “sem perdas” — atuou como o canário proverbial na mina de carvão para o que estava por vir em futuras rodadas de financiamento cripto.

A Proposta de Melhoria da PoolTogether de número onze (PTIP-11) visava arrecadar US$ 7 milhões do protocolo da PoolTogether em troca de 5,38% do fornecimento total de tokens POOL.

A rodada estratégica incluiu alguns fundos de capital de risco, que recebem tokens a um desconto de 35% com um “bloqueio” de um ano, seguido de uma distribuição semanal após o período de bloqueio (a previsão é que os tokens sejam distribuídos por dois anos).

A comunidade se aborreceu. Em maio, o mercado ainda estava inconsistente (ETH estava sendo negociado a US$ 3 mil), mas POOL estava oscilando e a comunidade da PoolTogether estava aflita, pois grande parte dos membros não conseguiu participar do processo.

Já que a rodada estratégica foi relativamente baixa, com a participação de apenas quatro fundos de capital de risco, a comunidade e os fundos conseguiram chegar a um acordo amigável — graças a Leighton Cusack, fundador da PoolTogether, que conseguiu fornecer uma proposta melhor (a PIPT-13) para a comunidade.

A nova proposta reduzia a quantia do acordo para US$ 6 milhões, a um desconto de 30%, fornecida pelo Maven Capital, empresa europeia de capital de risco, que se comprometeu a depositar capital de risco ao protocolo da PoolTogether.

No fim, a comunidade PoolTogether gastou 76% da alocação do token pelo primeiro acordo (24% de taxa de poupança) enquanto recebe 85% do capital original (uma perda de apenas 15%).

A capacidade da comunidade da PoolTogether em forçar a negociação com empresas de capital de risco demonstra as inversas dinâmicas de poder em redes cripto descentralizadas e líquidas.

Porém, infelizmente, os sinais de alerta só aumentam.

O primeiro tremor na mina

SushiSwap, corretora descentralizada (DEX) com quase US$ 3 bilhões a mais de capital bloqueado em seu protocolo do que a PoolTogether, elevou a experiência com financiamentos, a reação da comunidade e o entretenimento da PoolTogether.

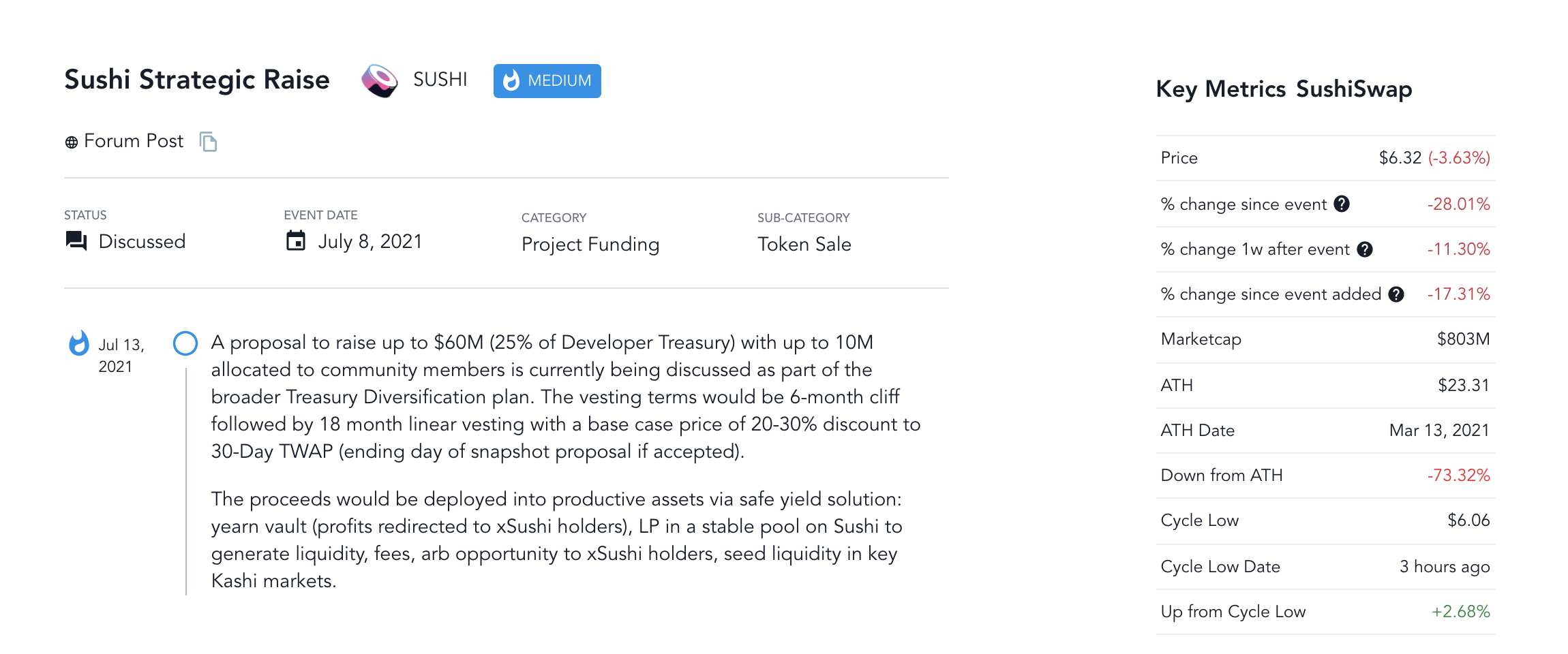

Para fins de contexto, a SushiSwap está realizando uma rodada estratégica bem parecida, usando sua tesouraria, para um grupo de investidores de capital de risco.

Os termos do acordo são os seguintes:

– tamanho do acordo: US$ 60 milhões (25% da tesouraria de desenvolvimento) com até US$ 10 milhões alocados a membros da comunidade;

– período de distribuição: a cada seis meses durante 18 anos;

– desconto entre 20% a 30%.

A rodada da SushiSwap foi coliderada por Pantera e Lightspeed Venture Partners — Lightspeed fez uma das melhores apostas de financiamento de todos os tempos. Mesmo que uma parte da rodada tenha sido alocada à comunidade, as pessoas ainda estavam aborrecidas.

Dentre os mais de 268 comentários restantes, muitos eram de membros da comunidade expressando o quão injusto era o desconto, o quão grande era a rodada, o quão curto era o período de distribuição e quão vaga era a proposta de valor.

Muitos dos fundos de capital de risco, incluindo os colíderes, responderam às críticas, explicando o motivo dos descontos e o valor que esses fundos podem trazer à duvidosa DEX (Lightspeed e Pantera publicaram seus pareceres).

No geral, os principais motivos pelos quais fundos de capital de risco podem fornecer valor incluem:

– obter capital circulante ou para o crescimento;

– usar as relações e conexões dos fundos de capital de risco;

– chamar a atenção (marcas ajudam);

– consultar, apoiar, orientar;

– encorajar outras empresas de portfólio a firmarem parcerias com o protocolo;

– garantir outros parceiros a longo prazo, incluindo aqueles do setor financeiro tradicional.

Tanto na rodada estratégica da PoolTogether como na da SushiSwap, fundos de capital de risco defendiam que os descontos são justos por conta do bloqueio de capital e do valor que esses fundos podem fornecer aos protocolos.

Embora os fundos tenham explicado, no fórum do SushiSwap, como o bloqueio de capital valia o desconto e alinhado os incentivos a longo prazo, membros da comunidade não se convenceram de que todos os 20 fundos iriam fornecer o mesmo valor ou que o curto bloqueio seria igual para todos os envolvidos no longo prazo.

A lógica da comunidade, de que nem todos os fundos seriam agentes a longo prazo, é, de certa forma, válida.

A equipe do Defiance Capital começou a vender imediatamente — para serem melhores investidores a longo prazo, coisa e tal —, e o Twitter rapidamente notou a decisão.

DeFiance & defimaximalist.eth already preparing themselves for the raise https://t.co/6t3FZVxsSz pic.twitter.com/HtWoh4rXg0

— PEPO uni/acc (@0xPEPO) July 15, 2021

Defiance respondeu, afirmando que têm uma responsabilidade fiduciária na venda de tokens e que suas ações não precisam ser explicadas ao público.

Ainda assim, eu realmente acredito que fundos de capital de risco podem fornecer valor se os interesses estiverem alinhados a longo prazo. FutureFund gastou alguns milhões para obter o domínio “sushi.com” para a SushiSwap.

Sam Bankman-Fried (SBF) e a Alameda são grandes defensores da Sushi desde o início. Outros fundos de capital de risco estão contratando novos funcionários, fornecendo capital em acordos e conexões são mais importantes do que as pessoas imaginam.

Porém, esse valor é “fraco” — interpessoal — em vez de “forte” — com verdadeiros desenvolvimentos técnicos — e a comunicação é muito difícil.

A comunidade da Sushi está bem insatisfeita, pois um monte de fundos de capital de risco entraram para garantir seu desconto de 30% por um bloqueio de 15 meses. É provável qu grande parte dos membros da comunidade Sushi aceitem esse acordo!

Felizmente, os investidores de capital de risco perceberam a indignação e responderam à altura. SBF apresentou boas soluções, incluindo um bloqueio duplo, que justifica o desconto e os incentivos a longo prazo.

Amy Wu, da Lightspeed, concordou em remover o desconto e estender o bloqueio. Tudo parecia bem e encaminhava para uma solução até Jeff Dorman entrar na conversa.

We took in the feedback from the community already and removing the discount. On top of that we’re also extending the lockup/vesting period. Without agreeing to a lockup what prevents anyone from buying/selling the position without any further value add? https://t.co/sGvL0Af8T8

— Amy Wu (@amytongwu) July 18, 2021

Arca, a empresa de gestão de investimentos de Jeff, é uma grande compradora de moedas. Possui 7,5% do fornecimento da Sushi, adquiridos no mercado.

Arca rebateu a proposta da rodada estratégia com uma oferta de aquisição de até US$ 10 milhões de tokens SUSHI a um prêmio de 30% pelo preço atual em 16 de julho.

A empresa afirma que SUSHI é negociado abaixo de seu valor justo de mercado e, assim, não deve estar vendendo uma grande porcentagem do tesouro.

Além disso, a contraoferta propôs que o SushiSwap não precisava de US$ 60 milhões, pois US$ 10 milhões devem ser suficientes para financiar operações ou implementados ao protocolo na forma de stablecoins.

Não houve atualização sobre a nova proposta ou percepções sobre a possibilidade de considerar ambas as propostas de forma igual (dado que muitos investidores individuais de tokens provavelmente decidirão o resultado).

Ainda assim, essa situação é inédita, pois enviou ondas de choque por todo o “Crypto Twitter”, resultando em uma história com altos e baixos e disparate financeiro como uma newsletter sobre finanças.

Ainda veremos o desenrolar da rodada estratégica da SushiSwap no ar e, independente do que aconteça à SushiSwap, a moral da história é que o jogo está virando.

Guerra dos criptoativos:

por que combates fortalecem o ecossistema?

O futuro do financiamento

É um testamento ao poder das redes cripto que, agora, fazem com que renomados fundos de capital de risco tenham que se aproximar da comunidade em uma rodada de financiamento.

A comunidade negociou em nome de seu protocolo e parece que a rodada estratégica irá aumentar o bloqueio enquanto reduz o desconto de 30%. Esse é o acréscimo de valor da comunidade SushiSwap.

No fim, a decisão certa — quer seja aceitando o financiamento de capital de risco e os respectivos termos de acordo — muda de protocolo para protocolo.

Alguns podem usar o capital de forma mais eficiente, ou seja, a arrecadação de mais stablecoin será útil. Outras equipes querem se unir a fundos que sabem que vão apresentar valor, como o Paradigm, ou favorecer fundos que só irão apoiar um projeto de cada vez.

O capital de risco pode fornecer capital mercenário ou valor e a reputação sempre será uma vantagem competitiva para fundos.

Alguns irão arruinar suas reputação com acordos simples (afinal, ainda precisão ganhar dinheiro) enquanto agentes de longo prazo terão sucesso com a publicidade adicional que virá dos blockchains.

Fundos de capital de risco enfrentam pressão cada vez mais das comunidades quando realizam acordos fáceis que não possuem bloqueios significativos ou fundos terão de comprovar que seu valor faz o desconto valer a pena.

Os sinais de alerta da evolução natural da indústria de capital de risco estão se tornando mais frequentes: os acordos são menos privados, as rodadas de financiamento são mais competitivas e as pessoas são mais poderosas.

No futuro, fundos de capital de risco não vão subir, mas a natureza do financiamento está mudando.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)