As melhores corretoras descentralizadas (DEXs) em 2021

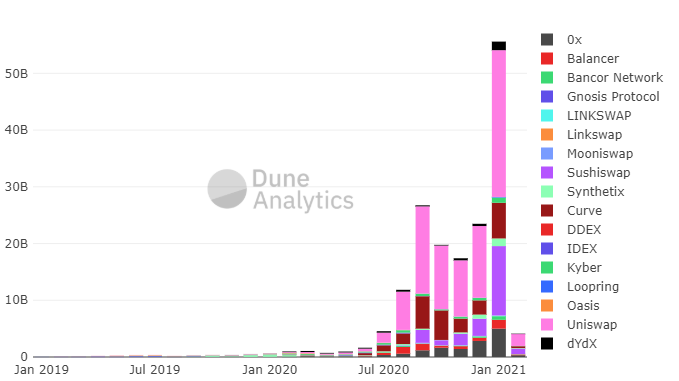

Dados da empresa de análise em blockchain Dune mostram que o volume negociado nas plataformas descentralizadas atingiram novas altas recorde, obtendo um crescimento parabólico nos últimos dois anos.

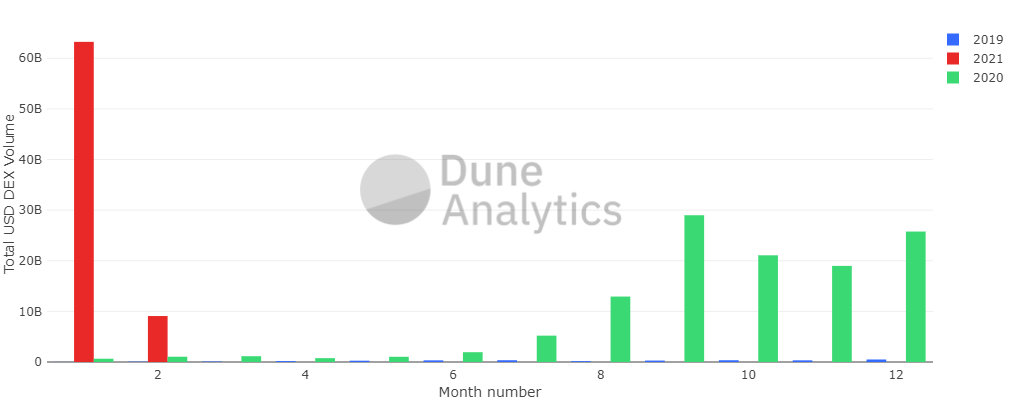

Em janeiro de 2021, o volume negociado em corretoras descentralizadas (DEXs) foi de mais de US$ 50 bilhões — um novo recorde mensal.

Isso quebrou o recorde anterior de US$ 28,9 milhões em setembro de 2020.

Após alguns anos de crescimento mediano, soluções ineficazes e falta de interesse de mercado, o setor DEX pegou fogo e, agora, está se consolidando como uma alternativa viável para corretoras cripto centralizadas.

Esse número é ainda maior quando contrastado ao volume de DEXs de janeiro de 2020, em US$ 644 milhões, e de janeiro de 2019, em US$ 40 milhões. Em um ano, volumes mensais no setor das DEXs dispararam 7.819%, impulsionando o crescimento do ano anterior de 1.510%.

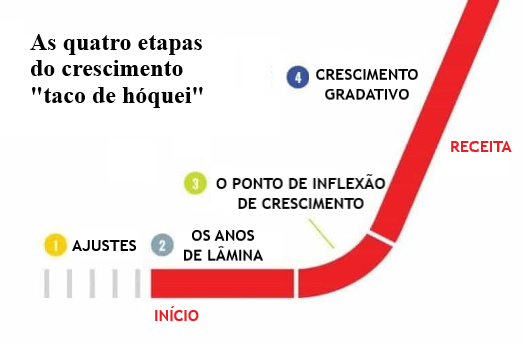

O setor de finanças descentralizadas (DeFi) está passando por um crescimento de “taco de hóquei”, com um tamanho apenas passível de crescimento.

Por que DEXs estão prosperando

O crescimento de volume está sendo direcionado pela crescente demanda para negociar tokens padrão ERC-20, acompanhando uma explosão no setor DeFi desenvolvido na Ethereum. No início de 2019, havia apenas cinco grandes DEXs em operação.

Desde então, o setor evoluiu para incluir nomes como Curve, Leverj, Balancer e Synthetix, que fornecem soluções tecnológicas e mais sofisticadas para a negociação descentralizada por meio de ativos sintéticos e formação de mercado direcionada pela comunidade.

DEXs possuem muitas vantagens inerentes sobre corretoras centralizadas (CEXs), incluindo maior segurança, permitindo que o cliente controle seus fundos, com melhor privacidade e maior inclusão financeira.

Conforme plataformas do mercado tradicional passam por muita turbulência e são acusadas por manipulação de mercado, após o caos do incidente WallStreetBets e GameStop, agora defensores de DEXs estão dizendo: “eu avisei”.

Esta semana, o popular aplicativo de negociação Robinhood tomou a drástica decisão de desativar a compra de certas ações após um aumento de interesse na plataforma para a compra de ativos que tinham poucas vendas.

As compras dispararam com base em estratégias compartilhadas no fórum público do Reddit r/WallStreetBets. Alguns dos maiores compradores desses ativos eram fundos de hedge como Melvin Capital, que agora estão enfrentando grandes perdas após investidores do varejo se mobilizarem.

A ironia é que a Robinhood, empresa cuja missão de democratizar a riqueza e dar uma chance a investidores de varejo de competir em condições iguais com investidores institucionais, basicamente protegeu grandes fundos de hedge.

Após as deslistagens, Robinhood recebeu mais de 100 mil notas com uma estrela em apenas uma hora na Google Play Store, fazendo sua classificação despencar. Em seguida, a Google agiu e deletar essas resenhas negativas.

Conforme usuários se revoltam contra a assimetria de informações nos mercados tradicionais, agora corretoras descentralizadas estão ganhando ainda mais força.

A percepção de valor em mercados realmente acessíveis, em que qualquer um pode competir de forma justa, independente de capital inicial ou opinião, chegou. Corretoras descentralizadas são o destino mais óbvio.

As melhores corretoras descentralizadas

A primeira geração de corretoras descentralizadas (DEXs) criou uma experiência frustrante para usuários.

Embora os processos de negociação e liquidação baseado em blockchain das primeiras DEXs desenvolvidas na Ethereum fornecessem segurança e anonimidade para usuários, investidores se deparavam com “slippage” — diferença entre o preço estimado e o preço obtido —, altos “spreads” — diferenças de preço entre plataformas — e todos os problemas relacionados à baixa liquidez.

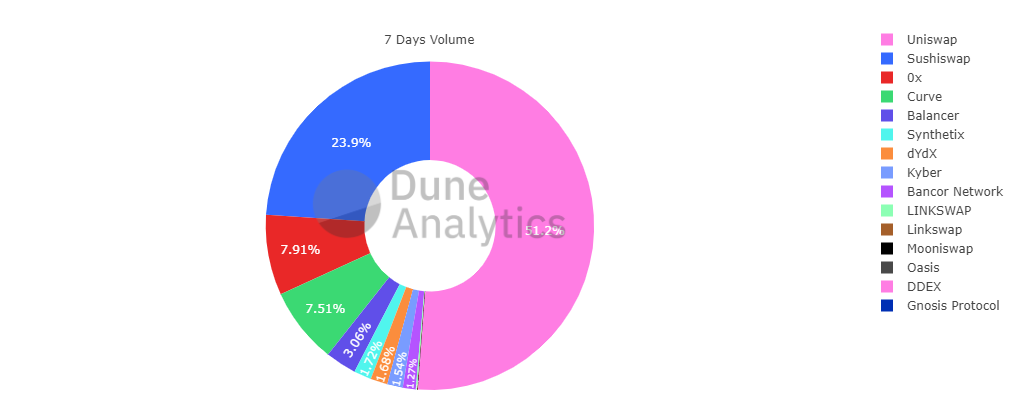

O entusiasmo de investidores é um bom indício de quais são as melhores DEXs e a participação de mercado evidencia bem isso, pois as quatro principais corretoras — Uniswap, SushiSwap, Curve e 0x — totalizam mais de 90% de todo o volume negociado em DEXs.

Dentre elas, Uniswap é a grande líder, com uma participação de mercado de 50,1%, de acordo com Dune Analytics. SushiSwap, um clone da Uniswap, é a segunda maior DEX do setor, evidenciando quão popular é o formador automático de mercado (AMM) inventado pela Uniswap.

Conforme as DEXs de “última geração” Uniswap, Balancer e Curve, desenvolvidas na Ethereum, fornecem aos investidores um sistema de negociação transparente e baseado em blockchain, com menos exigências de identificação (KYC), mas com precificação bem mais estável, melhor experiência e interface para usuários (UX/UI) e uma experiência de negociação bem menos frustrante.

Parte disso foi feito por meio do uso de pools compartilhados de liquidez e modelos algorítmicos de precificação.

Além disso, os modelos de negócio utilizados por essas DEXs modernas também são populares com formadores de mercado, pois oferecem uma nova renda baseada em rendimento para fornecedores de liquidez, criando uma situação em que todos ganham em um mercado descentralizado.

Você sabe o que é Uniswap?

O principal direcionador da crescente importância de DEXs foi o sucesso da Uniswap, um protocolo de código aberto desenvolvido por Hayden Adams, que permite que usuários convertam tokens padrão ERC-20.

Adams desenvolveu o protocolo com base nas ideias expressadas por Vitalik Buterin, fundador da rede Ethereum, e anunciou a plataforma em um tuíte publicado em 2 de novembro de 2018.

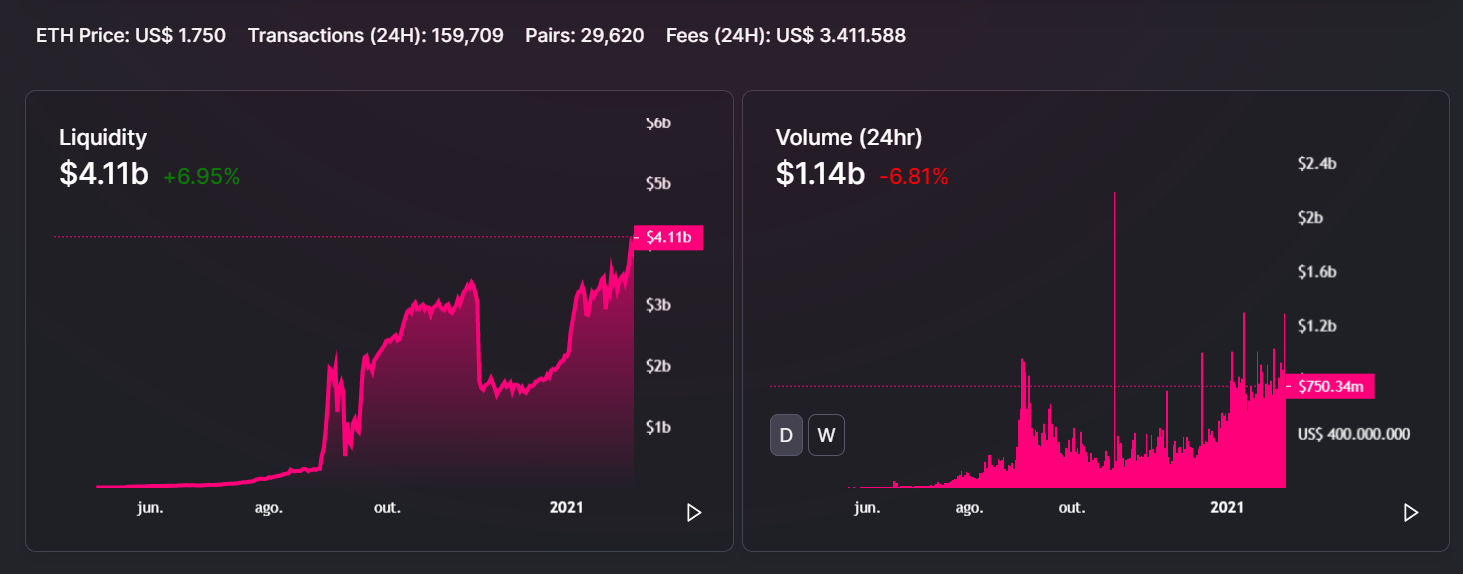

Os volumes negociados diariamente atingiram US$ 30 bilhões em janeiro de 2021, uma alta recorde para a plataforma que cresceu agressivamente no segundo semestre de 2020.

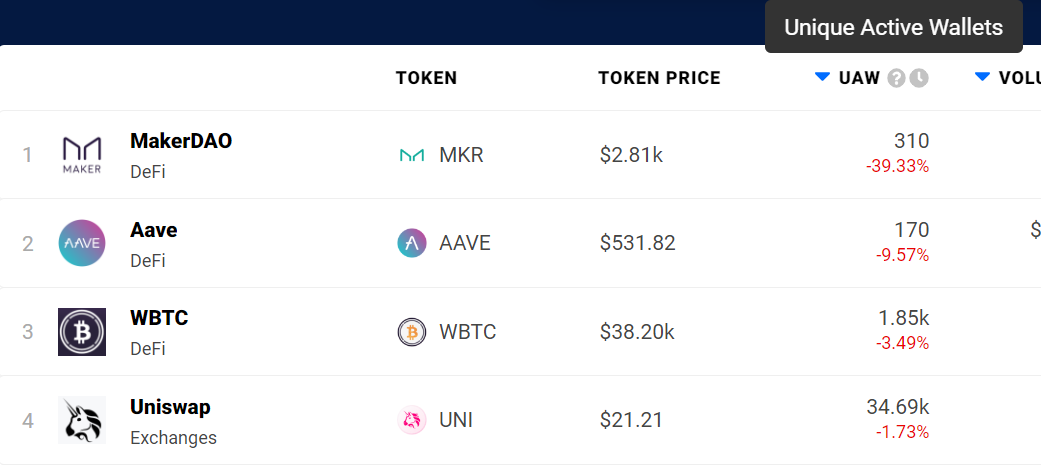

Para fins de comparação, os volumes negociados diariamente na Uniswap agora são maiores do que os de corretoras centralizadas, como Bittrex, FTX e Bithumb. Dados do DappRadar mostra que 34,6 mil carteiras ativas interagiram com a plataforma na última sexta-feira (5).

O protocolo Uniswap foi criado como um mercado descentralizado de diversos pares de negociação de tokens Ethereum, com fornecimento automático de liquidez.

Cada par na plataforma é composto de reservas de liquidez de dois tokens de paridade 1:1 e gerenciados por um contrato autônomo distinto. O modelo permite que qualquer usuário se torne um fornecedor de liquidez (LP) para determinado par se fornecerem as reservas apropriadas aos ativos agrupados.

Usuários que fornecem liquidez a pares de tokens ganham participações proporcionais aos serviços, que podem ser resgatadas a qualquer momento pelo token que representam.

A taxa de negociação de 0,3% cobrada pela Uniswap também é distribuída igualmente entre os fornecedores de liquidez de determinado pool.

O modelo da Uniswap é um exemplo de um formador automático de mercado (AMM) não custodial. Depósito de usuários em pares de negociação são agrupados em um contrato autônomo, que qualquer investidor pode alavancar pela liquidez de conversão de tokens.

Além disso, usuários negociam contra a liquidez disponível em um contrato autônomo (ativos agrupados) em vez de negociar diretamente com uma contraparte, assim como em livros de oferta tradicionais de corretoras centralizadas.

Esse método ajuda investidores a encontrarem swaps mesmo quando pares estão ilíquidos e é uma barreira contra problemas de vantagem e manipulação em DEXs.

Em maio de 2020, a segunda versão da Uniswap 2.0 foi lançada e implementou inúmeras alterações essenciais ao protocolo. Antes, os pools de liquidez tinham de ser criados com ETH e um token ERC-20.

Assim, a segunda versão permitiu a negociação arbitrária entre tokens ERC-20, ou seja, pools poderiam ser criados com apenas dois tokens, sem ether.

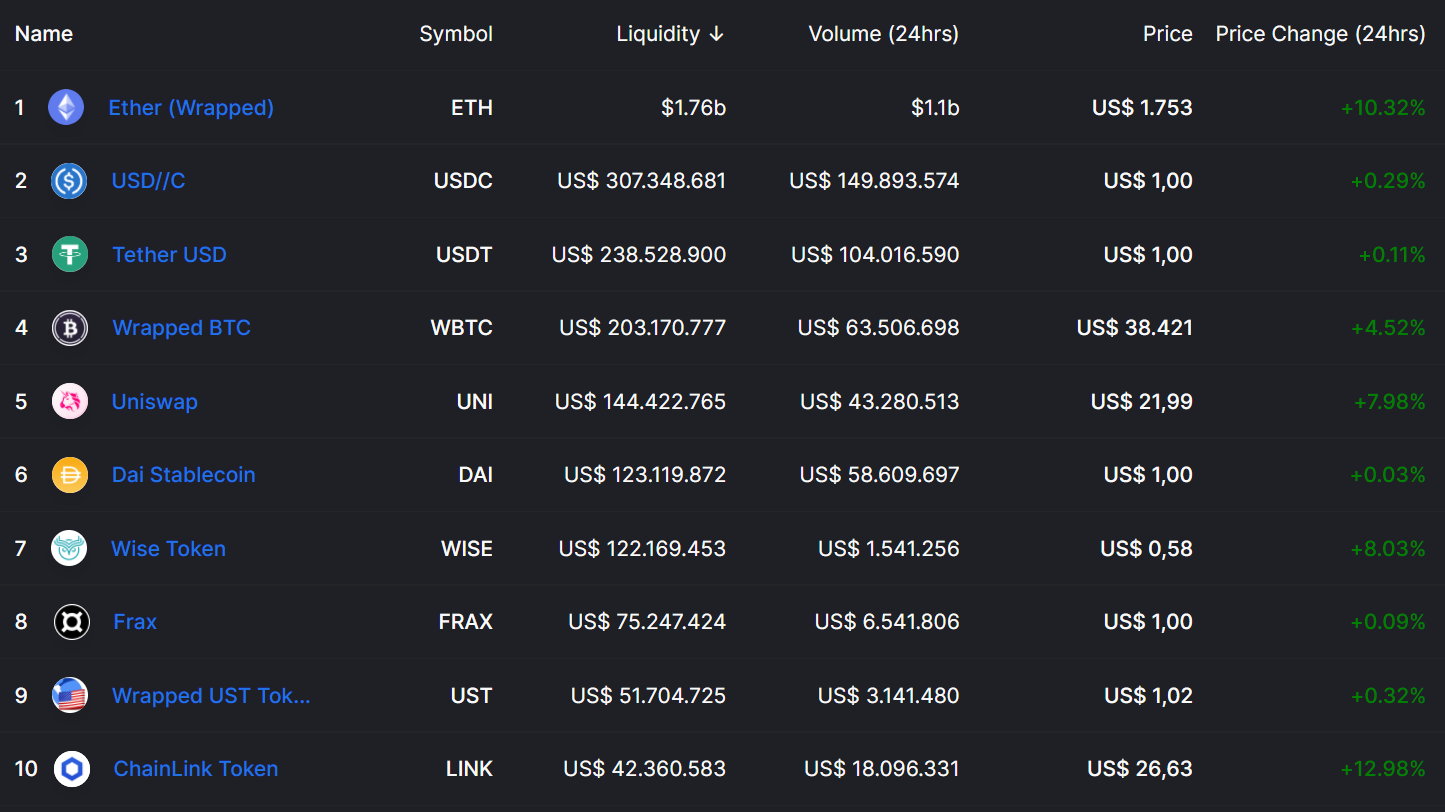

Apesar da disponibilidade de negociação arbitrária entre tokens ERC-20, muitos dos principais pares negociados na Uniswap contêm ETH.

A atualização também acrescentou oráculos de preço, que permitem que outros contratos estimem o preço médio ponderado por tempo (TWAP) de um par em um intervalo específico, bem como swaps-relâmpago, que permitem que investidores recebam ativos e os utilizem em outro lugar antes de pagar por eles depois em uma transação.

Stablecoins, que fornecem rendimentos excelentes para fornecedores de liquidez e são necessárias na participação de esquemas de rendimento DeFi, como o Ypool do Yearn Finance (YFI), são contrapartes em alguns dos pares de negociação mais populares da Uniswap.

Surgimento de tokens DeFi

Além disso, os tokens nativos de protocolos DeFi — Compound (COMP), Aave (AAVE) e Synthetix (SNX) — também são tokens amplamente negociados na plataforma.

Durante a febre DeFi de 2020, quando o valor total bloqueado (TVL) em DeFi atingiu US$ 1 bilhão e os volumes mensais negociados em corretoras descentralizadas atingiu US$ 1 bilhão, uma onda de novas altcoins populares abalou o mercado.

O lançamento de tokens como YFI, UNI e DPI, antes disponíveis apenas para negociação em plataformas descentralizadas como a Uniswap, direcionou usuários à plataforma.

Muitos permaneceram e foram negociados na plataforma após terem sido inicialmente apresentados para negociação com tokens específicos.

Esses tokens DeFi foram criados para atuar como tokens de governança, que dão autonomia para que detentores votem em proposta para atualizar os protocolos nativos desses tokens. Recentemente, ganharam valor como ativos especulativos.

Por exemplo, os tokens nativos dos protocolos DeFi Aave (AAVE), Synthetix (SNT) e Compound (COMP) dispararam 430%, 365% e 87%, respectivamente, nos últimos seis meses.

UNI, o token de governança do protocolo DEX Uniswap, disparou 324% no mesmo período e, atualmente, possui uma capitalização de mercado de US$ 4,15 bilhões. Recentemente, o preço do UNI atingiu uma alta recorde de US$ 15,50.

Cada vez mais projetos DeFi como esses decidem lançar tokens nativos em DEXs como a Uniswap. DEXs permitem que tokens acessem um mercado de negociação sem terem que pagar altas taxas de listagem cobradas por corretoras centralizadas.

São apermissionados, permitindo que qualquer desenvolvedor ou comunidade de token faça uso de uma infraestrutura de negociação publicamente disponível para lançar tokens e criar liquidez para um token via contratos autônomos descentralizados.

Nos últimos meses, Uniswap ganhou novos usuários porque, geralmente, é o único lugar para comprar ou vender um token específico que pode estar indisponível em corretoras descentralizadas.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)