Ibovespa vs IFIX: Qual paga mais dividendos?

A estratégia de lucrar na bolsa apostando em dividendos já é famosa e reconhecida por grandes investidores.

Na B3, por exemplo, há duas opções: ações de empresas ou os fundos imobiliários. Normalmente, analistas recomendam diversificar nas duas classes de ativos, mas qual traz mais retorno quando o assunto é dividendos?

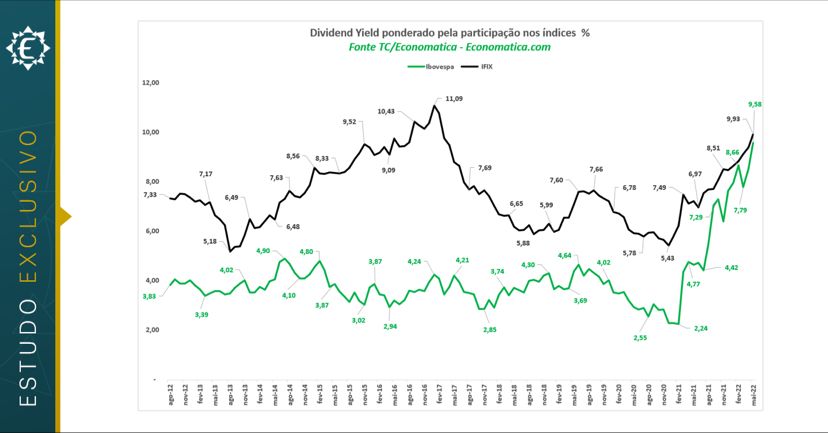

O Economática/TC, em estudo conduzido por Einar Riveiro, publicou levantamento que comparou o rendimento de dividendos dos dois principais índices da bolsa: o Ibovespa, com as ações, e o Ifix, que reúne os principais fundos imobiliários.

E o levantamento mostrou que os rendimentos do Ibovespa estão encostando nos rendimentos do Ifix.

Veja o gráfico a seguir:

O dividend yield ponderado do Ibovespa no final de maio é de 9,58% contra 9,93% do Ifix. É o maior nível do Ibovespa desde 2012.

Um dos fatores que podem explicar esse fenômeno é o fato do Ibovespa estar barato. O dividend yield considera o valor das ações ou das cotas, no caso dos fundos.

Em relatório, o Safra destaca que as ações de empresas brasileiras são atualmente negociadas a preços atrativos.

A instituição vê o Ibovespa negociando a um P/L (preço sobre lucro) para 2023 de 6,9 vezes, bem abaixo da média histórica de cinco anos, de 11,15 vezes.

“Entendemos que a abertura da curva de juros no mercado local já carrega um prêmio excessivo, e o fraco desempenho de nomes ligados a economia doméstica, combinado com a alta nos preços das commodities, levou as ações brasileiras para um nível de precificação bastante atrativo”, afirmam Azevedo, Pinheiro e Dória.

Além disso, os analistas acreditam que as companhias estão em condições mais saudáveis do que em momentos de estresse de mercado anteriores e a inflação parece próxima de um topo, com o Banco Central (BC) sinalizando mais um ou dois aumentos da taxa Selic.

Segundo o Safra, um cenário de estagnação econômica persistente pode até servir como potencial catalisador para as ações, uma vez que uma atividade econômica mais fraca tende a gerar um processo desinflacionário mais forte do que o mercado espera, o que poderia servir de gatilho para o mercado de ações.

Participe do grupo Comprar ou Vender no Telegram!

Faça parte do grupo do Comprar ou Vender no Telegram. Você tem acesso em primeira mão às principais indicações de investimentos dos analistas brasileiros e estrangeiros e ainda participa das discussões sobre os temas. Entre agora para o nosso grupo no Telegram!

Com Diana Cheng

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)