Entenda o Tesouro Direto

Por Débora Duarte, do Yubb

Quando se fala em investimentos, dificilmente não se fala do Tesouro Direto. Tem aquele seu amigo que já investiu, o jornalista comentando na TV, os anúncios das corretoras… Você sabe que existe, que é do governo, mas, afinal, o que é Tesouro Direto e como ele funciona?

Os investimentos financeiros são divididos entre renda fixa e renda variável. Dentro dos investimentos em renda fixa, existem os públicos e os privados. Já os públicos são os do Tesouro Direto!

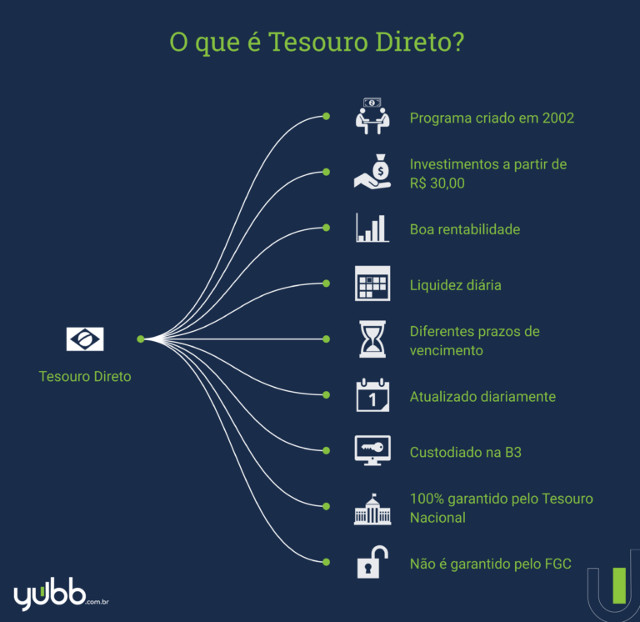

Com a partir de R$ 30,00, você consegue investir em títulos do Tesouro Nacional, ou seja, do Governo Federal. Sim, com só R$ 30,00! “Mas por que ele foi criado? É um investimento vantajoso?”. Para entender melhor, confira o infográfico abaixo e, claro, continue lendo nosso post =)

Por que foi criado?

Quem pensa que o Tesouro Direto é antigo, está enganado. Na verdade, ele não é um tipo de investimento e sim um Programa criado pelo governo em parceria com a BM&F Bovespa em 2002 para vender títulos para pessoas físicas pela internet.

Como vimos aqui, investimento nada mais é do que você emprestar dinheiro para uma instituição de forma que, em troca, você receberá uma quantia maior. No caso do Tesouro Direto, você está emprestando dinheiro para o governo federal.

Assim como outros emissores, é uma forma que o Tesouro Nacional criou para captar recursos para si mesmo. Ou seja, o seu dinheiro pode ser usado para o governo investir em determinados setores da sociedade – saúde, educação, moradia, transporte entre outros.

Outro objetivo da criação do Tesouro Direto é democratizar os investimentos. Isso porque, como a gente já disse, é possível investir com a partir de R$ 30,00!

Características

Os títulos do Tesouro Direto são atualizados diariamente no site do governo com os tipos disponíveis e suas rentabilidades. Os investimentos podem ser prefixados ou pós-fixados dependendo da opção que você escolher (vamos ver isso melhor mais para baixo!).

Se você aplicou seu dinheiro em algum título público, ele será custodiado na B3 (antiga BM&FBovespa). Isso significa que o investimento feito está registrado em seu nome, o que traz uma grande segurança. A B3, responsável pela custódia, cobra 0,3% de seu investimento ao ano para fazer esse serviço.

Vale dizer que o Tesouro Direto não é garantido pelo Fundo Garantidor de Créditos (FGC). No entanto, ele pode ser considerado uma aplicação extremamente segura já que é 100% garantido pelo Tesouro Nacional. Eles são conhecidos como os investimentos menos arriscados do mercado porque, se o Governo Federal “quebrar”, é muito possível que todas as outras instituições financeiras já tenham “quebrado” antes – incluindo o FGC!

Por mais que seja bastante seguro, é possível SIM perder dinheiro no Tesouro Direto (como em todo investimento, né?). Isso acontece por causa de uma de suas características mais importantes: a liquidez diária.

Ao emprestar seu dinheiro para o governo, você pode retirá-lo a qualquer momento, mesmo se for bem antes da data de vencimento. Esse é um chamariz para diversas pessoas que têm medo de precisar daquele dinheiro para uma emergência e acabam aproveitando a liquidez diária do Tesouro Diário.

Tenha cuidado! Essa facilidade de tirar o dinheiro a qualquer momento pode te trazer um prejuízo. Como a gente disse, os valores de venda dos títulos e suas respectivas rentabilidades são atualizadas todos os dias. Ao comprar um título, você sabe quanto vai receber na data do vencimento.

Se você resolver tirar seu dinheiro antes do prazo, vai receber o correspondente ao dia de resgate. É aí que mora a pegadinha! Se, no dia em que você tirar o seu dinheiro, o valor de venda for menor do que o valor que você tinha estabelecido, você perde dinheiro. E o contrário também acontece: , você pode ganhar ainda mais do que tinha previsto. Tudo depende dos das taxas e preços do dia.

Diferentes tipos

O Tesouro Direto não é só um. Na hora de investir, você pode escolher entre cinco tipos de investimento.

Tesouro IPCA: é um pós-fixado que tem como indexador a inflação, ou seja, o IPCA.

Tesouro IPCA com juros semestrais: é um pós-fixado indexado também ao IPCA, mas você pode ganhar seus rendimentos de seis em seis meses e não só no prazo final

Tesouro Prefixado: possui uma taxa prefixada que permanece a mesma durante todo o período do investimento.não depende de nenhum fator.

Tesouro Prefixado com juros semestrais: possui uma taxa prefixada que também permanece igual durante todo o período do investimentonão depende de nenhum fator, mas você pode ganhar seus rendimentos de seis em seis meses e não só no prazo final.

Tesouro Selic: é um pós-fixado indexado à taxa Selic e é o único título do Tesouro Direto em que você não corre o risco de perder dinheiro se resgatar antes do prazo de vencimento.

Os cinco tipos estão sempre disponíveis no site do Governo Federal com as variações de prazo de vencimento. Por exemplo: “Tesouro IPCA + 2024” tem o vencimento a validade em 2024. “Tesouro Prefixado 2030” tem o vencimento a validade em 2030 e assim sucessivamente. São diversas opções disponíveis.

Vantagens

Lembra que dissemos que poupança não é investimento? Então! Investir seu dinheiro no Tesouro Direto já é muito melhor do que deixar seu dinheiro “parado” na poupança. É uma aplicação muito fácil e simples de ser feita.

Poupando apenas R$ 30,00, você já pode começar a investir e ter uma boa rentabilidade. Além disso, se você é daqueles que têem medo de precisar do dinheiro investido antes do prazo de vencimento, o Tesouro Direto é um ótimo negócio! A liquidez diária é uma grande vantagem desse investimento – só tome cuidado com as taxas e preços do dia para nao perder dinheiro, ok?

Outro ponto muito positivo é a diversificação. Por existirem cinco tipos de títulos públicos, você pode escolher o que mais se adequa ao seu perfil e definir qual é o melhor prazo de vencimento para conquistar os seus objetivos financeiros.

Por último, a segurança. Quer coisa melhor do que deixar seu dinheiro em um investimento seguro? Por mais que o FGC não garanta as aplicações no Tesouro Direto, o Tesouro Nacional garante e é um ótimo lugar para deixar suas economias.

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)