Fim da festa dos IPOs? Janela não se fechou, mas está mais seletiva (e com empresas melhores)

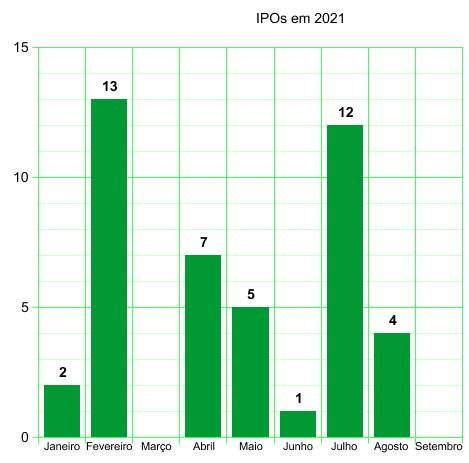

O ano não terminou, mas já registra o maior volume captado de IPOs (Oferta Pública de Ações, em português) da história: até o momento, nada menos que 44 companhias estrearam na Bolsa, somando mais de R$ 64 bilhões.

No entanto, todo esse entusiasmo parece ter esfriado: os últimos meses têm sido marcados por cancelamentos, adiamentos e revisões de faixas indicativas. A rede de academias BlueFit, por exemplo, adiou a sua oferta, assim como o laboratório Althaia, os restaurantes Madero e a InterCement.

A subsidiária da Ambipar (AMBP3), a Environmental ESG (EESG3), que estava com tudo pronto para estrear nesta semana, também suspendeu sua abertura. O culpado: a deterioração das condições de mercado.

Na visão de especialistas ouvidos pelo Money Times não é que a janela de IPOs tenha se fechado. Tanto assim que pelo menos 20 empresas estão na fila da CVM (Comissão de Valores Mobiliários). Mas o mercado ficou mais seletivo e exigente, o que, por outro lado, abre espaço para companhias com teses mais interessantes.

A temperatura não está boa

Não por acaso, o encolhimento do número de IPOs ocorre em um momento de aversão ao risco. O Ibovespa, que há pouco tempo caminhava para fechar o ano em 150 mil pontos, agora terá que se contentar com, no máximo, 121 mil pontos, segundo analistas do Safra.

Outro aspecto que tira os holofotes da Bolsa é a alta da taxa de juros, que pode terminar o ano em 9%, o que deixa a renda fixa mais rentável e o mercado acionário menos atrativo.

“Risco fiscal, instabilidade institucional, pressão inflacionária, dificuldade de andamento das reformas cria um cenário em que o prêmio exigido pelos investidores para os negócios em Bolsa fica mais alto. Isso significa que a empresa terá de pagar mais para levantar dinheiro na Bolsa”, aponta Rodrigo Oliveira, analista-chefe fundamentalista da DVInvest, casa de análise parceira da Blue3.

O sócio-diretor da Alvarez & Marsal, João Pedro Viola, cita ainda os problemas internacionais.

“As sinalizações que o mercado americano tem dado da diminuição dos estímulos, o soluço que o mercado deu com a Evergrande, a crise energética que eleva o preço do petróleo, piora a inflação mundial e aumenta a taxa de juros. Tudo isso pesa contra”, argumenta.

O fenômeno da seca dos IPOs também é sentido em outras Bolsas mundo afora. Pelo menos oito empresas na Europa congelaram os planos nos últimos 30 dias. Em Nova York, a plataforma de bem-estar Better Being e a empresa de software de investimento Allvue Systems Holdings desistiram de realizar ofertas.

Ainda segundo Viola, a temperatura do momento é importante e conta muito quando a empresa precifica a sua oferta.

“O mercado é volátil e sensível à fotografia do momento. Às vezes tem um soluço que não está ligado diretamente aos fundamentos da companhia, mas o mercado utiliza isso para pedir um desconto maior no preço”, aponta.

Bruno D’Avila, analista de renda variável da Mauá Capital, concorda com a visão e afirma que não é porque uma primeira tentativa não deu certo que o modelo está errado. “Temos exemplos de empresas que tentaram uma, duas, três vezes até achar a hora certa de fazer o seu IPO”, completa.

Copo meio cheio

Se por um lado as incertezas desanimam os investidores, por outro um mercado mais seletivo pode aumentar a régua de exigência para que boas empresas cheguem à Bolsa.

“Vivemos um período de excesso de IPOs por conta das circunstâncias mais propícias e agora entramos em uma “normalidade”. Nem tanto ao céu, nem tanto ao inferno. O mercado se desenvolveu e agora teremos um ambiente mais racional, um ambiente mais saudável. Ofertas melhores virão. Teve um reaprendizado do investidor com esse boom de ofertas. É preciso olhar a empresa com profundidade, não dá para investir em tudo”, argumenta D’Avila.

Na opinião de Sussumo Eguti, também sócio-diretor da Alvarez & Marsal, as empresas que provarem ter boa qualidade vão realizar a sua oferta de ações, independentemente da conjuntura mais complicada.

“(Essas empresas) serão bem vistas pelos investidores e chegarão numa expectativa de preço que case com a transação. Tem sido muito comum as operações fecharem no piso da faixa indicativa. Alguns vão sair ou pela qualidade do ativo ou pelo reajuste de preços”, completa.

Apesar disso, ele acredita que a abundância de ofertas vista no começo do ano está mais distante agora.

E 2022?

Se esse ano as condições são mais desafiadoras, para 2022, ano de eleições, as coisas podem ser ainda piores.

“Colocando o histórico de IPOs em anos eleitorais, o cenário atrapalha, com uma eleição que será marcada por uma forte polarização. Vamos encontrar o mercado mais desafiador no primeiro semestre de 2022, onde teremos uma certa incerteza eleitoral. No cenário internacional, se a alta da taxa de juros nos EUA acontecer adiciona complexidade”, argumenta Viola.

Para Oliveira, embora ainda haja interesse das empresas em abrir capital na Bolsa, a tendência é de termos um ano menos aquecido. “Quanto mais acirrada a disputa eleitoral, menor deve ser o número de IPOs”, diz.

Ele lembra que nas eleições de 2010 foram 11 IPOs, em 2014 apenas um e em 2018 três empresas estrearam na Bolsa.

Alternativas

Apesar da secura de IPOs, as companhias dispõem de outros meios para se capitalizarem, como o mercado de M&A (fusões e aquisições), que disparou na pandemia.

Para Luis Motta, sócio da KPMG e responsável pela área de assessoria em processos de fusões e aquisições de empresas, mais do que uma opção, realizar M&As virou uma questão de “sobrevivência”.

“O mercado de fusões e aquisições continuará super ativo. As companhias sempre terão outras alternativas para buscar recursos, como fundos de private equity ou até fazer um movimento com o investidor estratégico”, aponta Viola.

Ainda segundo ele, os fundos de private equity, os fundos de infraestrutura e alguns fundos de dívida também estão bastante capitalizados.

“Muitos desses fundos são captados com recursos lá fora. Como o Brasil está com o câmbio depreciado, isso beneficia a entrada de dinheiro estrangeiro”, completa Eguti.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)