Vitor Miziara: Ibovespa retorna ao valor do início da crise da covid – você compraria agora?

“Nossa que besteira”, “venda de curso”, “Ibov ta 50% acima do preço da crise” …imagino que essas devem ser as primeiras reações ao ler esse título. De fato, eu queria fazer algo chamativo, mas ao mesmo tempo real, como um retrato do movimento atual do mercado e trazendo uma visão diferente do pessimismo visto por ai em relação à risco x retorno.

Preço x Valor

Preço representa um valor financeiro, é quanto você precisa de fato gastar para comprar um produto, serviço ou até mesmo para investir.

Valor é o beneficio daquilo que você compra, é quanto de fato vale e o que te traz de positivo aquele bem/serviço.

“Perceba que eu não falei preço no título da matéria e sim valor”. Em 03/2020 o Ibovespa chegou ao preço mínimo de 61.690 pontos enquanto hoje, no dia que escrevo essa matéria (01/11/2021) ele está custando 104.500 pontos – ainda 69% acima do preço que vimos lá traz.

Mas nesse tempo muita coisa mudou, muita coisa melhorou e em termos de valor, e vou explicar em breve, está mais interessante hoje do que no caos da pandemia.

Como estávamos em 2020 no meio da crise

Gosto muito de uma frase do Peter Lynch, um dos maiores investidores do mundo, que traduzida do inglês é algo parecido como:

“Mais dinheiro foi gasto com proteções e esperando quedas do que com as crises de fato”

Na época estávamos vivendo um cenário de incertezas por conta da pandemia que diferente da crise de 2008, essa era uma crise de saúde que impactaria o mundo inteiro colocando todos em lockdown pela primeira vez no mundo “moderno” se podemos nos chamar assim. Dúvidas sobre quanto tempo duraria, o que aconteceria depois, como seria o cenário pós-apocalíptico, quanto tempo para recuperar depois da vida “voltar ao normal”, haverá vacina ou não, bancos e empresas vão quebrar, e por aí vai…

Olhando pra trás fica fácil falar que era oportunidade pois “é aos sons dos canhões que se compra”, “compre na baixa e venda na alta” e outras frases de efeitos de Instagram, mas na época o caos era generalizado e mais do que isso, dúvidas sobre o futuro, principalmente em relação ao tempo.

Se eu falasse hoje que todos deveriam ter comprado no caos, que o Ibovespa estava barato e as empresas não iam quebrar, me chamariam de “engenheiro de obra feita”, e concordo. E é por esse motivo que não estou olhando mais pra trás, mas hoje usando o passado como referência e daí que voltamos à questão do valor comentado ali atrás e no título desse artigo.

Como estamos hoje?

Você prefere comprar algo quando todo mundo está falando para comprar? Quando as projeções só vão melhorando e você fica como o sentimento de “FOMO” – Fear of missing out – ou seja, “medo de perder o movimento”?

Quando estávamos no auge da crise as projeções eram as piores possíveis. Cenário de quebra de empresas, PIBs negativos no mundo todo, recessão, governos precisando subir dívidas ao máximo para impulsionar a economia e o resultado era a queda de todos índices mundiais. Óbvio né? O mercado precifica antes todos os cenários, do melhor ao pior e do mais ao menos provável.

A XP Investimentos divulgou um relatório nesse fim de semana com o título “Do V ao Vermelho”, uma brincadeira no titulo em relação à recuperação da economia que veio em forma de V (queda forte e recuperação rápida) ao vermelho de agora, revisão para baixo da projeção do PIB de 2022 com diversos trimestres já no campo vermelho, ops…negativo.

Além disso temos como negativo para o cenário e diferente do que havia em 2021, a alta de juros, o custo de oportunidade de investir em algum outro mercado além da renda fixa. Na época da crise chegamos a um juro na casa dos 2% contra os atuais 7,75% de agora e projeção de 10,25% para o ano que vem. Para ser claro, é mais caro o custo de não deixar o dinheiro em renda fixa.

Mas vamos voltar ao mercado e como ele se comporta. Como disse há pouco, o mercado se antecipa aos movimentos. Por que a bolsa fez fundo (mínimas de preço) quando a crise estava começando lá em 2020? Porque o mercado se antecipou mesmo sem saber qual seria o real estrago e na hora de vender e evitar crise, ninguém faz conta.

Quando o cenário começou a ficar mais claro, mais certo que um dia o ritmo voltaria ao normal, mesmo com Bancos Centrais precisando subir juros para conter uma inflação mundial causada pela alta injeção de liquidez nos mercados, os índices começaram a subir.

O cenário hoje não é muito diferente do que vivemos lá trás, mas talvez mais claro e previsível. Por aqui enxergamos em 2022 um cenário de eleições trazendo volatilidade, mais alta de juros, inflação ainda alta, e tudo isso prejudicando a recuperação econômica.

Ok, se já sabemos disso tudo e o mercado também…concorda que (boa parte) está no preço? Sim, preço…não valor.

Valor em Preço/Lucro

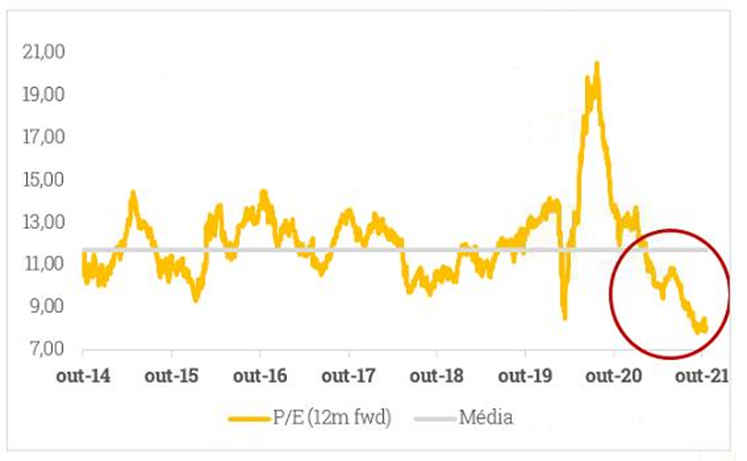

Um dos indicadores mais utilizados para avaliar se o Ibovespa e ações estão caras ou baratas é o P/L 0 preço/lucro. O indicador sinaliza quantos anos seriam necessários para que o investidor conseguisse o retorno das ações que possui apenas com o recebimento de lucros.

Imagine uma ação que custa R$ 10,00 mas que distribui R$ 2,00 de dividendo (parte do lucro) em 2021. O PL, preço/lucro, seria de 10/2, ou seja, 5 anos recebendo lucro para recuperar o que investiu. Além disso há o fato de que você ainda possui a ação que pode subir ou cair, como também o lucro da empresa que pode aumentar ou diminuir, afetando diretamente nessa conta.

No bottom (fundo) da pandemia o indicador P/L de 12 meses do Ibovespa atingiu o valor 8,5 anos contra a média de 15 anos de 11,2 anos. Ou seja, na época da crise houve uma queda/desconto de 24,1%.

Hoje o Ibovespa está com o P/L de 12 meses pra frente (usando os lucros projetados) de 7,93 anos. Muito abaixo da média e abaixo do pior cenário na crise.

No auge da recuperação o Ibovespa atingiu 131 mil pontos e nesse momento o P/L bateu 20,5 anos, ou seja, muito acima da média histórica. O que houve de lá pra cá? Queda no índice de 21%.

Lá trás comentei sobre o custo de oportunidade de investir em outro mercado além da renda fixa. Quando trazemos essa comparação para o Ibovespa temos o ERRP – Equity Risk Premium, que mede a diferença entre o rendimento de renda variável e juros. Quando olhamos sob a ótica desse indicador, também está atrativo investir em ações.

Oportunidade?

Todos responderiam que “SIM” se fossem perguntados se comprariam Ibovespa na crise. É obvio, o mercado de lá pra cá subiu, mais de 100%.

Valor é o que recebemos à mais como benefício, vantagens e outros além do preço que pagamos.

O que temos hoje pode ser uma oportunidade de se posicionar no mercado, à valores iguais ao da crise de 03/2020 mas com um cenário mais claro, previsível e como eu já falei e repito, antecipado pelo mercado.

Eleições no Brasil, volatilidade das commodities, altas de juros no mundo, inflação alta, queda da atividade econômica aqui e lá fora…tudo é sabido certo? O que pode mudar? Ser muito pior do que o esperado, e esse é o fator surpresa que sempre devemos ter em mente na hora dos investimentos.

Continuo acreditando na recuperação do Ibovespa que ao meu ver está barato. É obvio que isso não é recomendação de compra, mas se der certo eu voltarei como todo bom “influencer” com um “Eu avisei”.

Para meus clientes vou começar a divulgar quinzenalmente uma lista com as 10 ações com maior upside frente ao valor atual e que estão com recomendação de compra tanto por fundamentos quanto por análise técnica.

Nada melhor do que fazer um bom stock pick para aproveitar a alta de mercado. Hoje existem ativos com upside para o preço justo de 70% – 100%. É escolher boas empresas, com bom potencial de alta e que não tirem o valor do seu sono.

Ah, e em relação às recomendações e projeções? Todas começaram a ser revistas para baixo e não à toa é aí que moram as oportunidades.

Mais importante do que barato ou caro, recomendações e outro é como você se posiciona em relação ao seu perfil de investimento. Siga sempre seu perfil, diversificando, se protegendo e ajustando as exposições com as variações do mercado como preço do Ibovespa, juros e volatilidade do mercado.

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)