Matheus Spiess: Com que cabeça finalizar 2020 e iniciar 2021?

Iniciamos o último mês deste caótico ano de 2020.

Seguindo o bom humor de novembro, o começo do mês foi muito bom. Internacionalmente, existem motivos para estarmos confiantes.

No âmbito local, nós, brasileiros, até temos nossas especificidades, mas não percamos de vista as oportunidades nascentes em meio aos riscos que hoje se apresentam.

Vale notar o panorama geral.

O Reino Unido foi o primeiro país no Ocidente a aprovar a vacina contra a Covid-19, tendo iniciado a companha de vacinação já nesta semana.

Paralelamente, a Pfizer e a Moderna também estão atualmente buscando a aprovação dos Estados Unidos e dos demais países da Europa para suas respectivas vacinas. Enquanto isso, nos EUA, o secretário do Tesouro dos EUA e a presidente da Câmara reiniciaram as negociações de estímulo.

Estímulos fiscais, retomada da economia, força da recuperação chinesa, antecipação do aumento do fluxo no comércio mundial e notícias positivas sobre vacinas. De maneira geral, o prognóstico é positivo.

O desenvolvimento de vacinas, em particular, ajudou muito as ações a subirem desde o início de novembro, com catch-up dos cíclicos liderando o caminho, enquanto os líderes até então de 2020, principalmente no combo techcare (tecnologia e saúde), tiveram um desempenho relativamente inferior.

Mesmo depois dessa alta, ainda parece existir espaço para as ações seguirem firmes. O crescimento dos lucros deve ser de 24% no próximo ano, teses de valor ainda não parecem tão esticadas quanto as de crescimento e os estímulos fiscais e monetários permanecerão flexíveis.

Nesse sentido, os retardatários de 2020 ainda parecem atraentes para a próxima etapa, continuando a ganhar exposição em uma eventual recuperação mais destacada.

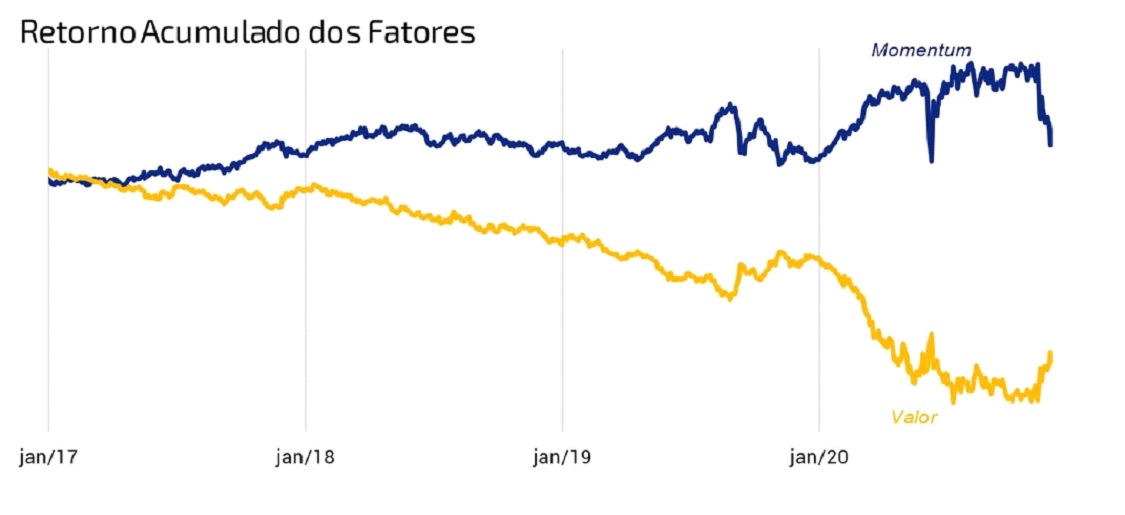

Evidentemente, o posicionamento em teses de valor não invalida o investimento em teses de crescimento. A dicotomia muito exuberante em novembro foi uma grande exceção à regra (ou seria a exceção que confirma a regra?).

A tendência é que, ainda que haja alguma retórica de rotação setorial, os players deverão investir de maneira mais gradual e igual nos dois tipos mais especiais de grupos de 2020: empresas que se beneficiam da reabertura da economia versus empresas que se beneficiam do fechamento.

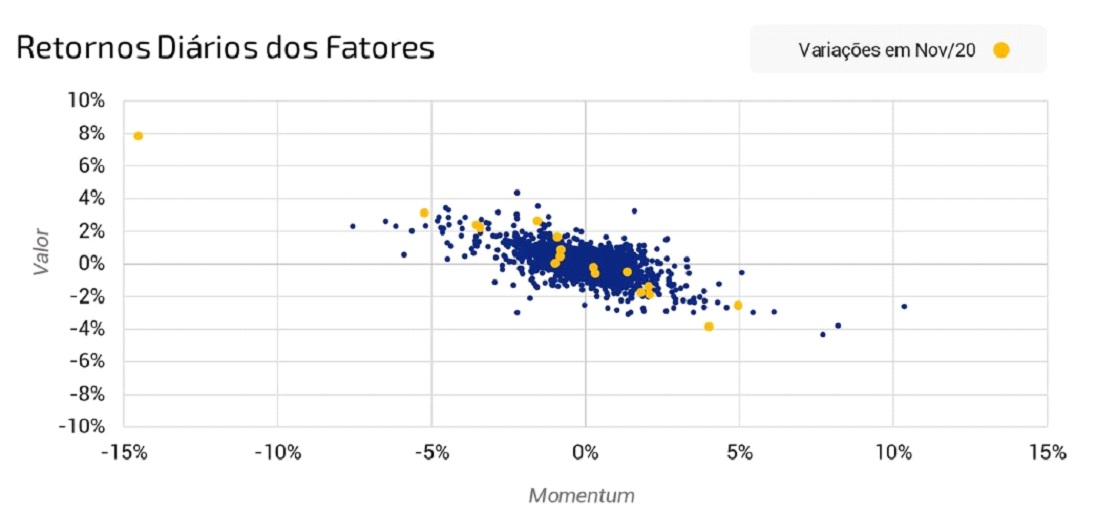

Acima, aquela bolinha amarela lá em no canto superior esquerdo foi o dia de maior queda do fator momentum e, ao mesmo tempo, de maior alta do fator valor. Note como o mês guardou uma especificidade raríssimas. Foi uma verdadeira virada do que estava dando certo até então para as ações que ficaram para trás.

Agora, porém, como argumentei acima, o estresse mais destacado deverá tender a uma normalização, ainda cabendo a possibilidade de continuidade do fechamento do gap das teses de valor.

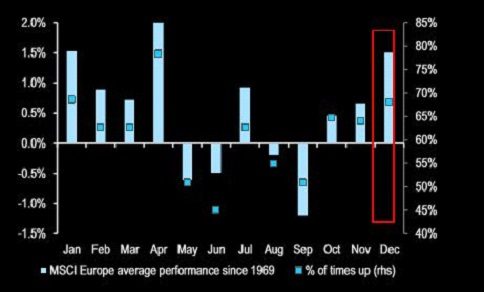

De qualquer forma, em crescimento, momentum ou valor, o importante para janeiro e dezembro talvez seja a manutenção de uma posição em ações (no Brasil e no exterior). Abaixo, veja como, sazonalmente, dezembro costuma ser bom para ações.

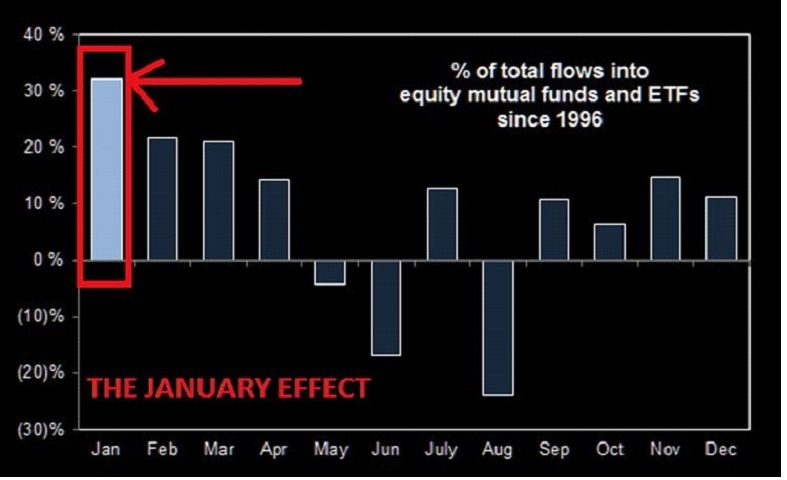

Adicionalmente, os fluxos de entrada do chamado “efeito janeiro” parecem estar sendo antecipados. Costumeiramente, o mês de janeiro entrega a maior dinâmica de fluxo do mercado, com entradas bem expressivas, na média, no mercado de ações (33% das entradas no ano).

Claro que todo o fluxo não necessariamente será antecipado, mas é um bom indicativo de que gente grande quer se posicionar antes de todo mundo para surfar uma onda positiva em 2021.

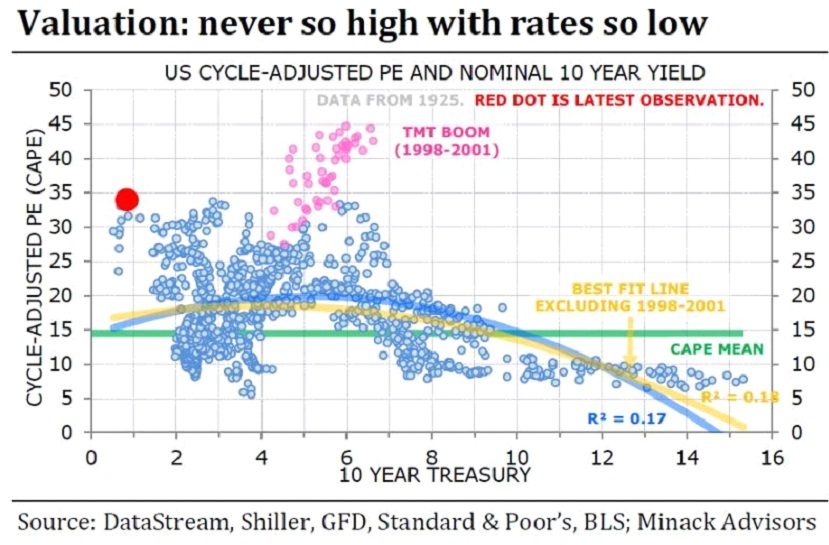

Tudo isso diante de um contexto em que as classes de ativos tradicionais para surfar bonança econômica estão quase que precificadas à perfeição (do inglês, “priced for perfection”); isto é, as classes estão caras (múltiplos elevados) como se tudo fosse dar certo, sobrando pouca margem para surpresas. Entende-se que o risco de mal apreçamento esteja alto.

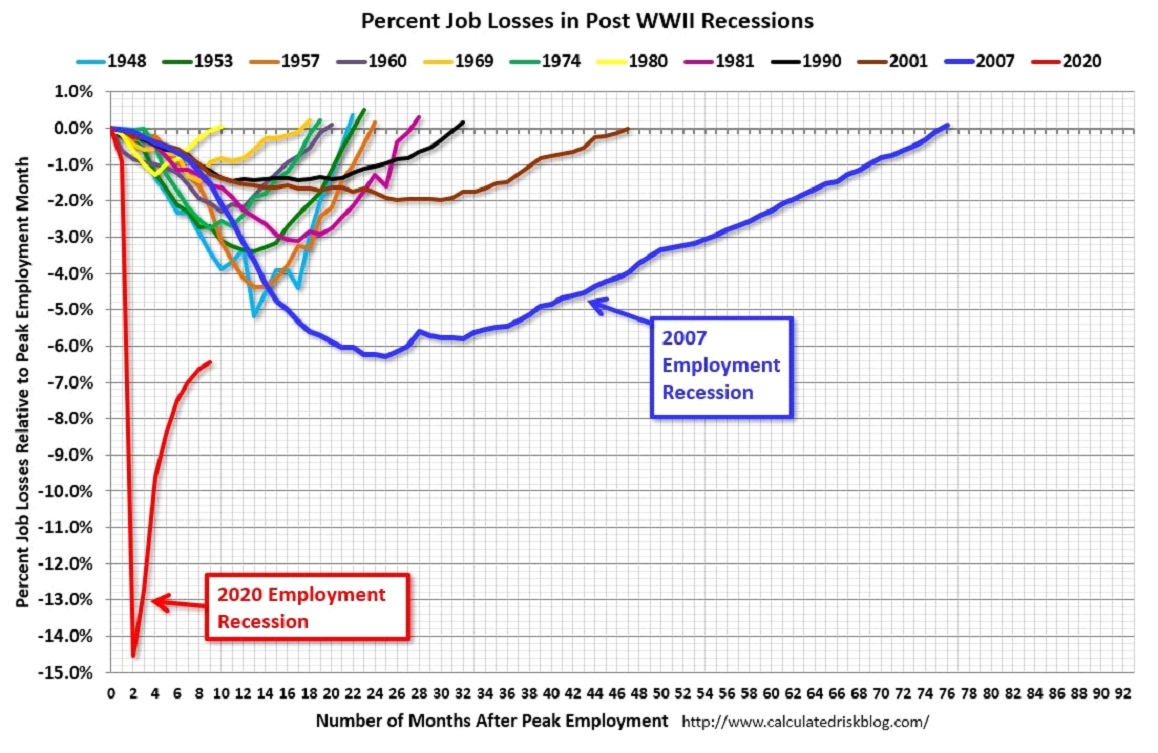

Contudo, ainda deixa confiante a manutenção das taxas de juros baixas por mais tempo no mundo desenvolvido e emergente, somada à alocação de capital humano que está desempregado hoje.

Abaixo, a situação atual colocada em perspectiva frente às demais recuperação de emprego desde a segunda guerra mundial. É um momento histórico. Nunca enfrentamos nada parecido; por isso, talvez, nunca tenhamos também visto múltiplos tão esticados ou distorcidos.

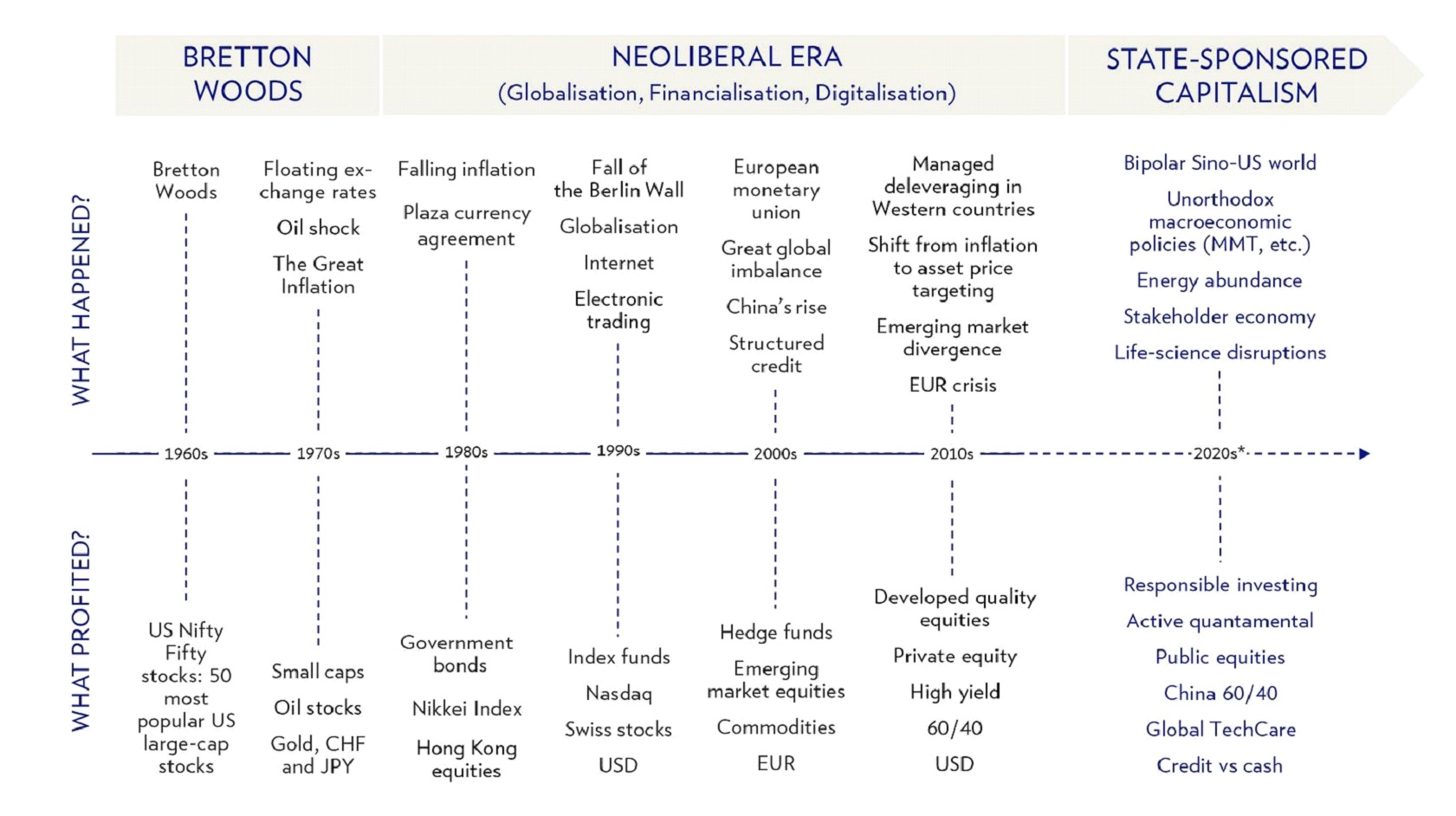

Por fim, compartilho um esquema muito interessante da gigante global Julius Baer. Nele, podemos verificar as tendências globais de cada época e sinalizações sobre o que poderia dar certo como investimento daqui em diante. Vivemos tempos diferentes. Quebras de paradigma, a gente se vê por aqui.

Alguns destaques para a nova era que gostaria de pontuar.

O primeiro é o investimento responsável. Notadamente, ESG será um grande tema para as próximas décadas, gerando um fluxo subjacente importante a se considerar. Em segundo lugar, investimento em China, que tem se firmado como um gigante global, para além de um gigante asiático.

Por fim, continuidade do investimento em techcare. Ainda que tenhamos talvez, no curto e médio prazo, um catch-up de teses de valor, teses estruturais de demografia e tecnologia devem prevalecer para o longo prazo. Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Novos paradigmas demandam coragem, diligência e criatividade.

O investidor do futuro terá que ser 10x mais esperto que o do passado.

Um mundo inédito se abre.

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)