Gustavo Ruiz: Recado da tecnologia para advisors de 2021

Tenho a impressão que começar 2021 falando sobre o “novo” e já velho normal, ou sobre a pandemia, taxas de juros a 2%, bolsa no all time high ou tentar esboçar o futuro seria ou redundante ou ousado demais. De fato, não podemos ignorar que esses pontos são importantes e que podem impactar nosso desenvolvimento pessoal e profissional.

O mercado financeiro tem sido altamente impactado por essas mudanças, seja pela ótica dos profissionais de investimentos ou dos consumidores de serviços e produtos financeiros.

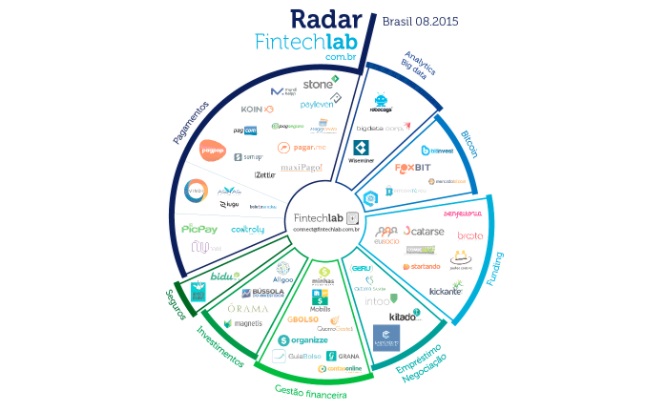

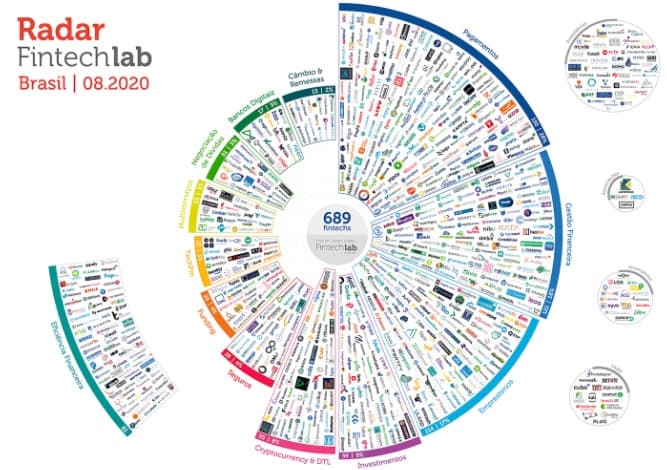

As imagens acima trazem um componente adicional a esse cenário de mudança: as fintechs. Segundo o levantamento do Radar Fintech, em 2015, eram menos de 80 fintechs que incomodavam os Bancos e no seu último estudo de 2020 já são mais de 700 fintechs atuando nas mais diversas áreas do mercado financeiro como pagamentos, câmbio, investimentos, seguros e várias outras modalidades. Junto a esse banho de inovação chegam também a LGPD – Lei Geral de Proteção de Dados, Open Banking e o Pix.

Com tudo isso, fica difícil imaginar como os meros mortais, feitos de carne e osso irão competir com as máquinas e com esse ambiente e inovação. Em algumas palestras e encontros que participo sempre me perguntam se eu acredito que a máquina irá tomar o lugar do humano. E nesse novo agora, que tomo liberdade em usar o já cansado clichê do novo normal e, tenho respondido, o que estamos vivendo agora vai servir para provar ainda mais que a máquina é importante nas relações humanas, mas que ela não vai substituir a nossa força e sim elevará seu potencial, principalmente no mercado financeiro.

E por que eu usei a palavra “mais”? Mesmo antes da pandemia, mais de uma pesquisa realizada pela Broadridge revelou que 70% dos Millennials preferem falar com humanos quando o assunto é dinheiro.

Agora, como podemos olhar para esse novo momento, para as tecnologias e exemplos que temos em outros setores para construir um verdadeiro kit ferramental e exponencializar a carreira de quem trabalha no mercado financeiro, especialmente aqueles que ajudam as pessoas a investir melhor?

Separei alguns conceitos que já são realidade e que podem nos inspirar:

Transparência

O fato:

No setor da moda, as empresas tiveram algumas notícias, como o trabalho escravo que obrigaram as fábricas e lojas comprovarem a legalidade da mão de obra, o conceito de sustentabilidade ganhou força também. Na indústria de alimentos, isso também aconteceu. Boa parte desse movimento é tracionado pelo próprio consumidor que se torna mais consciente e preparado. Tivemos vários setores que passaram por uma onda de ganho de consciência, impulsionaram a transparência, e agora chegou a vez de acontecer no mercado financeiro.

A própria briga entre Itaú e XP acelerou ainda mais essa discussão e esse ano teremos novidades em relação a transparência de custos e conflitos de interesses nos investimentos vindas dos próprios reguladores.

A dica:

Se você trabalha ou quer trabalhar com investimentos, esteja preparado para lidar com um tipo de cliente muito mais preparado, bem informado e com várias opções na manga. Seja capaz de entregar transparência, explicar seu modelo de negócio e, principalmente, seu preço. Cada vez mais surgirão pessoas fazendo o mesmo que você, possivelmente com preços mais atrativos, você vai precisar se justificar. A tecnologia está aqui para nos ajudar, utilize sistemas, plataformas, corretoras e bancos capazes de te servir.

Escalabilidade

O fato:

Quem não lembra do confronto dos taxistas com os motoristas de Uber? Muitos que se deram bem com a inovação foram os que estavam atentos à mudança e que tiveram a oportunidade de utilizar ferramentas de trabalho mais adequadas para o novo momento. Com o crescimento da concorrência e o cliente tendo acesso a cada vez mais opções é preciso estar atento e como seu negócio pode continuar eficiente e entregando um produto/serviço competitivo para o cliente.

Com certeza surgirão empresas no mundo dos investimentos fazendo o mesmo que você e com preços mais competitivos.

A dica:

Uma das boas formas de manter a competitividade na ponta final é analisar a capacidade de escalabilidade do negócio, ou seja, em poucas palavras verificar se seu custo está diminuindo proporcionalmente ao aumento das estruturas. Faça uma análise das ferramentas disponíveis no mercado, se elas se encaixam em seus processos, se não geram custos desnecessários, se a versão utilizada é a mais adequada e se o custo de mudança é realmente maior que o custo de permanência, se o modelo de precificação está ajustado. A tecnologia está aí para ajudar, existem (como o próprio gráfico acima mostra) centenas de soluções disponíveis para nosso negócio. Temos que estar atentos.

Democratização

O fato:

Os consumidores estão cada vez menos tolerantes ao “não”. O que antes era restrito para poucos hoje passa a ser quase um direito de muitos. No próprio mercado financeiro, quantos produtos antes eram acessíveis apenas a grandes investidores e clientes e hoje podem ser acessados por todos.

A dica:

Esteja preparado para poder falar o não e o sim para as pessoas certas. Determine bem seu público alvo e entenda bem qual é o cliente ideal, aquele que mais gerará frutos e terá sinergia com seu futuro. Dentro desse público, esteja preparado para dar muito acesso ao cliente, escute-o muito e construa COM ele e não PARA ele. Crie um conceito de democracia ideal. Com a tecnologia, cada vez mais é possível prestar um serviço de qualidade para os investidores, até mesmo para aqueles que eram clientes indesejáveis pois geravam mais custo do que retorno.

Desintermediação

O fato:

Com consumidores mais inteligentes, preparados e a exigência pela transparência ficou mais difícil explicar preços fora da média e processos obscuros. A briga por preços mais competitivos também exige que a cadeia de intermediários seja mais eficiente ou até mesmo eliminada. Alinhados a isso, alguns fanáticos, pelo conceito de customer centric, criaram um modelo de negócio chamado de “Digital Native Vertical Brand” que elimina 100% dos intermediários e conecta a matriz produtora ao cliente final.

A Tesla é um exemplo de empresa que aplica esse modelo, no qual a própria fábrica vende os produtos diretamente aos consumidores, sem custos da distribuição das concessionárias. Isso pode reduzir muito o custo final de um produto e pode ajudar na construção de marca na medida que a empresa consegue se apropriar do canal de distribuição e se relacionar mais com seu cliente.

A dica:

No mercado financeiro isso também acontece, hoje muitos gestores, assessores e gerentes de bancos dependem da força de distribuição de plataformas que não tem interesses em comum o que cria ainda mais distanciamento da marca do prestador de serviço com os clientes finais. A tecnologia também veio para mudar isso e hoje já existem corretoras que como a Warren que usam esse aparato para se aliar ao cliente junto com seus parceiros consultores e gestores, por exemplo.

Escolha um modelo de negócio apoiado em uma regulação que permita você se conectar com os clientes como gestão e consultoria. Elimine ao máximo intermediários que podem afetar o preço ou a experiência para seu cliente, com juros de 2% a.a a cadeia de intermediários deve ser cada vez menor para que seu cliente tenha uma boa rentabilidade. O próprio Open Banking vai ajudar muito nessa conectividade, então esteja atento às ambições regulatórias pois elas podem ser mais oportunidades do que ameaças.

Com certeza será um ano de muita mudança mas também de muita aplicação dos aprendizados. Espero que esse texto continue vivo e oxigenado para um 2021 incrível.

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)