Short em Americanas (AMER3): Apostar na queda das ações faz sentido?

Bastou uma semana para que a ação da Americanas (AMER3) virasse poeira, saindo do patamar de R$ 10 para meros R$ 0,80, o preço de uma bala, ou, como mercado financeiro costuma chamar, uma penny stock.

Se pegarmos uma base de comparação maior, a queda é ainda mais espantosa: em 2020, quando a pandemia inflou os números do e-commerce, a ação chegou aos incríveis R$ 118. De lá para cá, o tombo soma 99%.

Segundo analistas, a novela Americanas, que teve a sua estreia no dia 11 de janeiro com o fatídico fato relevante comunicando o rombo de R$ 20 bilhões, está apenas em seus capítulos iniciais, ou seja, há muitas incertezas pelo caminho.

Alguns investidores podem pensar que o momento é uma boa oportunidade para shortear o papel (apostar na queda). A ação derrapou 92%, mas agentes dos mercados ainda não veem um fundo do poço.

O movimento é comum em empresas com alto grau de incerteza. O IRB (IRBR3) é o exemplo mais claro, quando muitos investidores apostaram contra a resseguradora após denúncia de fraudes contábeis apresentada pela gestora carioca Squadra.

Seria a Americanas o caso perfeito para lucrar com o ‘short’? Na visão do analista Fernando Ferrer, da Empiricus Research, a resposta não é tão simples.

O que é short?

Para que o investidor consiga shortear um papel, é necessário realizar um aluguel de ações.

O tomador, ou o acionista que possui a ação da Americanas, por exemplo, aluga ao investidor a ação por um determinado período. Em um exemplo hipotético, seria tomar o papel emprestado a R$ 0,80 e devolvê-lo a R$ 0,40. Nesse caso, o lucro seria de R$ 0,40.

A negociação envolve ainda uma taxa, que no caso da Americanas já é a mais alta da bolsa, e um período acordado entre as duas partes. É possível devolver o papel antes do combinado.

E aí que está o pulo do gato, segundo Ferrer: não há papéis para o aluguel.

“Quando você aposta na queda, é preciso alugar o papel de alguém e depois vendê-lo. Só que não tem papéis para alugar nas plataformas”, discorre.

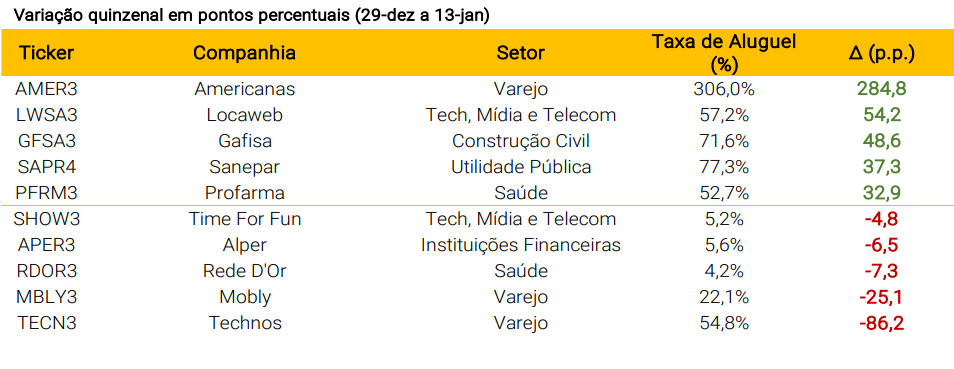

Isso explica o porquê da taxa de aluguel ter saltado 284,8 pontos percentuais em 15 dias, de acordo com o monitor de short da XP.

Veja na tabela abaixo:

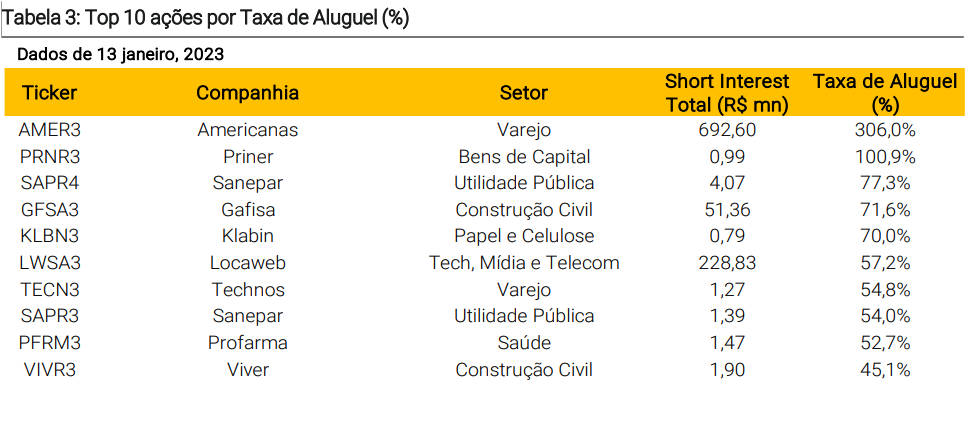

As maiores taxa de aluguel da bolsa:

Com a taxa de aluguel nas alturas, outro componente entra na equação. O ganho-retorno precisa ser muito elevado para a operação fazer sentido, o que não é o caso da Americanas, segundo Ferrer.

Sobe e desce da Americanas

Outro ponto de risco é a forte volatilidade. A Americanas subiu 12% na sessão de segunda, após cair 40% na sexta.

“O short em qualquer empresa exige uma diligência muito grande. Como o papel está volátil, quem possui operação short pode sofrer o short-squeeze”, coloca.

O short-squeeze ocorre quando a ação dispara e os “vendidos” são obrigados a comprar os papéis para diminuir o prejuízo.

Em operações shorts, as perdas são infinitas, já que inexiste um limite de alta para um papel, enquanto o limite da queda de um ativo é zero (ou seja, uma pessoa que compra uma ação só pode perder exatamente aquilo que pagou).

“Quando se está short e o papel sobe, a sua exposição ganha peso, ou seja, se está short e o papel subiu, perde-se dinheiro porque apostou na queda. Isso atrapalha o investidor que não está preparado para esse tipo de operação”, completa.

Americanas, um mar de incertezas

A tentação por parte do investidor de comprar uma ação a centavos que derreteu 90% pode ser grande. Mas Ferrer explica que não é porque o papel desabou, que ficou barato.

“Não temos certeza se existem outras inconsistências contábeis na companhia, quanto tempo ela ficará em recuperação judicial e qual será o aporte dos acionistas de referência”, diz.

Na carta publicada no domingo, os acionistas referência, formados por Jorge Paulo Lemann, Beto Sicupira e Carlos Telles, não falaram em injeção de capital na companhia.

Além disso, o analista recorda que a própria operação da Americanas está em risco. Após o episódio, fornecedores exigiram pagamentos à vista, enquanto vendedores na plataforma de marketplace começaram a migrar para o Magazine Luiza (MGLU3) e Mercado Livre. “Ou seja, o operacional da companhia também vai deteriorar muito rápido”, completa.

Entenda o caso e o que dizem os credores da Americanas

Inúmeros bancos, como o BTG Pactual, Bradesco (BBDC4), Itaú Unibanco (ITUB4), Bank of America e BV, entraram com pedido para derrubar o pedido de proteção da empresa.

Os advogados do BTG, por exemplo, argumentavam que a liminar que determinava o estorno de um pagamento feito pela Americanas ao banco era ilegal.

Na petição, afirmaram que o trio de sócios de referência da Americanas têm R$ 180 bilhões em patrimônio, “suficiente para garantir as obrigações correntes e preservar a atividade econômica” e que o juiz que aceitou o pedido da varejista na sexta havia sido “induzido a erro pela narrativa simplória da Americanas”, usando “fraude” para definir os problemas no balanço da companhia.

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)