Daniel Barbosa: Como transformar uma trava de opções problemática

Hoje vamos analisar um caso verídico recente, onde 30.000 “travas” de opções sobre ações PETR4 da Petrobras foram vendidas e a operação não foi bem sucedida.

A maneira de contornar o problema que se apresentará, não é uma solução padrão e nem pode ser interpretada como aconselhamento para ninguém em seus investimentos.

Por isso não use o conteúdo deste artigo como recomendação ou base para decisões em suas operações. Isto é apenas uma discussão de um caso específico para fins de estudo.

Sobre os motivos que me levam a explorar este caso:

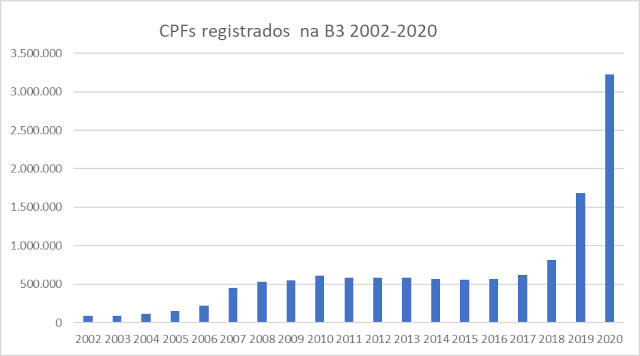

Os dados da B3 (B3SA3) sobre o crescimento do número de novos CPFs registrados são impressionantes: apenas em 2020 mais de um milhão de pessoas ingressaram no mercado financeiro.

A taxa de crescimento anual foi de 24% em 2018, em 2019 foram 54% e em 2020 mais 48%. Ou seja, em 2021 podemos esperar entre 500.000 e 1.500.000 estreantes na bolsa. Junto com eles o montante de suas economias começa a ficar exposto ao risco.

Mas será que todos estes novos CPFs também sabem conduzir com segurança o risco de suas incursões na bolsa?

O fator “risco” e as estratégias de redução do mesmo foram tema recorrente desta coluna quando se trata de avaliar estratégias com opções.

Em nossos artigos, preferimos avaliar cenários FUTUROS do que ficar analisando o passado por razões óbvias: o passado já perdeu a relevância. Entretanto, diante de tantas perdas significativas que presenciamos à nossa volta, no primeiro artigo de 2021 decidimos abrir uma exceção.

Hoje vamos comentar alternativas que enxergamos para reajustarmos uma trava de baixa face ao que acontece com tanta frequência: a pessoa acha que vai ser de um jeito e o curso das ações, do índice ou seja qual for o ativo subjacente em questão, faz o contrário. “E agora José”, o que fazer?

Como evitar perdas maiores? Vamos estudar as alternativas e ver se encontramos uma maneira, baseados neste caso real.

A operação Fred

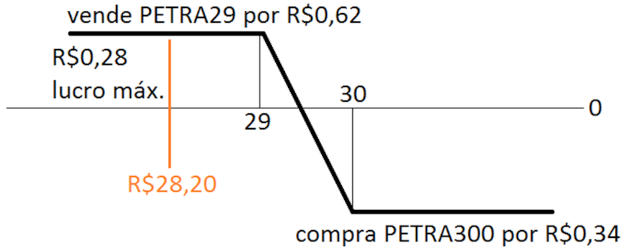

Em 30/12, Fred vendeu 30.000 opções sobre ações da Petrobrás “PETR4”. Ele vendeu calls PETRA29 a R$0,62 cada uma e comprou a mesma quantidade calls de PETRA300 por R$0,34, num assim chamado, “bear call spread” conhecido também como “trava de baixa”, no jargão brasileiro. O que quer dizer isto? Esta estratégia só funciona se o curso cair.

No dia do vencimento Fred lucraria com o curso da PETR4 abaixo dos R$29,28 e acima disso ele perde dinheiro. Mas não perde infinitamente, trata-se de uma “trava”, ou seja, a perda cessa quando o curso atingir R$30 por meio da compra de calls neste nível. Mesmo assim, pode perder até R$0,72 por trava. E isso vezes 30.000 travas.

O preço no momento da entrada era R$28,20 e a perspectiva de lucro, no máximo, R$0,28 por trava. As suas calls da série “A” venceram em 18/01.

A operação foi no dia 30/12, um dos últimos pregões do ano. A época entre o Natal e o Ano Novo , geralmente são dias com volume menor de negócios.

Com o IBOV subindo desde as eleições americanas, assumir a queda num dia de pouco movimento e no auge da onda altista pode se revelar como mero desejo.

Iniciada a operação, o que resta a fazer é conduzi-la da melhor forma. Fred usou a mão pesada, nesta oportunidade, convencido que estava certo. Mas com uma grande falha: Fred não tinha um plano B. Aparentemente, não havia planejado “planos de fuga” se sua previsão estivesse enganada.

No dia 04/01, as ações da Petrobras abriram em alta e neste dia o preço da PETR4 chegou a R$29,17. No primeiro pregão do ano, a operação já estava na zona de prejuízo.

O que fazer? Qual a melhor atitude a tomar? Apenas engolir o medo e ficar olhando a perda aumentar não me parece a melhor solução. Mas provavelmente foi o que Fred fez. Aquela não deve ter sido uma noite muito tranquila.

Nos dias que se seguiram, o curso continuou subindo, subindo… Em 08/01, o curso chegou a R$ 31,75 e começou a se acalmar neste nível, que era o mesmo dos topos antes do “crash do corona”. O curso não superou mais os R$31,75 e parecia cair novamente.

No entanto, no dia 12/01, Fred provavelmente já havia chegado ao seu limite psicológico. Encerrou a operação e assumiu o prejuízo. Basta.

Além do esgotamento emocional, a perda financeira… Fred não estava no seu melhor dia depois de atravessar uma semana negativa. Por um capricho do destino, o curso voltou a cair após Fred encerrar a operação com prejuízo. Mas havia uma solução melhor?

O medo é seu amigo – o primeiro ajuste

Se o seu intuito é proteger seu capital, não se exponha inutilmente ao risco. Investir não é prova de coragem. Se no dia 04/01 o curso subiu mas no dia 05/01 voltou para o mesmo nível de 30/12, era a hora de se fazer um reajuste na estratégia, uma vez que o curso já mostrou movimentação contrária à esperada.

Com a venda de calls a R$0,62 e a compra de calls por R$0,34, havia uma diferença a favor de Fred de R$0,28 por cada trava. Estes R$0,28 são a “reserva” para um gerenciamento da estratégia “salvadora” (se houver).

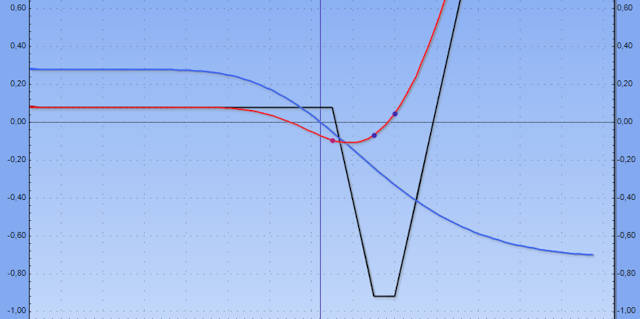

Então comprar novamente 30.000 calls no strike 30 por uns R$0,25 poderia ser uma solução. Abaixo, a cotação da PETRA300 segundo o site ADVFN.

Certamente, em caso de sucesso desta hipótese (compra da PETRA300 por R$0,25), Fred teria aberto mão de quase todo o lucro ficando com apenas R$0,03.

Mas, melhor sair com apenas isso, do que fechar com uma perda. Se já de cara o curso andou contra a expectativa, por que esperar a situação piorar para procurar uma saída? Ficar com medo é saudável, é sinal que está se reconhecendo o risco. Melhor um medroso sem lucro, porém ileso, do que um corajoso com prejuízo.

Talvez só se conseguisse comprar a PETRA300 por um preço superior a R$0,28, digamos por R$0,35. Isso significaria uma perda de R$0,07 por trava, onde antes havia lucro. Mesmo assim, a expectativa de prejuízo baixaria cerca de 90% diante da presumível perda de R$0,72 por trava. É preferível sair com alguns arranhões, do que sair mancando da operação.

Uma alternativa plausível seria comprar a PETRA304 ao invés da PETRA300 no dia 05/01. Conforme vemos no gráfico abaixo, esta seria mais fácil de se conseguir por R$0,20-0,25. Mas como explicado, mesmo com um preço um pouco maior, ainda seria possível uma saída ou um nível “aceitável” de prejuízo

A razão deste ajuste é conter o prejuízo, caso o curso continue subindo, e assim conseguir noites mais tranquilas em uma operação que estava nos roubando o sono. Com a compra de opções, até se fosse por um preço em torno dos R$0,40, pelo menos podemos respirar melhor. E caso o curso voltasse para o nível abaixo dos R$29 ou o lucro seria mínimo ou a perda seria “suportável”.

Sorte no azar – o segundo ajuste

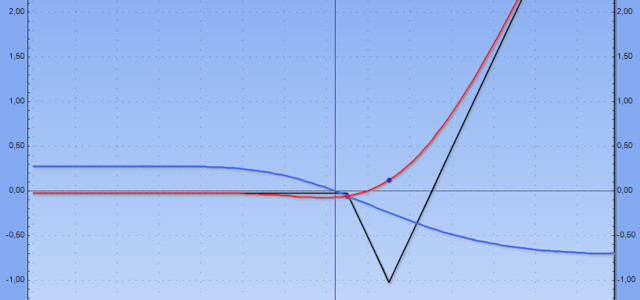

O curso subiu mais e mais e mais. Quando o curso alcançou os R$31,75, eis a oportunidade para o segundo ajuste. Por exemplo, com a venda das gordíssimas PETRA31 no strike R$31,00 por R$1,00.

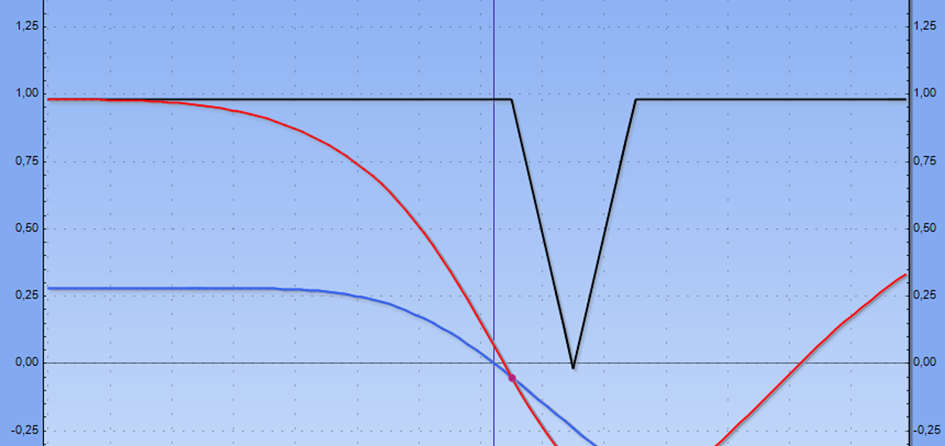

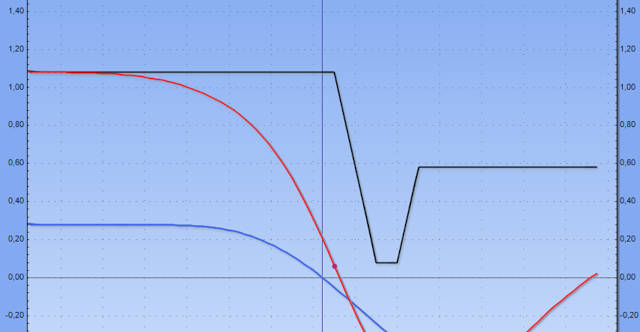

Com isto, o risco teria sido praticamente eliminado, conforme as figuras abaixo.

Ao ver minhas sugestões de ajustes Fred alegou “Mas isso já sabendo que aconteceria a queda, né?”. Repare que não, todos os ajustes foram feitos na alta com o curso andando contra. Claro que se trata de uma análise posterior, não vamos discutir. E por isso mesmo, é de suma importância ter seu “Plano B” definido ANTES de entrar na operação.

O que fiz foi aproveitar uma pequena retração do curso, em 05/01, para medrosamente guarnecer o lado da minha trava que oferecia prejuízo supondo que, se o primeiro dia já deu errado, o pior estaria por vir. E veio, confirmando que num primeiro momento a expectativa de queda dos preços não aconteceu, o que vimos foi a alta. O segundo ajuste foi oportunista, uma chance que não podia ser desperdiçada de elevar os ganhos e eliminar o risco quase completamente.

Quando o curso passou levemente o patamar da era pré-corona, a opção foi vender uma call com valor intrínseco e assim abocanhar um prêmio maior para “curar” toda a estratégia. E teria funcionado. Agora se o curso da PETR4 disparasse, ficaríamos com saldo positivo e, se despencasse, também.

Ao agregar este segundo spread, desta vez uma trava de alta com compra nos R$30-30,5 e venda nos R$31, construímos uma espécie de “butterfly”. Óbvio que tudo isso depende de liquidez e margem disponíveis, além de uma presença de espírito para escolher o momento e experiência suficiente para antever a manobra.

Tem que ser sempre com um final feliz como este? Claro que não. O curso poderia ter voltado a cair antes de subir tanto e teríamos perdido talvez R$0,07 ou R$0,12 por trava. Mesmo assim, isto é bem menos que a expectativa de perda inicial (R$0,72 por trava). O curso também poderia ter parado completamente em torno dos R$30 e isto teria acentuado o prejuízo. Essa é uma chance remota, mas não pode ser descartada.

Conclusão

O spread inicial já era desproporcional com R$0,28 de lucro para R$0,72 de perda máxima. Fora isso, sem ferramentas de projeção de risco ou um plano de ação em cenários adversos, as chances de fracasso aumentam consideravelmente.

Apesar de a estratégia começar numa data de pouca liquidez, através dos ajustes, foi possível encontrar maneiras de contornar o problema de forma favorável. O risco diminuiu, enquanto as chances de lucro cresceram substancialmente, sem importar para que lado o preço da PETR4 fosse.

Os valores estimados de montagem do segundo spread (de alta) comportariam ainda uma boa margem de diferença caso, no primeiro ajuste, o valor real da compra fosse mais alto e, no segundo ajuste, o valor real da venda ocorresse por menos que o previsto neste cálculo teórico.

Resumindo: Fred poderia ter transformado sua desvantagem em vantagem se tivesse pensado num plano de alternativas quando o cenário original, a queda do preço da PETR4, perdesse a validade. Assim, teria mantido um melhor equilíbrio emocional para tomar decisões mais acertadas.

No dia a dia uma pitada de sorte e um bom TIMING também teriam sido essenciais. Para escolher o momento de fazer os ajustes é preciso saber como e porque se está agindo de determinada maneira.

Treine muito como um jogador de xadrez. O bom enxadrista consegue visualizar mais ou menos 3 combinações de lances em continuidade ao lance que está prestes a realizar. Por isso tenha sempre seu “Plano B” na manga, um gerenciamento de risco blindado e uma boa ferramenta para medir o risco da operação.

Espero que esta discussão sobre travas que ameaçam tirar o sossego tenha lhe inspirado a aprofundar seus estudos com opções.

Bons negócios e boa semana!

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)