Quais foram as melhores taxas de juros cripto de DeFi e CeFi em 2021?

Quem oferece as melhores taxas de juros cripto? Com o crescimento de aplicações de finanças descentralizadas (DeFi) e centralizadas (CeFi), empréstimos cripto e criptomoedas que fazem staking nos últimos anos, pode ser difícil saber onde estão os melhores rendimentos para o seu capital.

Esta pesquisa desenvolvida pela Brave New Coin examina as principais plataformas de concessão de empréstimos cripto e analisa as diferentes taxas de juros oferecidas por elas.

Como manter suas criptomoedas seguras?

Primeiro, é preciso esclarecer que a pesquisa feita teve como foco plataformas para as quais o usuário concede seus ativos como empréstimo e recebe delas juros sobre o valor emprestado.

O objetivo do usuário é o retorno de seu valor original com juros. Este artigo não trata da tomada de empréstimos cripto, em que o usuário solicita empréstimos em criptoativos de uma plataforma.

A questão sobre qual é a melhor plataforma para emprestar seus ativos está aberta a debate, visto que cada uma tem sua abordagem e processos próprios, mas certamente as taxas de juros anuais já são um bom começo. Todas as taxas foram registradas em 1º de março de 2021 e estão sujeitas a mudanças.

-

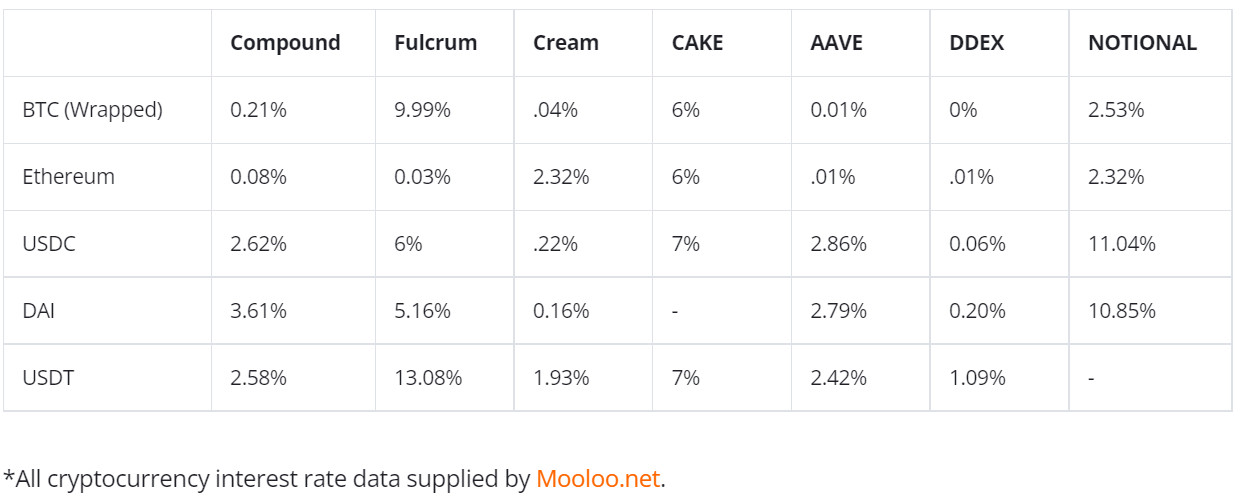

Empréstimos DeFi:

A demanda para tomada de empréstimos no mundo DeFi pode ser um resultado da negociação de margem em corretoras descentralizadas (DEXs) ou da tomada de empréstimos em aplicações DeFi.

A constante flutuação de oferta e demanda em aplicações DeFi resulta em rendimentos que são consideravelmente voláteis.

Devido ao fato de que a maioria das aplicações DeFi estão na rede Ethereum, a tomada e a concessão de empréstimos consiste, majoritariamente, em ethereum (ETH), tokens ERC-20 e wrapped bitcoin (WBTC), o qual é um token ERC-20 com lastro e paridade 1:1 com o bitcoin (BTC). O modelo de negócios das plataformas pode diferir levemente.

Melhores taxas de juros em DeFi

-

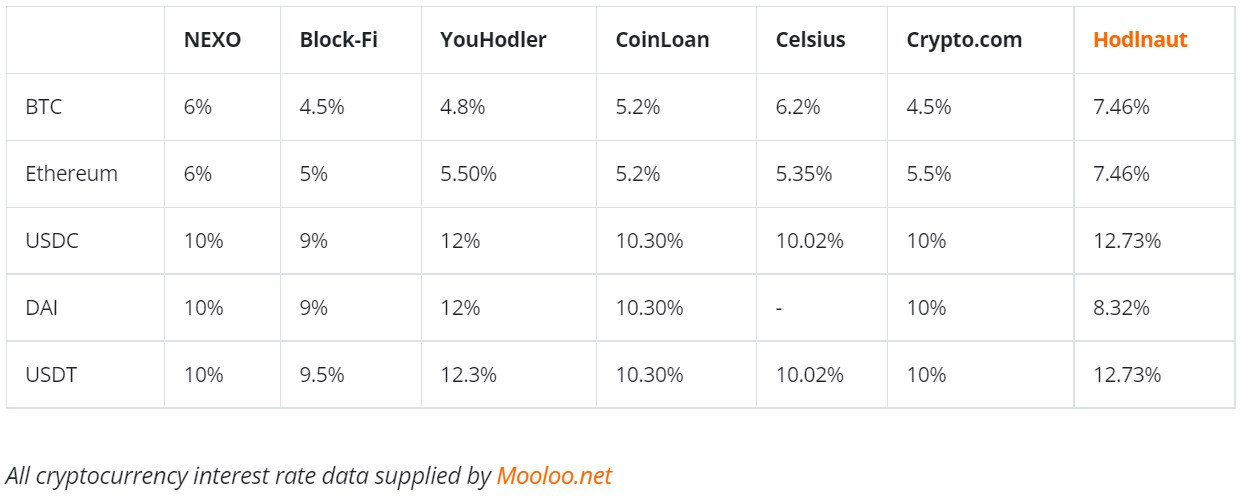

Empréstimos CeFi:

Além de empréstimos DeFi, existem também diversas companhias de empréstimos cripto centralizadas. Visto que a geração do empréstimo acontece de maneira centralizada nessas companhias, as taxas de juros tendem a ser mais estáveis, pois a entidade que concede os empréstimos é quem determina a taxa, ao invés das forças do mercado.

As taxas de juros em plataformas centralizadas de empréstimos são, geralmente, mais altas que em outras plataformas, o que atrai usuários que emprestam seus ativos.

Melhores taxas de juros CeFi:

Uma introdução aos empréstimos cripto

O outro lado da concessão de empréstimos é, claro, a tomada de empréstimos. Se você tem interesse em pegar um empréstimo (em dólar, por exemplo), muitos dos fornecedores acima também oferecem esse serviço.

A maior parte dos protocolos de concessão e tomada de empréstimos, tanto CeFi quanto DeFi, exige que aqueles que tomam empréstimos bloqueiem um ativo, a fim de pegar o empréstimo solicitado. Esses tipos de empréstimos são chamados de “empréstimos com garantia”.

A garantia corresponde ao compromisso de quem pegou o empréstimo de penhorar uma quantia de ativos como meio para o credor recuperar seu capital, caso o tomador do empréstimo não devolva o dinheiro.

Se o devedor deixar de fazer o pagamento de uma obrigação de empréstimo diversas vezes, o credor tem o direito de tomar a garantia, caso haja inadimplência.

Os empréstimos com garantia estão no centro da operação eficiente dos marcadores de empréstimos DeFi. Protocolos de concessão de empréstimos permitem serviços financeiros de código aberto, apermissionados e pseudoanônimos.

Não existem requisitos de pontuação de crédito para os tomadores de empréstimos e, geralmente, também não há exigências formais de conhecimento de usuário (KYC) e antilavagem de dinheiro.

Para manter o equilíbrio entre acesso aberto e estabilidade sistêmica, o valor da garantia no empréstimo DeFi precisa ser maior que o montante do empréstimo.

Por exemplo, se um usuário DeFi quer pegar diretamente um empréstimo de US$ 100 em DAI na MakerDAO, ele precisa colocar no mínimo US$ 150 em ethereum como garantia.

Tomar empréstimos de protocolos DeFi pode ser, com frequência, um processo instável e de longa duração que vai além de simplesmente pagar juros em prestações.

A razão do valor do empréstimo (“loan-to-value”) precisa ser cuidadosamente monitorada para certificar que a exigência da garantia, que foi acordada antes de o empréstimo ser executado, seja mantida.

Manter essa razão torna-se ainda mais difícil, se os tomadores de empréstimo colocarem ativos voláteis, como ETH, como garantia.

Se o valor de ETH mudar repentinamente, os empréstimos podem ser liquidados muito rápido, e os devedores não são protegidos por mecanismos existentes, como seguro sobre empréstimos.

Ferramentas que localizam automaticamente as melhores taxas de juros

Atualmente, existem plataformas de otimização de rendimentos, como Yearn.finance. Essas plataformas usam as ferramentas do blockchain da Ethereum para facilitar que usuários encontrem taxas de juros automaticamente.

Antes de Yearn, os usuários que desejavam maximizar seus rendimentos precisavam mover manualmente suas stablecoins entre protocolos de empréstimos.

Yearn funciona por meio da criação de pools para cada ativo que é depositado. Quando um usuário deposita suas stablecoins em um desses pools, ele recebe yTokens, que são equivalentes de rendimento da moeda depositada. Por exemplo, se o usuário depositar DAI no protocolo, este emitirá em troca yDAI.

Os ativos são automaticamente transferidos entre plataformas de concessão de empréstimos no ecossistema DeFi, como Compound e Aave, em que as taxas de juros para ativos depositados mudam dinamicamente.

Cada vez que um novo usuário deposita ativos em um pool em Yearn, o protocolo verifica se existem oportunidades para rendimentos maiores e reequilibra todo o pool, caso necessário.

Em qualquer momento, um usuário pode queimar seu yDAI e sacar o depósito inicial e juros acumulados na forma do ativo de depósito original.

O protocolo Yearn evolui para oferecer mais soluções complexas que podem maximizar o rendimento de depósitos de usuários.

O pool de liquidez yCRV, desenvolvido pelo Yearn na plataforma Curve, contém os seguintes yTokens: yDAI, yUSDC, yUSDT, yTUSD e paga em retorno um token yCRV que representa o índice.

Os usuários podem depositar qualquer das quatro stablecoins nativas no pool e receber juros a partir dos tokens yCRV. Aqueles que depositam ativos também ganham taxas de negociação da Curve por fornecerem liquidez a outros usuários da plataforma.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)