Victor Marques: A valorização tech não está mais no IPO

A Bolsa de Valores só vê a ponta do iceberg. Voando abaixo do radar está o crescimento das empresas tech de capital fechado. Os dias de grande valorização nas ações de tecnologia, especialmente ao entrar no IPO, já são coisa do passado. A maioria das ações listadas em bolsa sofre com um benefício do Venture Capital: capital.

Com mais capital disponível para crescer como empresa privada, a grande evolução desses negócios ocorre antes do IPO e aqueles investidores que só acessam essas oportunidades depois de estarem na Bolsa, perdem a chance de acompanhar um crescimento significativo.

Se o upside não está mais no IPO, então onde está?

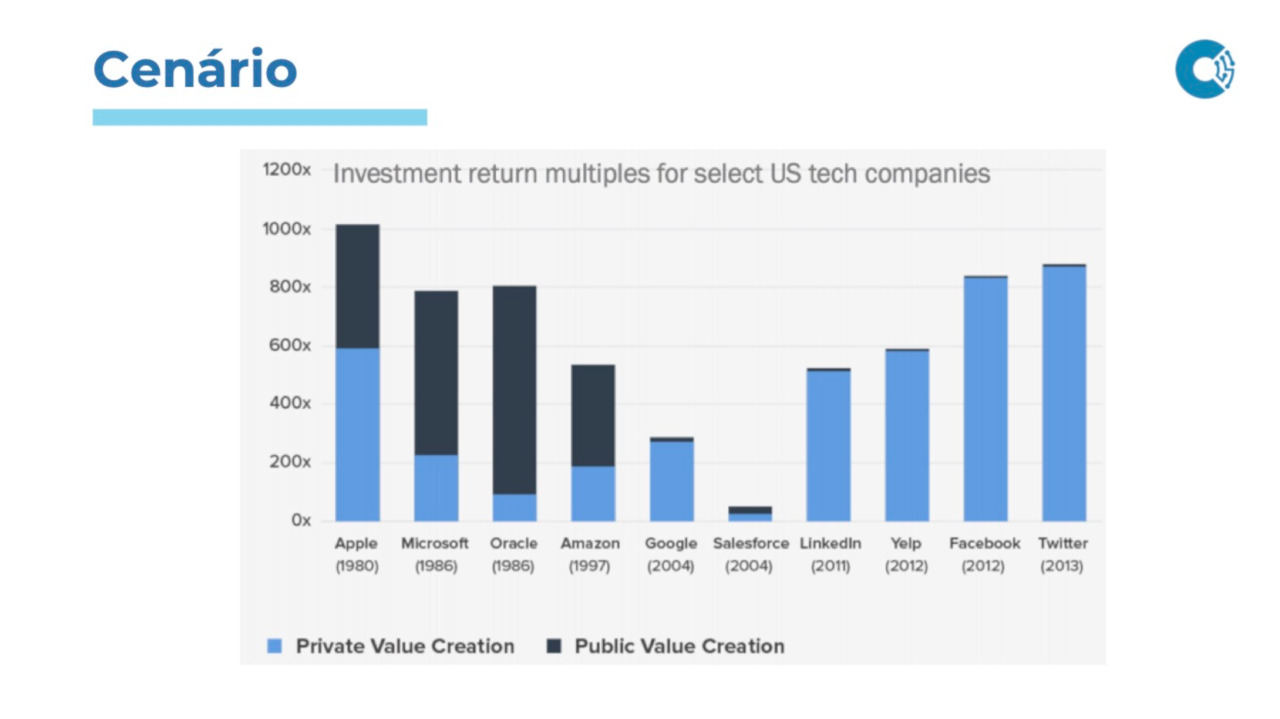

Ao observar as diferenças de valor criado ao longo dos anos pelas empresas de tecnologia americana, percebe-se uma tendência clara: antes, a criação de valor pós-IPO representava mais de 50% do crescimento total de um negócio de tecnologia. Porém, desde 2004, a maior parte do valor criado se concentra no mercado privado, enquanto as empresas ainda são consideradas startups.

Para tangibilizar isso no mercado brasileiro, podemos observar o recente IPO do Nubank: pode parecer um ganho razoável quando se observa que as ações cresceram de 15-20% em relação ao preço definido para o IPO. Mas, quando se observa o histórico de rodadas de investimento que o banco digital teve, a história é outra.

Em sua Série C, levantada em 2016, o Nubank (NU) foi avaliado em US$ 500 milhões post-money. Na Série G, de janeiro de 2021, a avaliação já havia pulado para US$ 25 bilhões. Isso quer dizer que os investidores que entraram na Série C, caso tenham vendido sua participação na Série G e não tiverem sofrido diluição, multiplicaram o capital investido em mais de 50x. Caso tenham aguardado o IPO para realizar seu exit (retorno do investimento), sua valorização foi ainda maior, 83x.

Esse potencial exponencial de valorização não ocorre mais após o IPO, sendo difícil observar ganhos de mais de 100% nas ações tech após a abertura de capital. Acessar investimentos em startups, no entanto, costumava ser bastante restrito, exigindo grandes quantias de capital, para investir via fundo de investimento; ou muito tempo disponível, quando se optava por investir através de um investimento-anjo.

A CapTable, maior plataforma de investimento em startups do Brasil, democratizou o acesso a esse tipo de investimento e permite que mais investidores participem da possibilidade maior de ganhos representada pelos investimentos em startups.

Além da valorização, os investimentos em startups trazem aprendizados proporcionados pelo contato com o setor de inovação: uma das melhores formas de aprender é estar conectado e investir é uma das maneiras mais fáceis de aprender com a evolução e estratégias das startups.

A Bolsa de Valores ainda representa uma opção que deve ser considerada dentro da estratégia de diversificação dos investimentos, mas investir em startups pode ser também uma maneira de se proteger da estagnação de algumas empresas de capital aberto – ao investir em uma startup de um mesmo setor que já recebeu seu investimento na Bolsa, cria-se um hedge de disrupção: uma maneira de reduzir o risco de uma startup arrasar o mercado da empresa listada em bolsa e ver o valor da companhia de capital aberto ser consumido pelo crescimento de uma startup.

![[Conteúdos gratuitos] Assista ao Giro do Mercado, ao Carreiras e Afins e outros programas exclusivos em nosso Youtube](https://media.moneytimes.com.br/uploads/2024/01/banner-html-28.png)