A explosão das opções de bitcoin em 2020

Contratos de opções de bitcoin dão a investidores o direito de comprar ou vender uma quantia de bitcoin em uma data estabelecida por um preço específico.

Por exemplo, mediante uma taxa, um investidor pode comprar um contrato de opções de compra (do inglês “call option”) para adquirir bitcoin ao preço de US$ 8 mil, com duração de um mês.

Se o preço do bitcoin subir para US$ 10 mil no mês, o investidor pode realizar a opção e comprar bitcoin a US$ 8 mil e revendê-lo a US$ 10 mil, lucrando US$ 2 mil — fora qualquer taxa paga na compra da opção de venda.

Com uma opção de venda (ou “put option”), investidores podem estar do outro lado da aposta e comprar o direito de vender o bitcoin a um preço pré-definido.

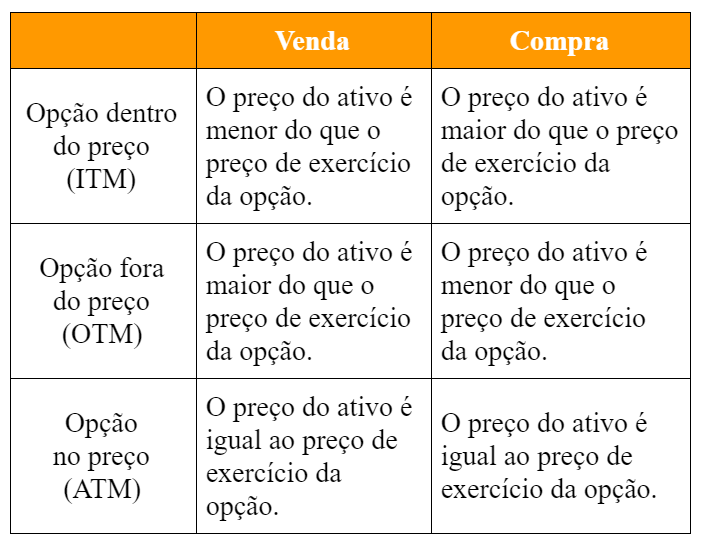

O preço de exercício de uma opção é um preço fixo ao qual o investidor da opção pode comprar, ou vender, o valor mobiliário ou commodity implícito. Opções podem estar dentro do preço (“in the money” ou ITM), fora do preço (“out of the money” ou OTM) ou no preço (“at the money” ou ATM).

Mineradores de bitcoin têm uma posição exclusiva e benéfica usando opções para garantir um preço para a venda dos bitcoins minerados e lucrar no futuro — assim como donos de lagares de azeite na Grécia Antiga usavam os primeiros contratos de opções para assegurar que não tivessem prejuízo caso houvesse uma má colheita.

Futuros de cripto: um mercado inexplorado

Geralmente, nos mercados tradicionais, derivativos totalizam mais de quatro vezes os volumes negociados do ativo implícito. Porém, nos mercados de bitcoin, a negociação à vista ainda totaliza uma proporção bem maior.

Bê-a-bá Cripto: o que são futuros de bitcoin

e como funcionam?

Isso está mudando, graças à entrada de inúmeros players. A corretora Bakkt, por exemplo, começou a oferecer opções regulamentadas de bitcoin em dezembro de 2019, assim como a CME, que lançou seu próprio produto de opções em janeiro de 2020.

No início deste ano, Luuk Strijers, diretor comercial da corretora de derivativos em bitcoin Deribit, afirmou que a infraestrutura de derivativos cripto pode crescer entre cinco a dez vezes em 2020, afinal, ocupa uma proporção bem maior do que mercados tradicionais por conta da alta alavancagem utilizada na negociação cripto.

Strijers usou a Amazon como exemplo para indicar quão maior era a atividade à vista vs. opções em mercados tradicionais do que em cripto.

Na época, o volume diário da ação da Amazon era de US$ 11 bilhões por dia; o mercado de opções da Amazon, de US$ 9 bilhões por dia.

Para fins de comparação, o mercado à vista do bitcoin estava sendo negociado abaixo de US$ 1 bilhão por dia; seu mercado de opções, em US$ 40 milhões por dia.

Desde a previsão de Strijers, a proporção entre o volume de opções de bitcoin e da negociação à vista se aproximou.

Atualmente, o volume diário negociado do mercado à vista de bitcoin está em US$ 1,8 bilhão, enquanto o volume no mercado de opções disparou para US$ 213 milhões em outubro de 2020. Isso significa um aumento de 530% desde janeiro.

A decisão dos players regulamentados Bakkt e CME em entrar para o mercado de opções de bitcoin foi um grande passo para o mercado bitcoin e evidencia um marco essencial para o amadurecimento dos derivativos cripto.

No entanto, Deribit continua sendo a líder no mercado de opções de bitcoin e possui uma participação de mercado de quase 80% de contratos abertos em opções de bitcoin.

Supervisão regulatória das opções de bitcoin

Apesar de corretoras de opções tentarem evitar a supervisão de procedimentos de “conheça seu cliente” (KYC) e antilavagem de dinheiro (AML), é uma estratégia que está com os dias contados.

Em fevereiro de 2020, a plataforma Deribit migrou dos Países Baixos para o Panamá.

Em uma publicação, a corretora explicou que essa decisão foi por conta das novas regulamentações europeias que seriam implementadas, exigindo que a corretora “solicitasse uma extensa quantidade de informações de nossos atuais e futuros clientes”.

Apesar disso, desde então, a Deribit anunciou planos de estender seu programa de KYC e exige que todos os usuários verifiquem suas identidades até o fim deste ano. Assim, todos os investidores terão de apresentar um documento de identidade, bem como um comprovante de residência.

A decisão vem após sua adversária BitMEX implementar requisitos parecidos de KYC aos usuários, exigindo que verificassem sua identidade até o dia 5 de novembro.

A BitMEX implementou esse requisito após seus fundadores serem presos por reguladores americanos por terem violado regras de KYC e AML.

A participação da Deribit no mercado de opções de bitcoin diminuiu desde o começo do ano e o atrativo da corretora como uma opção sem verificações de identidade parece estar se deteriorando.

Enquanto isso, o volume negociado de futuros tem um crescimento estável em plataformas regulamentadas desde seu lançamento.

Bakkt saiu de zero para US$ 1,56 bilhão de contratos futuros negociados em outubro de 2020, e a CME continua a relatar crescente interesse de instituições (como fundos de hedge).

Isso sugere que plataformas de negociação podem ter esperado a aquisição de participantes de mercado e liquidez o suficiente para acrescentar outra camada de complexidade na forma de opções.

Recentemente, outras corretoras cripto, incluindo a maltesa OKEx e a cingapurense Huobi, também apresentaram seus próprios contratos de opções em uma tentativa de obter uma fatia desse crescente mercado.

Uma nova fonte de dados

Uma das vantagens das opções é a capacidade de explorar a sabedoria coletiva do mercado. Isso é possível ao medir a volatilidade implícita (VI) — métrica proveniente das opções que reflete as expectativas do mercado sobre um determinado ativo.

A volatilidade implícita é mais difícil de calcular do que a volatilidade histórica e requer inúmeros parâmetros, diferente da histórica, que apenas usa dados históricos de preço.

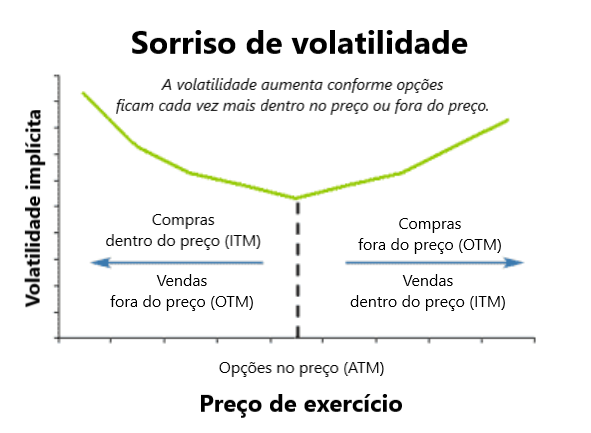

Uma pesquisa realizada por analistas da Brave New Coin (BNC) sugere que a volatilidade implícita para opções em mercados de bitcoin tem um padrão em forma de U ou uma inclinação de “sorriso de volatilidade”.

Assim, a volatilidade de opções aumenta conforme uma opção está cada vez mais no preço (ITM) ou fora do preço (OTM). O sorriso de volatilidade mostra que opções ITM e OTM tendem a ter uma maior demanda do que opções de bitcoin no preço (ATM).

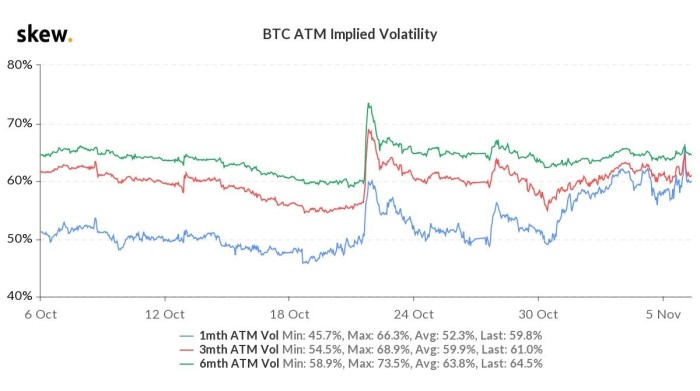

Recentemente, a volatilidade implícita de opções de bitcoin esteve bem estável após a movimentação de preço acima dos US$ 15 mil e do aumento histórico de volatilidade.

A diferença entre a volatilidade implícita e a volatilidade histórica sugere que investidores não estão analisando o passado recente para indicar futuras movimentações de preço.

A VI é uma métrica usada por investidores para estimar futuras flutuações do preço de um ativo com base em sentimento de mercado e, geralmente, é usada como um indicador de risco.

A VI mediana sugere que o mercado espera que o preço do bitcoin fique estável, e não seja considerado como um investimento arriscado. A VI não indica a direção da movimentação do preço.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)