Credoras cripto: quem fornece os melhores rendimentos para empréstimos?

Quem oferece as melhores taxas de juros para cripto?

Com o crescimento de aplicações, empréstimo cripto, corretoras de margem e criptomoedas passíveis de staking no setor de finanças descentralizadas (DeFi) nos últimos anos, pode ser difícil saber quais são os melhores rendimentos para seu capital inativo.

Após o guia da Brave New Coin (BNC) sobre como obter e aumentar seu rendimento com bitcoin e demais criptoativos via “yield farming”, este artigo analisa as principais plataformas de empréstimo cripto e as diferentes taxas de juros fornecidas.

Primeiro, é importante entender a diferença entre “conceder empréstimo de cripto” e “tomar cripto emprestado”.

Se você está concedendo empréstimos nos cenários abaixo, você está emprestando seus ativos às plataformas mencionadas com a expectativa de que você ganhará juros sobre seus criptoativos.

Seu objetivo é obter a quantia original de volta, com juros obtidos. Este artigo não explora a tomada de cripto emprestado — em que você compraria tomaria ativos (ou fiduciárias) emprestado de uma plataforma, os quais você precisaria pagar de volta — com o acréscimo de juros.

Como funcionam os empréstimos com cripto

no setor de finanças descentralizadas (DeFi)?

Qual é a melhor plataforma de empréstimos cripto é uma questão em aberto — cada uma tem sua própria abordagem e seus próprios processos — mas, com certeza, taxas de juros anuais pagas são um bom ponto de partida.

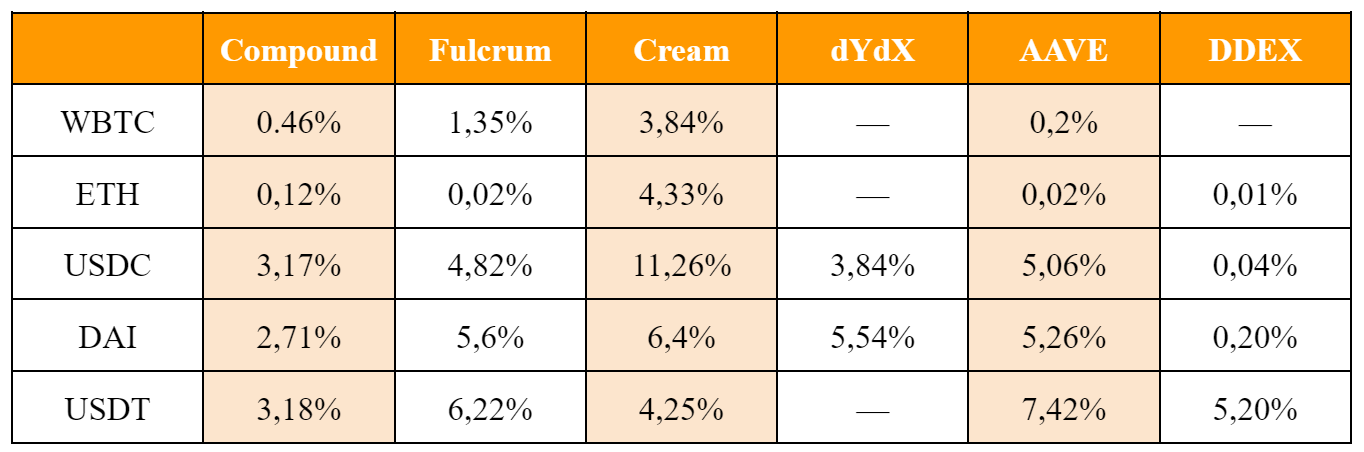

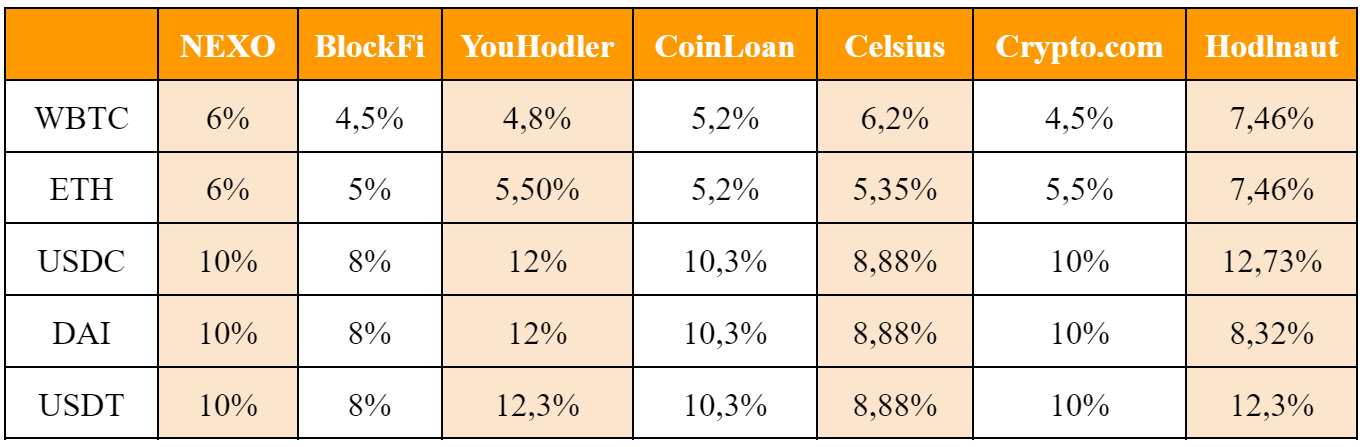

Todas as taxas de juros foram registradas em 31 de agosto de 2021* e estão sujeitas a alteração.

1) Empréstimo DeFi

A demanda por tomada de empréstimo no mundo DeFi é um resultado tanto da negociação em margem em corretoras descentralizadas como da tomada de empréstimo em aplicações DeFi.

A oscilação constante de oferta e demanda nessas aplicações resulta em rendimentos bem voláteis.

Já que grande parte das aplicações DeFi acontecem na rede Ethereum, a tomada e a concessão de empréstimos principalmente consiste de tokens padrão ERC-20 e wrapped bitcoin (wBTC), que é um token pareado em proporção 1:1 com o bitcoin (BTC). O modelo de negócios das plataformas pode diferir.

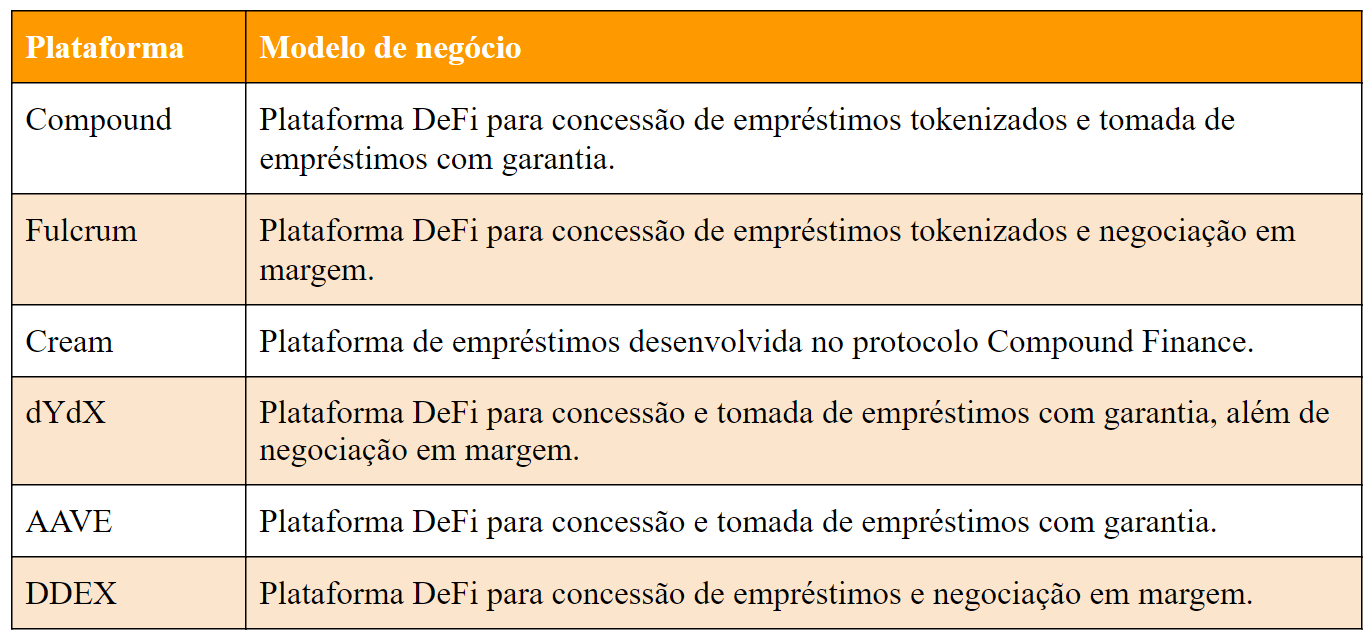

As plataformas descentralizadas mencionadas abaixo são Compound, Fulcrum, Cream, dYdX, AAVE e DDEX.

Plataformas de empréstimos DeFi

Taxas de juros de plataformas de empréstimos DeFi

2) Empréstimo centralizado

Além de empréstimos DeFi, também existem muitas empresas centralizadas que emprestam cripto.

Já que a origem dos empréstimos acontece de forma centralizada com essas empresas, as taxas de juros geralmente são mais estáveis, pois a credora estabelece a taxa em vez de deixar o mercado influenciar.

Geralmente, taxas de juros em plataformas centralizadas de empréstimos são mais altas do que em outras plataformas, algo atrativo para mutuantes (aqueles que concedem o empréstimo).

As plataformas centralizadas mencionadas abaixo são NEXO, BlockFi, YouHodler, CoinLoan, Celsius, Crypto.com e Hodlnaut.

Taxas de juros de plataformas centralizadas de empréstimos

Todos os dados sobre juros oferecidos foram coletados do MooLoo.net.

Introdução a empréstimos com cripto

O outro lado da concessão de empréstimos é a tomada de empréstimos. Se você está interessado em obter um empréstimo (em dólares, por exemplo), muitos dos fornecedores acima também oferecem esse serviço.

Grande parte dos protocolos de tomada e concessão de empréstimos no setor de finanças centralizadas (CeFi) como no de finanças descentralizadas (DeFi) exigem que mutuários bloqueiem um ativo para obter um empréstimo. Esse tipo de empréstimo é chamado de empréstimo com garantia (do inglês “collateralized loan”).

Garantia é o comprometimento de um mutuário em comprometer um número de ativos como um meio de um credor recuperar seu capital caso o mutuário não cumpra com o empréstimo.

Se um mutuário continuamente não pagar os pagamentos de uma responsabilidade de empréstimos, então o credor tem o direito de possuir a garantia comprometida caso haja incumprimento do empréstimo.

Empréstimos com garantida ou, mais especificamente, sobregarantidos (“overcollateralized loan”), são o núcleo da operação eficiente dos credores DeFi. Protocolos de empréstimo DeFi fornecem serviços financeiros abertos, apermissionados e pseudoanônimos.

Não existem requisitos de score de crédito para mutuários nem de proteção à lavagem de dinheiro ou identificação de clientes (PLD/KYC).

Para manter um equilíbrio entre o livre acesso e a estabilidade sistêmica, o valor da garantia que precisa ser comprometido para empréstimos DeFi precisa exceder o valor dos empréstimos.

Por exemplo, se um usuário DeFi quiser obter um empréstimo de 100 DAI na MakerDAO, precisam aplicar pelo menos US$ 150 na Ethereum.

Às vezes, a tomada de empréstimos nos protocolos DeFi pode ser algo perigoso e demandar muito tempo, pois vai além de apenas pagar juros em parcelas.

A proporção empréstimo-por-valor (LVT) precisa ser monitorada cuidadosamente para garantir que o requisito de garantia acordado antes de o empréstimo ser executado seja mantido.

Manter essa proporção LVT se torna mais difícil se mutuários aplicarem ativos voláteis, como ETH, como garantia.

Se o valor do ETH mudar repentinamente em termos de dólares, empréstimos podem ser liquidados rapidamente se os mutuários não estiverem protegidos pelos mecanismos que existem, como o seguro de empréstimos.

Por esses motivos, devido à complexa natureza de acordos exclusivos e específicos de protocolos DeFi, que vão além de pagamentos de taxas de juros, a BNC decidiu não incluir detalhes sobre taxas de tomada de empréstimo em protocolos DeFi.

Dinheiro programável: ferramentas que encontram a melhor taxa de juros de forma automática

Atualmente, existem plataformas de otimização de rendimentos, como Yearn.Finance. Usam os recursos do blockchain Ethereum para facilitar o dinheiro programável, para que usuários encontrem taxas de juros otimizadas automaticamente.

Antes do Yearn, usuários que buscam maximizar seus rendimentos necessários para manualmente movimentar suas stablecoins entre protocolos de empréstimo. É um processo lento e trabalhoso que a Yearn quer evitar.

O protocolo funciona ao criar pools para cada ativo depositado. Quando um usuário deposita suas stablecoin em um desses pools, recebem yTokens, tokens de geração de rendimento equivalentes à moeda depositada. Se, por exemplo, um usuário depositar DAI no protocolo, irá obter yDAI.

Ativos são automaticamente transferidos entre plataformas de empréstimo no ecossistema DeFi, como Compound e Aave, onde taxas de juros para ativos depositados mudam de forma dinâmica.

Toda vez que um usuário depositar ativos em um pool no Yearn, o protocolo verifica se existem oportunidades de obter altos rendimentos e rebalanceia todo o pool se for necessário.

A qualquer momento, um usuário pode queimar seu yDAI e sacar seus depósitos iniciais e coletar juros na forma do ativo originalmente depositado.

O protocolo evoluiu para fornecer soluções mais complexas que possam maximizar rendimentos de depósitos de usuários de forma eficiente.

O pool de liquidez yCRV, desenvolvido pela Yearn na plataforma Curve Finance, contém os seguintes tokens: yDAI, yUSDC, yUSDT, yTUSD e paga de volta um token yCRV que representa o índice.

Usuários podem depositar qualquer uma das quatro stablecoins nativas no pool e obterem rendimentos de tokens yCRV que geram rendimento. Depositantes também ganham taxas de rendimento da Curve ao fornecerem liquidez para outros usuários da plataforma.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)