Investindo em criptomoedas: como interpretar o fluxo de ordens?

Já que mercados cripto são impulsionados por análises técnicas e a abundância de softwares de gráficos disponíveis, o livro de ofertas é uma ferramenta poderosa para avaliar as probabilidades da direção do mercado.

Entender a demanda de compra e venda no livro é chamado de “fluxo de ordens” ou (“order flow”), que pode ajudar os “day traders” (aqueles que negociam várias vezes por dia) negociando no mercado a melhorarem suas entradas e, em um mercado conhecido por volumes falsos, pode ajudar todos os tipos de negociadores a identificarem ofertas falhas.

Fluxo de ordem, ou “tape reading”, é uma das técnicas mais antigas no mercado de ações, usada geralmente por day traders que entram em muitas negociações a curto prazo para obter alguns pontos toda vez.

Pode ser usada junto com análises técnicas para definir entradas ou saídas, determinar o uso das ordens de mercado ou as de limite em vez de usar entradas arbitrárias e “stop-losses” (patamar de preço onde se encerra a operação com perda) e ajudar a gerenciar uma negociação ao avaliar as probabilidades de preço se reverterem contra você.

Análises técnicas preenchem nosso desejo interno de ver padrões na aleatoriedade — fenômeno psicológico conhecido como pareidolia — e taxá-los nos padrões autocompletáveis conforme vemos “head and shoulders”, triângulos etc.

Se você negocia com base em padrões de gráfico (e não considerando a probabilidade), você está negociando com base no que você acha que irá acontecer em seguida.

A negociação de fluxo de ordens é utilizada por negociadores institucionais e de alta frequência que estão menos interessados na variedade de indicadores e softwares de gráficos em que negociadores de varejo ficam confusos e estão mais preocupados com a oferta e demanda.

Geralmente, essa estratégia é mais usada em grandes mercados líquidos, como tesouros dos EUA e futuros, onde negociadores irão negociar diretamente no livro e ignorar qualquer gráfico.

Para grande parte dos negociadores de varejo, a negociação de fluxo de ordens será discricionária, já que tentar automatizar as regras de negociação no código exige um alto nível de proficiência em programação.

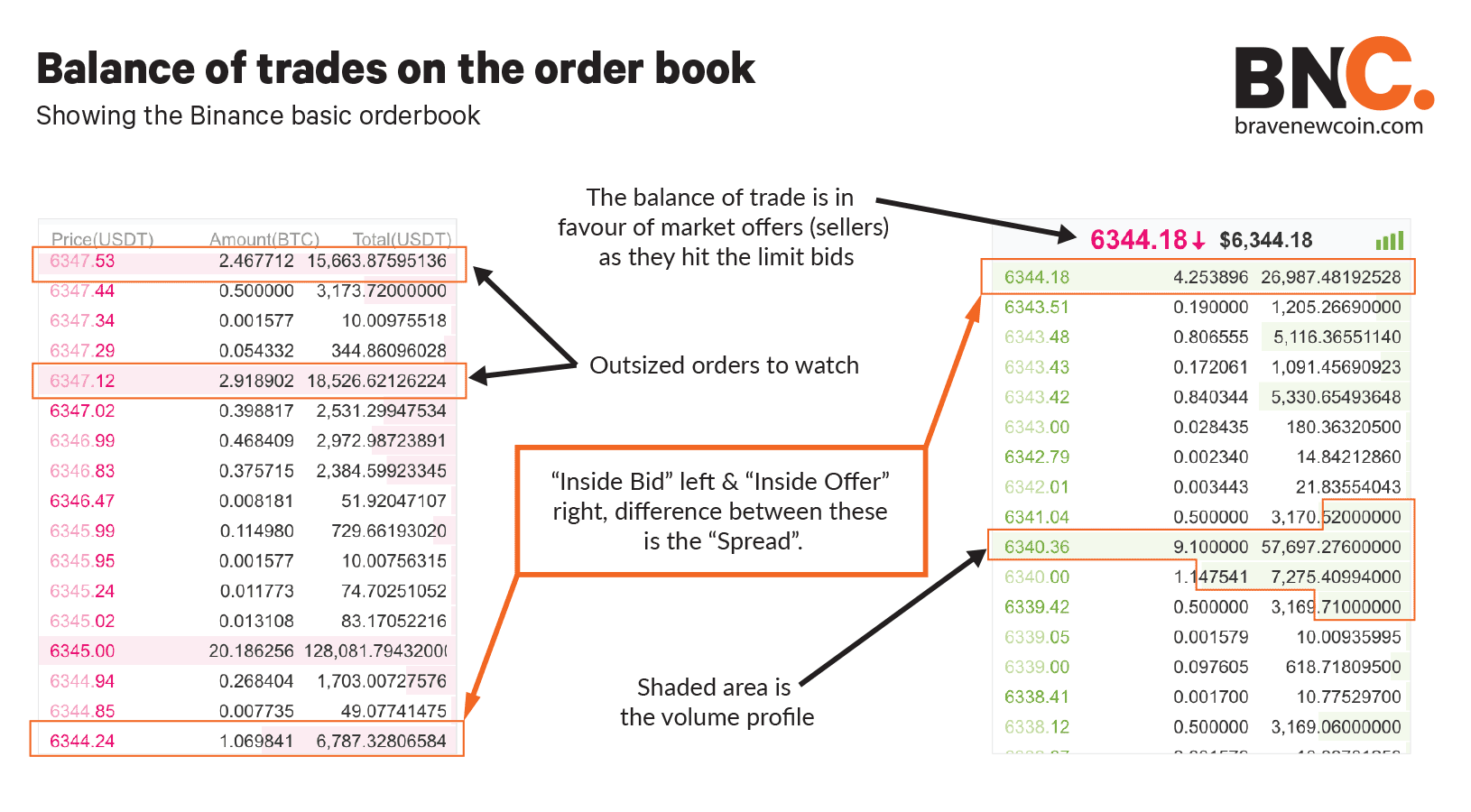

Ordens de limite no livro são classificadas do menor preço exigido por um vendedor ou “oferta interna” (canto inferior esquerdo) e o maior preço que um comprador está disposto a comprar ou “aposta interna” (canto superior direito).

O preço à vista (cor rosa) fica verde quando as ordens limites de venda são atendidas (positivo) e fica vermelha quando as ordens limites de compra são atendidas (negativo).

Glossário cripto: conceitos básicos

Como interpretar o fluxo de ordens

À primeira vista, o livro de ofertas fornece a amplitude da oferta (venda/oferta) e demanda (compra) no mercado, também conhecida como profundidade do mercado (do inglês “depth of market” ou DOM).

Ao analisá-la, mostra a variação de preço onde existe suporte e resistência (perfis de volume nas sombreadas barras verdes e vermelhas) que podem ser usados para melhores entradas e saídas para obter possíveis pontos de reversão.

Usando o livro de oferta em vez de “stop-losses”

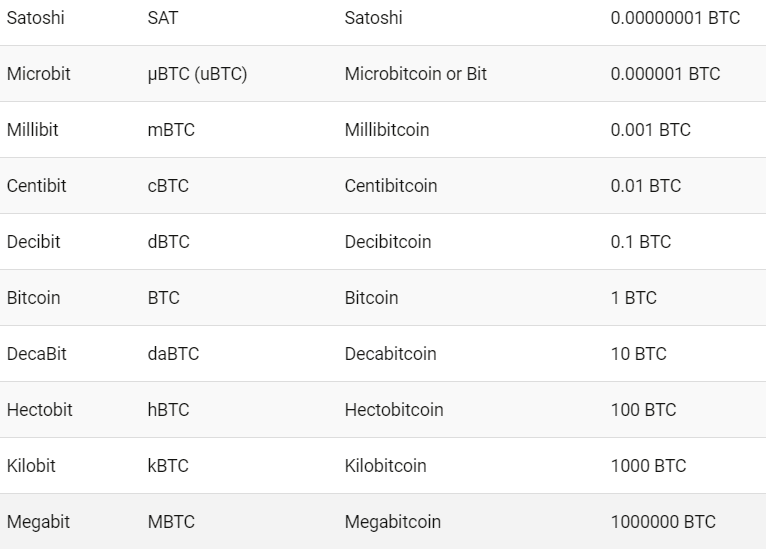

Ao realizar o “day trading”, obter entradas e saídas com mínimas diferenças de preço é essencial para maximizar satoshis, ou SATs — as menores frações de um bitcoin, ou 0,00000001BTC — e, diferente de “position trading” (quando espera-se que o investimento aumente de valor) ou “swing trading” (comprar um ativo a baixo preço e vendê-lo a um alto preço em um intervalo curto), usar “stop-losses” em negociações pode ser contraproducente.

Glossário cripto: estratégias de investimento

Analisar e antecipar o fluxo de mercado pode fazer com que você saia de uma negociação antes que se vire contra você e devolva seus SATs para uma stop-loss. Isso também é a premissa na qual a negociação de alta frequência opera.

O livro só mostra as ordens limites (conhecidas nas plataformas cripto como “formadoras de mercado” ou “market makers”) e as ordens de mercado (“tomadoras de mercado” ou “market takers”) não estão visíveis até uma ordem limite ser atendida.

Assim como a pechincha de preço que acontece em um mercado físico entre compradores e vendedores, um livro de oferta mostra o cabo de guerra no preço, em que um lado ou está sobrecarregado por muitos vendedores ou muitos compradores.

Níveis de suporte e resistência

Um negociador pode usar o fluxo de ordem para confirmar os níveis de suporte e resistência marcados no gráfico. Geralmente, espera-se que haja uma acumulação de grandes ordens nos níveis técnicos escolhidos no gráfico para confirmar uma tese.

Porém, isso não significa que esses níveis serão mantidos. Por exemplo, tenha cuidado ao depender de uma grande ordem que age como suporte abaixo do preço, pois isso pode ser uma ordem falha.

Quando uma negociação é preenchida, significa que uma ordem limite foi atendida com uma ordem de mercado, ou seja, ou um comprador concordou com o limite de preço de um vendedor ou vice-versa. Em outras palavras:

– crescente poder de compra é criado quando suas ordens de compra do mercado atendem ordens limites de venda;

– decrescente poder de venda é criada quando ordens de venda do mercado atendem ordens limites de compra.

Similar a pôquer, ordens de mercado são a mão que você não mostra até ter de mostrar. Então, se existe muita demanda de compra, você verá ordens de venda sendo retiradas rapidamente conforme compradores competem entre si com outras ordens de mercados para serem atendidas a um preço mais baixo antes de subir.

Os quatro poderes de mercado são:

– Ordens limites de compra (compras): poder fraco e alto;

– Ordens limites de venda (ofertas/vendas): poder fraco e baixo;

– Ordens de compra de mercado (compras): poder forte e alto;

– Ordens de venda de mercado (vendas): poder forte e baixo.

O volume que vemos em um certo preço no livro é o agregado de todas as ordens naquele preço, o que dificulta dizer se é alguém com uma grande conta tentando movimentar o mercado ou se é um grupo de muitos players pequenos negociando por algumas oportunidades.

Diferenciar essas posições é uma habilidade adquirida ao ler o livro, o que permitirá que você esteja do lado certo da dinâmica.

Apesar do conceito e da aparência de um livro de ofertas ser universal em todas as corretoras e para todos os ativos, não deve ser analisado da mesma forma para cada mercado.

Negociadores que negociam com base em pura análise técnica podem estar desconsiderando uma parte essencial do volume da verdadeira negociação e não os volumes de negociação existentes no livro que podem ser falhos (volumes falsos) e muitas negociações que também são canceladas antes de serem preenchidas.

Glossário cripto: tipos de negociação

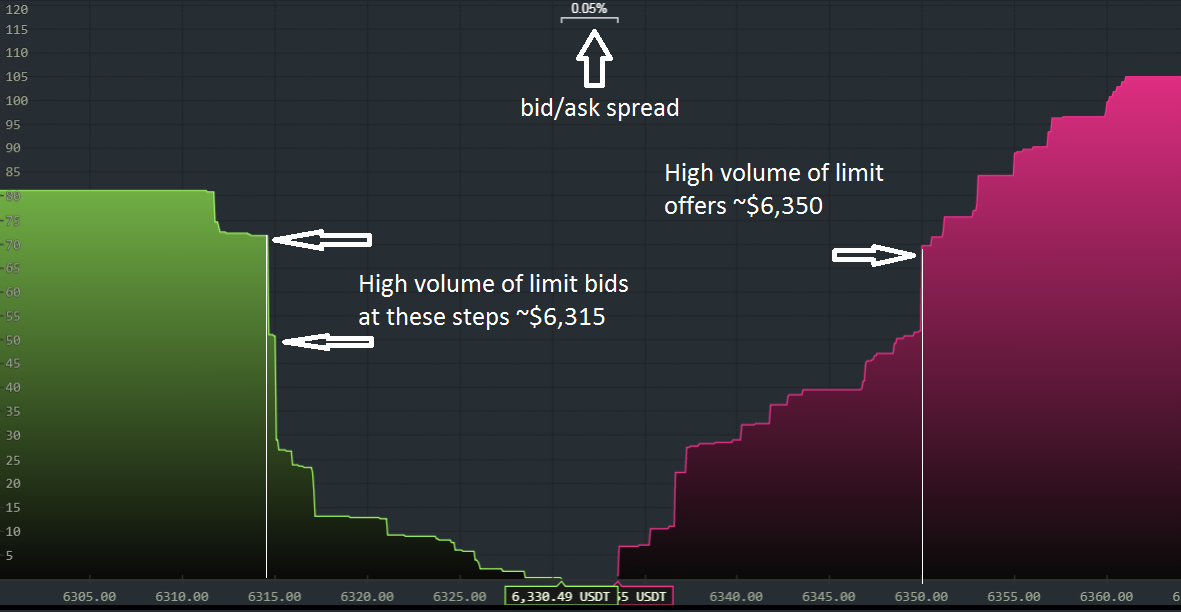

A profundidade do gráfico de mercado

Essa é uma representação visual do volume de ordens de compra/venda em seus respectivos acréscimos de preço no livro, mostradas como uma proporção do volume cumulativo de ofertas em ambos os lados do livro — o próprio livro de ofertas só mostra o volume agregado.

Quanto mais acentuado o degrau, maior será o volume naquele preço.

Geralmente, mercados mais finos são levados junto com grandes ordens, resultando em grandes aumentos de preço. Isso irá se acentuar nos mercados de altcoins (criptomoedas alternativas ao bitcoin) onde o tamanho de sua negociação é limitado por conta do alto volume, e poderá ter uma consequência.

Ordens limites fornecem liquidez, então ordens de mercado consumem liquidez. Então, em uma alta, ordens de compra de mercado consumem a liquidez (ordens limites de venda) acima dela até atingir um bloco de liquidez de venda alto demais para o lado de compra (e vice-versa para uma baixa).

Esses grandes blocos de ordens são chamados de “icebergs” pois apenas uma parte da oferta fica visível no livro e o resto é liquidez escondida, que pode atuar como uma força de paragem para uma reversão de tendência.

Embora não possamos justificar essas ordens iceberg, um negociador deve analisar enormes ordens limites no livro com atenção, já que, às vezes, quando está se aproximando, a ordem irá desaparecer no último instante — conhecida como “ordem falha” com a intenção de evitar que o preço ultrapasse um limite.

A liquidez no livro de ofertas também é um componente essencial nos índices de liquidez da Brave New Coin, Bitcoin Liquidity Index (BLX) e Ethereum Liquidity Index (ELX), que integram a profundidade do livro de oferta das corretoras mais líquidas e apresentam um preço de mercado em que a liquidez pode entrar ou sair de posições.

O que o spread indica?

Spread é a ampliação e a contração na diferença de preço entre o maior preço de compra e a menor oferta, também conhecido como “aposta interna” (ou “inside bid”) e “oferta interna” (“inside offer”).

Então, em um spread de cinco ticks, a aposta interna terá de se movimentar entre os ticks de 1 a 4 (o spread de 1 tick é o mínimo possível) para tirar uma ordem de mercado de um vendedor.

Novamente, é um cabo de guerra entre as apostas de mercado e as ofertas de mercado. O mercado está em alta quando não há mais apostas de mercado e está em baixa quando existem mais ofertas de mercado — que podem ser consideradas como o equilíbrio comercial.

Seis estratégias de investimento

que você pode usar em mercados de criptoativos

Ferramentas para complementar a negociação de fluxo de ordens

Traçando o perfil do volume:

Traçar o perfil do volume é uma ferramenta essencial que complementa o fluxo de ordens e é oferecida por algumas plataformas de corretagem e de software de gráficos como TradingView e Sierra Chart.

O ponto de controle (POC) e as áreas de valor (VA) são as métricas mais importantes e um investidor pode buscar por volume acumulado nos padrões de triângulo em vez de apenas padrões nos candlesticks (ou gráficos de vela).

Exemplo do perfil de volume acumulado em um gráfico de um minuto. A linha vermelha no meio é o ponto de controle.

Preço médio ponderado por volume (VWAP):

VWAP é o preço médio de um ativo negociado em seu volume médio durante um período de tempo, que pode ser calculado ou intradiário ou até intervalos de minutos.

Pode ser considerado como o preço de equilíbrio de um ativo, bem parecido com o preço de controle no perfil de volume, onde volume em ambos os lados do VWAP têm a mesma distância da média do volume.

Qualquer preço abaixo é considerado subvalorizado e vice-versa. Deve ser usado por negociadores institucionais ao criar posições para que não se movimentem no mercado com um preço muito acima ou abaixo do ponto de equilíbrio.

VWAP também pode ser usado por negociadores de varejo nos mercados de altcoins que possuem pouca liquidez.

O impacto da negociação de alta frequência

Apesar da negociação de alta frequência (NAF) de fundos de hedge e bancos de investimento não ser relevante nos mercados cripto como é no mercado acionário, o impacto de algoritmos e bots de negociação pode ser visto no fluxo do livro de oferta.

Com tempo suficiente, um negociador pode se familiarizar em como um mercado específico geralmente é negociado e encontrar anomalias no livro — por exemplo, se ordens estão sendo atendidas mais rapidamente ou se são maiores do que o comum.

Com ordens extremamente rápidas, a NAF tenta obter vantagem da diferença de compra e venda em uma negociação livre de riscos.

Por exemplo, no mercado bitcoin, se as ordens de venda estão em US$ 6,4 mil (por vendedores) sucessivamente rápido, a probabilidade é que o preço continuará caindo para US$ 6.350 (considerando que haja mais profundidade de venda do que de compra).

O que uma programação de NAF fará é enviar uma ordem de venda em milissegundos para aquela oferta de compra ser atingida, como se fosse ser retirada do mercado. Isso os põe em uma posição imediata de equilíbrio e, basicamente, se torna em uma negociação sem riscos.

Quando NAT migra para cripto, mudará o jogo para day traders e é necessário que haja mais antecipação na interpretação de fluxo de ordens sobre em qual direção o mercado irá nas próximas 20 negociações.

Programas de NAT são adaptados para mercados variados, mas se um mercado irromper em uma direção particular, NAT acentuam a tendência por meio de um efeito cascata que faz com que outros programas de NAT compram ou vendam nessa tendência.

Para que negociar cripto em alta frequência?

Apesar da análise técnica ser suficiente para negociar, é importante entender que pessoas, e não padrões, movimentam o mercado e detectar um padrão é apenas um passo no processo de identificação de uma negociação.

Sempre existe uma aposta bilateral acontecendo em qualquer padrão e prestar atenção no fluxo de ordens pode mostrar a probabilidade sobre qual direção acontecerá.

Em um mercado conhecido por “trade-washing” (tipo de manipulação de mercado que faz o ativo parecer ter mais demanda do que ele realmente tem), identificar ordens falhas leva tempo e familiaridade de análise do livro.

Volumes falsos e wash trading precisam acabar

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)