Fundos de índice (ETFs) de criptomoedas, a forma mais fácil de investir em cripto

O bitcoin (BTC), a maior criptomoeda do mundo, chama a atenção por seus altos números: possui uma alta capitalização de mercado (o número de criptomoedas em circulação) de US$ 890 bilhões e está precificada a US$ 47,7 mil (ou R$ 254 mil).

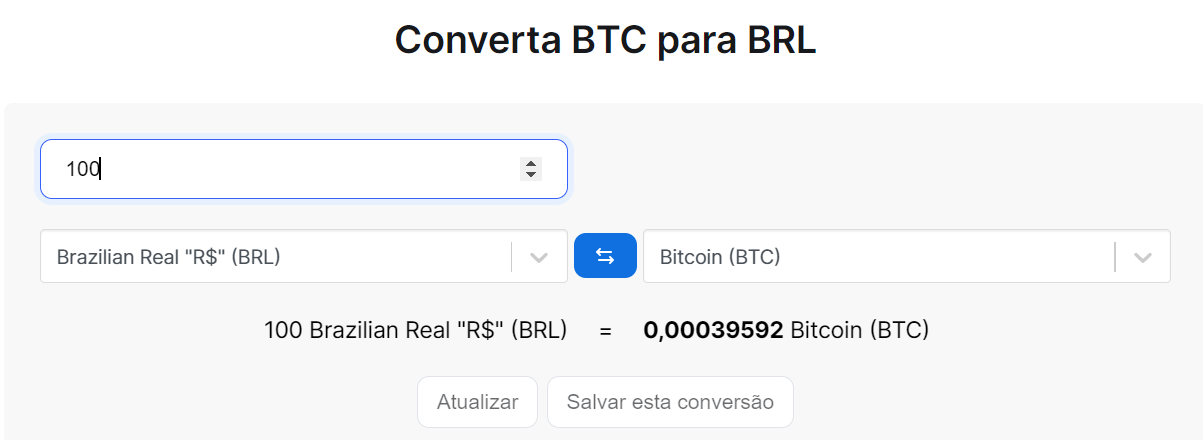

O que muitos não sabem é que, apesar do alto preço, tanto em dólares como em reais, a criptomoeda pode ser comprada a frações, ou seja, se você quiser comprar R$ 100 em bitcoin, comprará

0,00039592 BTC.

Essa acessibilidade de preço acontece porque Satoshi Nakamoto, o anônimo criador do sistema Bitcoin, queria criar um ativo seguro, de fornecimento limitado (só haverá 21 milhões de bitcoins no mundo) e confiável, que não dependesse de bancos centrais que imprimem cada vez mais dinheiro ao seu bel-prazer.

Em 31 de outubro de 2008, Nakamoto discorreu, em um documento de dez páginas (também chamado de “whitepaper”) com informações sobre sua criação, sobre como havia criado uma criptomoeda que não dependia de terceiros — bancos centrais, grandes bancos de investimento, corretoras etc.:

É necessário um sistema eletrônico de pagamentos baseado na prova de criptografia em vez de confiança, permitindo que duas partes transacionem diretamente entre si, sem a necessidade de um terceiro de confiança.

Transações computacionalmente impossíveis de reverter protegeriam vendedores de fraude e mecanismo rotineiros de distribuição poderiam ser facilmente implementados para proteger compradores.

Em 3 de janeiro de 2009, a rede Bitcoin foi ao ar, dando início a um mercado repleto de possibilidades, mas que só começou a “vingar” em meados de 2017.

A ideia do sistema Bitcoin era que usuários tivessem acesso total a seu dinheiro e suas carteiras, sem ter de pagar por altas taxas, caso comprassem um ativo em uma corretora tradicional.

Esses usuários também não seriam limitados ao horário de fechamento de mercado (no Brasil, após as 17h, a Bolsa fecha) nem por sua localização, ou seja, é uma rede que funciona 24 horas por dia, sete dias por semana, no mundo inteiro.

Ao longo dos anos, surgiram cada vez mais moedas, como o ether (ETH), stellar (XLM), XRP… A título de curiosidade, existem, atualmente, quase 12 mil ativos digitais nessa indústria.

É claro que nem todos esses criptoativos são confiáveis ou passíveis de investimento, mas estão por aí para quem quiser comprá-los…

A grande dor de cabeça para novos investidores em cripto é entender que é possível comprar frações de uma criptomoeda, como transações funcionam, como funcionam chaves privadas e chaves públicas, como configurar uma carteira e, o mais importante: a como não perder seus ativos.

Pensando em facilitar todos esses aspectos técnicos, que podem assustar muitas pessoas, diversas gestoras de ativos ao redor do mundo tentaram apresentar um produto de investimento que une o mercado tradicional e o mercado de criptomoedas: fundos de índice (“exchange-traded fund”) ou ETFs.

ETFs de criptomoeda são negociados em uma bolsa de valores local e, assim, são regulamentados pelas autoridades locais.

A ideia é que sejam um veículo de investimento mais fácil e seguro, já que a gestora estaria encarregada de comprar, armazenar e gerenciar esses ativos, evitando que novos usuários passassem noites em claro pensando no desempenho e na segurança desses ativos.

A primeira gestora do mundo a conseguir o feito de listar uma corretora de criptomoedas foi a brasileira Hashdex que, em setembro de 2020, havia obtido aprovação para listar o “Hashdex Nasdaq Crypto Index ETF” (HDEX.BH), em parceria com a Nasdaq, na Bolsa de Bermudas (BSX).

Muitas gestoras já tentaram listar ETFs de cripto na bolsa americana, mas a Comissão de Valores Mobiliários e de Câmbio nos EUA (SEC) sempre rejeitou esses produtos, afirmando que investidores americanos podem sofrer com a alta volatilidade das criptomoedas.

Em agosto, Gary Gensler, o presidente da SEC, deixou claro que a agência poderia aprovar um ETF cripto se este fundo tivesse exposição a produtos cripto já regulamentados no mercado, como os contratos futuros de bitcoin oferecidos pela Bolsa Mercantil de Chicago (CME).

Assim, muitas gestoras retiraram a solicitação de seus fundos de índice, que investiriam diretamente em bitcoin, e enviaram solicitação para ETFs que teriam exposição a derivativos de bitcoin, ou seja, a produtos que já compram criptomoedas.

Serão fundos que investem em produtos que investem em bitcoin… Confuso?

Felizmente, fora dos EUA, outros países obtiveram aprovação para seus fundos de índice de criptomoedas, como o caso do Brasil e do Canadá.

No Brasil, duas grandes gestoras de ativos conseguiram esse feito: Hashdex e QR Capital. Atualmente, existem cinco opções de fundos de índice de criptomoedas na B3, a bolsa brasileira:

→ HASH11 – ETF que replica um índice composto pelas maiores criptomoedas do mercado, gerenciado pela Hashdex e lançado em abril deste ano;

→ QBTC11 – ETF que possui 100% de exposição ao bitcoin, gerenciado pela QR Capital e lançado em junho;

→ QETH11 – ETF com 100% de exposição ao ether, gerenciado pela QR Capital e lançado em agosto;

→ ETHE11 – ETF com 100% de exposição ao ether, gerenciado pela Hashdex e lançado em agosto.

Todos esses ativos são regulamentados pela Comissão de Valores Mobiliários do Brasil (CVM) e permitem que, a partir de R$ 10 ou R$ 50, investidores brasileiros possam ter exposição às maiores criptomoedas sem terem que lidar com os aspectos técnicos de comprá-las diretamente.

A expectativa é que os ETFs de cripto aprovados no Canadá fossem um termômetro para aprovações desses produtos nos EUA. Quatro gestoras canadenses listaram um total de oito ETFs cripto:

→ BTCX.U – o “CI Galaxy Bitcoin ETF”, gerenciado pela CI Global Asset Management e lançado em março, oferece exposição indireta ao bitcoin;

→ ETHX.U – o “CI Galaxy Ethereum ETF”, também gerenciado pela CI e lançado em abril, oferece exposição indireta ao ether;

→ EBIT – o “Bitcoin ETF”, gerenciado pela Evolve ETFs e lançado em fevereiro, oferece exposição indireta ao bitcoin;

→ ETHR – o “Ether ETF”, também gerenciado pela Evolve e lançado em abril, oferece exposição indireta ao ether;

→ BITI; BITI.U – o “BetaPro Inverse Bitcoin ETF”, gerenciado pela Horizons ETFs Management e lançado em abril, dá aos investidores canadenses a oportunidade de lucrarem com a queda no preço de contratos futuros de bitcoin;

→ HBIT; HBIT.U – o “BetaPro Bitcoin ETF”, também gerenciado pela Horizons e lançado em abril, ajuda a preencher a lacuna técnica para investidores que querem ter exposição indireta ao bitcoin;

→ BTCC; BTCC.U– o “Purpose Bitcoin ETF”, gerenciado pela Purpose Investments e lançado em fevereiro, oferece exposição indireta ao bitcoin;

→ ETHH; ETHH.U – o “Purpose Ether ETF”, também gerenciado pela Purpose e lançado em abril, oferece exposição indireta ao ether.

Opções de fundos de índice de criptomoedas não faltam então, se você não quiser perder a oportunidade de investir em cripto, mas ainda tem receio ou não sabe como investir, considere ETFs, pois são tão fáceis de investir como ações na bolsa.

Matéria originalmente publicada em 26 de setembro de 2020 e atualizada em 19 de setembro de 2021 pelo acréscimo de informações dos ETFs de criptomoedas disponíveis.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)