No primeiro semestre, 44% dos fundos cripto investiram no sucesso da rede Polkadot

Dentre milhares de criptoativos, algumas centenas de tokens possuem capitalizações de mercado de mais de US$ 50 milhões. Pelo menos cem tokens têm capitalizações de mercado acima de US$ 500 milhões e uma dúzia são unicórnios (acima de US$ 1 bilhão).

Os investidores “smart money” que além de aplicar dinheiro em um projeto, confiam em seu potencial a longo prazo — como fundos de capital de risco (VC), fundos de hedge, fornecedores mercenários de liquidez (LPs) —, estão apostando em diversos setores — finanças descentralizadas (DeFi), tokens não fungíveis (NFTs), Web 3.0 e o metaverso — que estão em diferentes estágios de crescimento (abaixo de US$ 50 milhões até mais de US$ 1 bilhão).

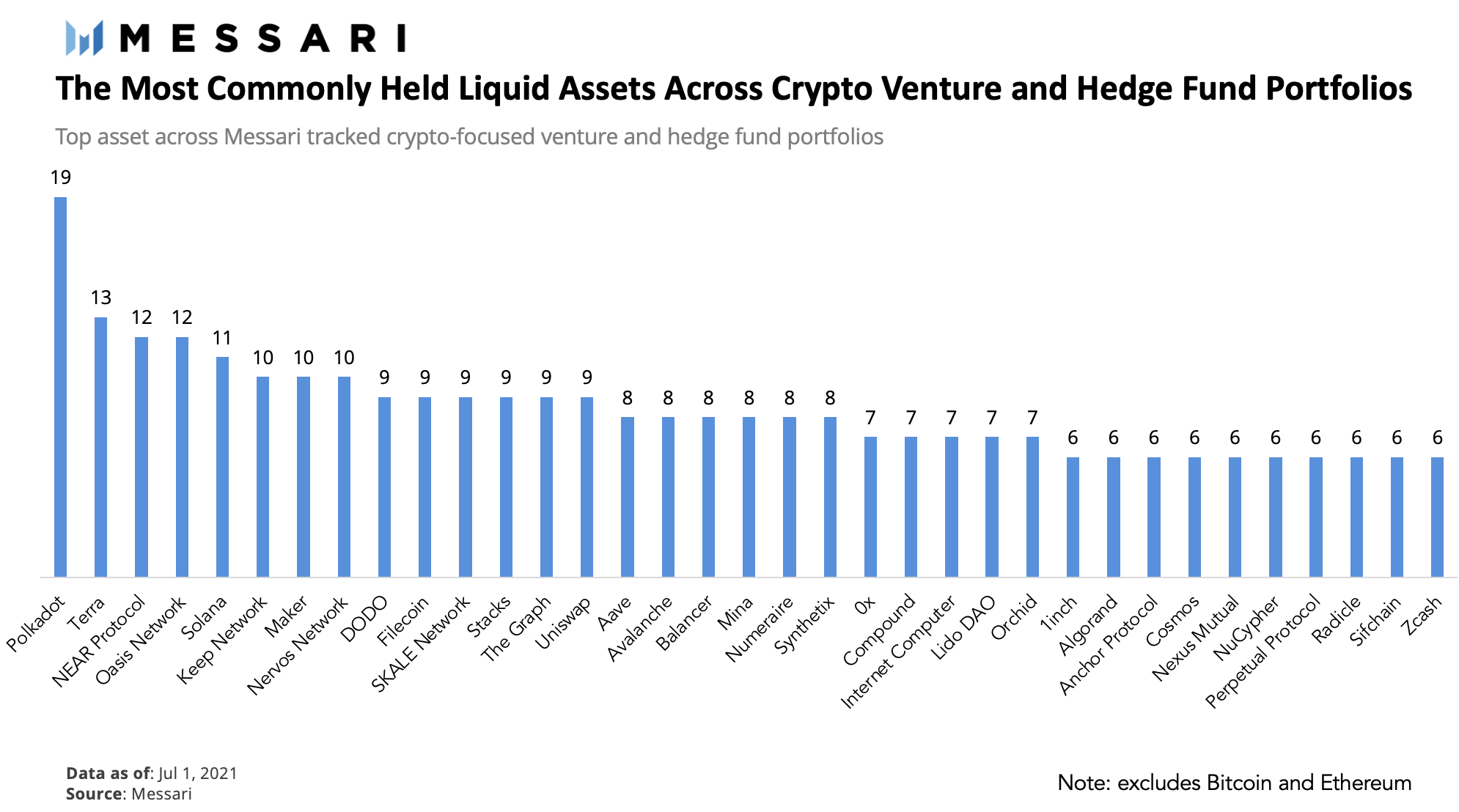

A Messari rastreou grande parte dos principais fundos de hedge e empresas de capital de risco e registrou seus portfólios líquidos (com ativos negociados no mercado). Não foram incluídos investimentos privados ou investimentos em redes que ainda não foram lançadas.

No total, a análise mostrou que 44 fundos têm 225 ativos distintos entre diversos setores, incluindo o de contratos autônomos, DeFi, Web 3.0, escalabilidade, interoperabilidade e NFTs.

Com o Messari Pro, você tem acesso à lista completa de painéis da comunidade, incluindo de portfólios de capital de risco da Multicoin, Pantera, Paradigm, ParaFi, Three Arrows Capital e muitos outros.

Também é possível acessar a lista do Messari Research, que acompanha os seguintes portfólios: a16z, Alameda Research, Arrington XRP Capital, Binance Labs, Dragonfly Capital, Electric Capital, Fabric Ventures, Framework Ventures, Fenbushi Capital, Galaxy Digital, Kenetic Capital e LedgerPrime Capital.

A natureza pública desses portfólios e a disponibilidade de grande parte dos criptoativos garantem que tanto investidores institucionais como os de varejo possam participar da ação (e também perderem juntos).

Análise de fundos pela Messari

Análise de abril

Em abril, a Messari realizou essa mesma análise, mas com apenas 35 fundos, e os principais ativos investidos eram:

– Keep Network (KEEP);

– Nervos Network (CKB).

Análise de julho: bolsos maiores e mais cheios

Após analisar todos os portfólios, a Messari descobriu que o principal ativo no qual os 44 fundos rastreados investiram foi Polkadot.

EscolaCripto: Polkadot e a internet 3.0

Na verdade, 19 dos 44 fundos possuem DOT, ou seja, 44% dos fundos rastreados demonstraram interesse no sucesso da Polkadot (lembre-se disso quando vir alguém promovendo parachains no Twitter).

É importante mencionar que bitcoin (BTC) e ether (ETH) foram omitidos da análise porque grande parte desses fundos já investe nessas criptomoedas.

O segundo ativo mais popular entre os portfólios rastreados é Terra (LUNA) — uma plataforma de stablecoin, administrada por algoritmos.

Usuários da Terra aplicaram US$ 2,2 bilhões em ativos em suas duas aplicações — Mirror Protocol e Anchor Protocol — até o fim do segundo trimestre. Anchor Protocol está entre os 35 principais protocolos graças a seu crescimento recente.

As plataformas Near Protocol (NEAR) e Oasis Network (ROSE) estão empatadas em terceiro lugar. Ambas são plataformas de contratos autônomos mas, até agora, não tiveram tanta adesão como seus competidores, como Solana (SOL), Ethereum e Avalanche (AVAX).

Um portfólio igualmente ponderado da lista acima teria gerado receitas anuais de mais de 77%, conforme Solana e Terra tiveram o melhor desempenho do portfólio: 1.569% e 958%, respectivamente.

O diamante bruto dos fundos de capital de risco

A Messari também criou um painel que exibe esses ativos (classificados por capitalização de mercado). Dos 35 ativos que possuem mais de seis grandes investidores de capital de risco ou de hedge, Radicle, Lido DAO, Oasis, DODO e Balancer mantêm uma baixa capitalização de mercado.

De forma interessante, Lido DAO é um dentre três ativos no setor de derivativos (PERP e SNX) com mais investimentos, enquanto Radicle é um dos únicos projetos de Web 3.0 que reflete grande parte da lista de ativos que recebem altas quantias, atrás de The Graph e Orchid.

Ainda assim, é importante destacar que a capitalização de mercado pode ser enganosa e é importante considerar o valor integral diluído desses ativos. Tokens com altas avaliações diluídas precisam ser capazes de aumentar suas avaliações.

Uma tendência que merece destaque é a atenção dos investidores de capital de risco aos mercados totais dentro do setor de contratos autônomos e de corretoras descentralizadas (DEX), pois são os setores com maior investimento dentre os ativos mais recorridos.

Além disso, parece que grande parte dos fundos não está tão exposta à Web 3.0, aos NFTs e a setores mais emergentes, como o metaverso. Essa lacuna de exposição apresenta uma possível oportunidade, conforme mais investimentos podem surgir nesses setores nos próximos semestres.

Também é possível que esses fundos já investiram nesses setores e que essas posições eram ilíquidas ou estavam aplicadas em projetos que ainda lançarão seus tokens e, assim, não refletiam o propósito da análise.

Como investir tal qual um fundo cripto

Investir como um fundo cripto — de capital de risco ou hedge — nunca foi tão fácil. Um investidor médio pode literalmente realizar o “copy-trading” desses portfólios e imitar seus fundos preferidos.

Porém, embora o copy-trading de um grande fundo de capital de risco pareça ser uma boa estratégia, é importante lembrar que investidores em geral ou profissionais ainda não têm o mesmo acesso.

Geralmente, grande parte desses fundos recebem investimentos privados a avaliações bem mais baratas enquanto os fundos com foco no curto prazo estão aguardando para liquidar uma porção dos tokens nos quais já investiram, a fim de obter lucros a seus investidores.

Além disso, durante um ciclo de alta, ativos líquidos — principalmente projetos mais novos — são negociados a um prêmio devido à expectativa de uma avaliação futura.

Embora existam muitas barreiras para que pessoas invistam em projetos cripto em estágio inicial, as oportunidades são 10x melhores do que as do mundo financeiro tradicional. A era do investidor geral está chegando e cripto será a principal via de crescimento.

![[Conteúdos gratuitos] Assista ao Giro do Mercado e outros programas exclusivos em nosso Youtube](https://www.moneytimes.com.br/uploads/2024/01/banner-html-28.png)